Налог на эксплуатацию транспортного средства

1. На мотоцикл, трицикл и квадрцикл:

18 EUR – до 500 см3;

36 EUR – от 501 до 1000 см3;

54 EUR – от 1001 до 1500 см3;

72 EUR – более 1500 см3;

36 EUR – прочие мотоциклы, трициклы и квадрциклы.

2. Налог на эксплуатацию транспортного средства для следующих автомобилей:

2.1. который первый раз зарегистрирован после 31 декабря 2020 года, рассчитывается путем применения ставки в зависимости от количества выбросов углекислого газа (CO2) от автомобиля в граммах (г) на километр (км) в соответствии с международной согласованной процедурой тестирования легковых автомобилей:

0 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) до 50 г на один км;

9 EUR — для автомобилей с количеством выбросов углекислого газа (CO2) от 51 г до 95 г на один км;

66 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 116 г до 130 г на один км;

90 EUR – для автомобилей с количеством выбросов

углекислого газа (CO2) от 131 г до 155 г на один км;

114 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 156 г до 175 г на один км;

132 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 176 г до 200 г на один км;

168 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 201 г до 225 г на один км;

204 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 226 г до 250 г на один км;

258 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 251 г до 275 г на один км;

318 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 276 г до 300 г на один км;

426 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 301 г до 350 г на один км;

582 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 351 г до 400 г на один км;

756 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 401 г на один км.

2. Налог на эксплуатацию транспортного средства для следующих автомобилей:

2.2. за легковой автомобиль, который первый раз зарегистрирован после 31 декабря 2008 года, или грузовой автомобиль с полной массой до 3500 кг, который первый раз

зарегистрирован после 31 декабря 2011 года, рассчитывается путем применения ставки в зависимости от количества выбросов углекислого газа (CO2) от автомобиля в граммах (г) на километр (км) в соответствии с Европейским метод нового ездового цикла:

0 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) до 50 г на один км;

12 EUR — для автомобилей с количеством выбросов углекислого газа (CO2) от 51 г до 95 г на один км;

48 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 96 г до 115 г на один км;

84 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 116 г до 130 г на один км;

120 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 131 г до 155 г на один км;

144 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 156 г до 175 г на один км;

168 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 176 г до 200 г на один км;

216 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 201 г до 225 г на один км;

264 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 226 г до 250 г на один км;

336 EUR – для автомобилей с количеством выбросов

углекислого газа (CO2) от 251 г до 275 г на один км;

408 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 276 г до 300 г на один км;

552 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 301 г до 350 г на один км;

756 EUR – для автомобилей с количеством выбросов углекислого газа (CO2) от 351 г на один км.

2.3. в дополнении к упомянутой в пункте 2.1. и 2.2. ставке налога дополнительно 300 EUR для легковых автомобилей, для которых объем двигателя превышает 3500 см3.

3. Который оборудован двигателем внутреннего сгорания или по своей конструкции оборудован двигателем внутреннего сгорания и как механическую приводящую силу использует энергию из хранящейся в транспортном средстве электроэнергии или устройства хранения приводящей силы и который первый раз зарегистрирован после 1 января 2005 года, а также о котором в регистрационном удостоверении транспортного средства есть информация о полной массе, объеме двигателя и максимальной мощности двигателя, налог рассчитывается путем суммирования налоговых ставок в соответствии с полной массой, объемом двигателя и максимальной мощности автомобиля в следующем размере:

за полную массу в килограммах (кг):

15 EUR – до 1500 кг;

32 EUR – от 1501 кг до 1800 кг;

55 EUR – от 1801 кг до 2100 кг;

70 EUR – от 2101 кг до 2600 кг;

84 EUR – от 2601 кг до 3000 кг;

97 EUR – от 3001 кг до 3500 кг;

110 EUR – более 3500 кг.

за объем двигателя (см3):

9 EUR – до 1500 см 3;

23 EUR – от 1501 до 2000 см3;

37 EUR – от 2001 до 2500 см3;

55 EUR – от 2501 до 3000 см3;

91 EUR – от 3001 до 3500 см3;

160 EUR – от 3501 до 4000 см3;

228 EUR – от 4001 до 5000 см3;

297 EUR – более 5000 см3.

за максимальную мощность двигателя в киловаттах (кВт):

9 EUR – до 55 кВт;

23 EUR – от 56 кВт до 92 кВт;

37 EUR – от 93 кВт до 129 кВт;

55 EUR – от 130 кВт до 166 кВт;

91 EUR – от 167 кВт до 203 кВт;

160 EUR – от 204 кВт до 240 кВт;

228 EUR – от 241 кВт до 300 кВт;

297 EUR – более 300 кВт.

4. За остальные легковые автомобили, не указанные в пункте 2 и 3, платится в соответствии с их полной массой в следующем размере:

38 EUR – до 1500 кг;

81 EUR – от 1501 кг до 1800 кг;

137 EUR – от 1801 кг до 2100 кг;

5. За автобус в соответствии с его полной массой или полной массой и уровнем выбросов двигателя:

За автобус в соответствии с его полной массой или полной массой и уровнем выбросов двигателя:

18 EUR – до 1500 кг;

36 EUR – от 1501 кг до 1800 кг;

66 EUR – от 1801 кг до 2100 кг;

78 EUR – от 2101 кг до 2600 кг;

102 EUR – от 2601 кг до 3500 кг;

от 3501 кг до 12 000 кг:

a) 252 EUR — EURO 0, EURO I, EURO II ,

b) 180 EUR — EURO III, EURO IV,

c) 120 EUR — EURO V,

d) 96 EUR — EURO VI и менее загрязняющий;

более 12 000 кг:

a) 300 EUR — EURO 0, EURO I, EURO II,

b) 210 EUR — EURO III, EURO IV,

c) 156 EUR — EURO V,

d) 120 EUR — EURO VI и менее загрязняющий.

6. За грузовые автомобили с полной массой от 3501 кг до 12 000 кг платится в соответствии с уровнем выбросов двигателя:

432 EUR — EURO 0, EURO I, EURO II;

300 EUR — EURO III, EURO IV;

192 EUR — EURO V;

144 EUR — EURO VI и менее загрязняющий.

7. За грузовые автомобили с полной массой более 12 000 кг (за исключением седельных тягачей) платится в зависимости от количества осей и уровня выбросов двигателя согласно приложению №1 Закона о налоге на эксплуатацию транспортных средств и легковых транспортных средствах предприятий.

За седельные тягачи платится в зависимости от количества осей и уровня выбросов двигателя согласно приложению №4 Закона о налоге на эксплуатацию транспортных средств и легковых транспортных средствах предприятий.

За двухосные, трехосные и многоосные прицепы платится в зависимости от количества осей, полной массы и полной массы, количества осей и вида подвески (пневматическая или механическая подвеска) тягача согласно приложению №2 Закона о налоге на эксплуатацию транспортных средств и легковых транспортных средствах предприятий.

За двухосные, трехосные и многоосные полуприцепы платится в зависимости от количества осей, полной массы и собственной массы, количества осей и вида подвески (пневматическая или механическая подвеска) тягача согласно приложению №3 закона о налоге на эксплуатацию транспортных средств и легковых транспортных средствах предприятий.

|

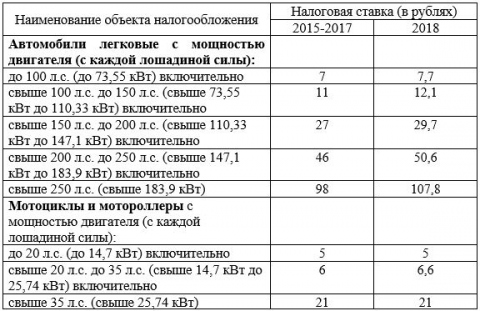

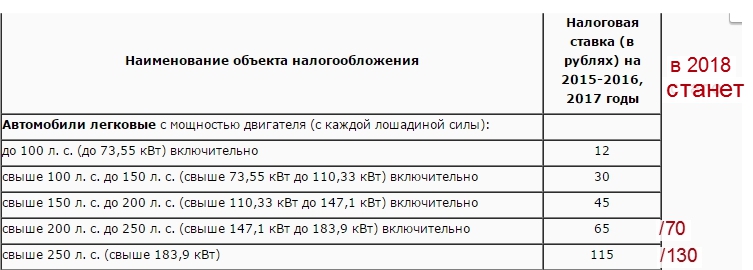

Наименование объекта налогообложения |

Налоговая ставка |

|

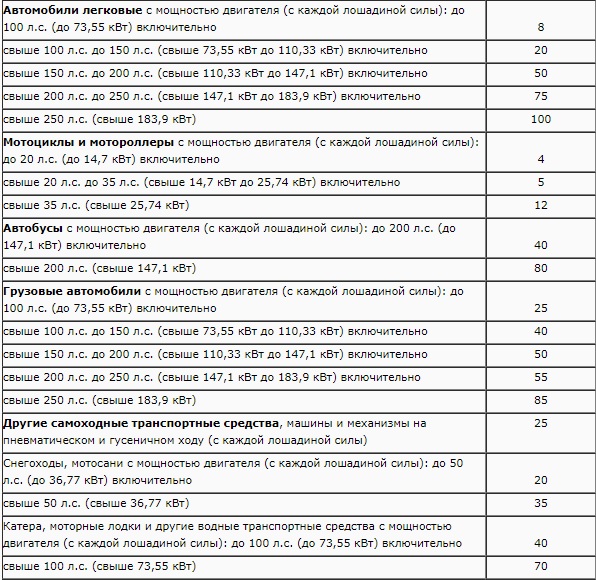

Автомобили легковые c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 100 л. |

21 |

|

до 100 л.с . (до 73,55 кВт) включительно (c года выпуска которых прошло свыше 15 лет) |

15 |

|

свыше 100 л. с . до 150 л.с . (свыше 73,55 кВт до 110,33 кВт) включительно |

30 |

|

свыше 150 л.с. до 200 л.с . (свыше 110,33 кВт до 147,1 кВт) |

45 |

|

свыше 200 л. с. до 250 л.с . (свыше 147,1 кВт до 183,9 кВт) |

75 |

|

свыше 250 л.с. (свыше 183,9 кВт) |

150 |

|

Мотоциклы и мотороллеры c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 20 л. |

8 |

|

свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) |

11 |

|

свыше 35 л.с. до 50 л.с . (свыше 25,74 кВт) |

27 |

|

свыше 50 л.с. до 100 л.с . (до 73,55 кВт) |

37 |

|

свыше 100 л.с. (свыше 73,55 кВт) |

50 |

|

Автобусы c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 200 л.с . (до 147,1 кВт) включительно |

42 |

|

свыше 200 л. |

85 |

|

Автомобили грузовые c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 100 л.с . (до 73,55 кВт) включительно |

25 |

|

свыше 100 л. с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) |

40 |

|

свыше 150 л. с . до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно |

50 |

|

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) |

65 |

|

свыше 250 л.с. (свыше 183,9 кВт) |

85 |

|

Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу |

25 |

|

Снегоходы, мотосани c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 50 л. |

25 |

|

свыше 50 л.с. (свыше 36,77 кВт) |

50 |

|

Катера, моторные лодки и другие водные транспортные средства c мощностью двигателя (каждой лошадиной силы): |

|

|

до 100 л.с . (до 73,55 кВт) включительно |

53 |

|

свыше 100 л.с. (свыше 73,55 кВт) |

106 |

|

Яхты и другие парусно-моторные суда c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 100 л.с. (до 73,55 кВт) включительно |

106 |

|

свыше 100 л. |

212 |

|

Гидроциклы c мощностью двигателя (c каждой лошадиной силы): |

|

|

до 100 л.с. (до 73,55 кВт) включительно |

159 |

|

свыше 100 л.с. (свыше 73,55 кВт) |

287 |

|

Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (c каждой регистровой тонны валовой вместимости) |

74 |

|

Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (c каждой лошадиной силы) |

106 |

|

Самолеты, имеющие реактивные двигатели (c каждого килограмма силы тяги) |

127 |

|

Другие водные и воздушные транспортные средства, не имеющие двигателей (c единицы транспортного средства) |

1062 |

Калькулятор транспортного налога 2021 — Avto-Russia.

ru

ru Регион регистрации

Алтайский крайАмурская областьАрхангельская областьАстраханская областьБелгородская областьБрянская областьВладимирская областьВолгоградская областьВологодская областьВоронежская областьЕврейская автономная областьЗабайкальский крайИвановская областьИркутская областьКабардино-Балкарская РеспубликаКалининградская областьКалужская областьКамчатский крайКарачаево-Черкесская РеспубликаКемеровская областьКировская областьКостромская областьКраснодарский крайКрасноярский крайКурганская областьКурская областьЛенинградская областьЛипецкая областьМагаданская областьМоскваМосковская областьМурманская областьНенецкий автономный округНижегородская областьНовгородская областьНовосибирская областьОмская областьОренбургская областьОрловская областьПензенская областьПермский крайПриморский крайПсковская областьРеспублика АдыгеяРеспублика АлтайРеспублика БашкортостанРеспублика БурятияРеспублика ДагестанРеспублика ИнгушетияРеспублика КалмыкияРеспублика КарелияРеспублика КомиРеспублика КрымРеспублика Марий ЭлРеспублика МордовияРеспублика Саха (Якутия)Республика Северная Осетия — АланияРеспублика ТатарстанРеспублика ТываРеспублика ХакасияРостовская областьРязанская областьСамарская областьСанкт-ПетербургСаратовская областьСахалинская областьСвердловская областьСевастопольСмоленская областьСтавропольский крайТамбовская областьТверская областьТомская областьТульская областьТюменская областьУдмуртская РеспубликаУльяновская областьХабаровский крайХанты-Мансийский автономный округ — ЮграЧелябинская областьЧеченская РеспубликаЧувашская РеспубликаЧукотский автономный округЯмало-Ненецкий автономный округЯрославская область

Транспортное средство

Легковой автомобильМотоцикл, мотороллерАвтобусГрузовой автомобильСнегоход, мотосаниКатер, моторная лодка, другое водное ТСЯхта, другое парусно-моторное судноГидроциклНесамоходное (буксируемое) судно

Налог за год

2015201620212018

Мощность (л. с.)

с.)

| Статья закона и плательщики | Основания | Условия | Размер | ФЛ, ЮЛ, ИП |

|---|---|---|---|---|

| пункт 1 часть 1 статьи 5 1) Герои Советского Союза, Герои Российской Федерации, Герои Социалистического Труда, полные кавалеры ордена Славы, полные кавалеры ордена Трудовой Славы — на одно транспортное средство с мощностью двигателя до 150 лошадиных сил (до 110,33 кВт) включительно, кроме воздушных транспортных средств, яхт и других парусно-моторных судов, гидроциклов; | Закон Республики Крым и документы, подтверждающие статус Героя Советского Союза, Героя Российской Федерации, Героя Социалистического Труда, полного кавалера ордена Славы, ордена Трудовой Славы; | На одно транспортное средство, при условии предоставления в налоговый орган заявления о предоставлении льготы в отношении транспортного средства с указанием марки транспортного средства и его государственного регистрационного номера, а также документов, подтверждающих право на льготы. | 100% | ФЛ |

| пункт 2 часть 1 статьи 5 2) инвалиды Великой Отечественной войны, участники Великой Отечественной войны — на одно транспортное средство с мощностью двигателя до 150 лошадиных сил (до 110,33 кВт) включительно, кроме воздушных транспортных средств, яхт и других парусно-моторных судов, гидроциклов; | Закон Республики Крым и удостоверение участника Великой Отечественной войны, справка медико-социальной экспертизы; | На одно транспортное средство, при условии предоставления в налоговый орган заявления о предоставлении льготы в отношении транспортного средства с указанием марки транспортного средства и его государственного регистрационного номера, а также документов, подтверждающих право на льготы. | 100% | ФЛ |

| пункт 3 часть 1 статьи 5 3) участники боевых действий на территории СССР, на территории Российской Федерации и территориях других государств, на которых распространяется действие Федерального закона от 12 января 1995 года N 5-ФЗ «О ветеранах» и пункт 9 статьи 2 Закона Республики Крым от 17 декабря 2014 года N 35-ЗРК/2014, — на одно транспортное средство с мощностью двигателя до 150 лошадиных сил (до 110,33 кВт) включительно, кроме воздушных транспортных средств, яхт и других парусно-моторных судов, гидроциклов; | Закон Республики Крым и удостоверение участника боевых действий; | На одно транспортное средство, при условии предоставления в налоговый орган заявления о предоставлении льготы в отношении транспортного средства с указанием марки транспортного средства и его государственного регистрационного номера, а также документов, подтверждающих право на льготы. | 100% | ФЛ |

| пункт 4 часть 1 статьи 5 4) инвалиды 1 и 2 групп, инвалиды с детства 1 и 2 групп — на одно транспортное средство с мощностью двигателя до 150 лошадиных сил (до 110,33 кВт) включительно, кроме воздушных транспортных средств, яхт и других парусно-моторных судов, гидроциклов; | Закон Республики Крым и справка медико-социальной экспертизы об инвалидности; | На одно транспортное средство, при условии предоставления в налоговый орган заявления о предоставлении льготы в отношении транспортного средства с указанием марки транспортного средства и его государственного регистрационного номера, а также документов, подтверждающих право на льготы. | 100% | ФЛ |

| пункт 5 часть 1 статьи 5 5) один из родителей, законных представителей (приемных родителей, опекунов, попечителей) ребенка-инвалида — на одно транспортное средство с мощностью двигателя до 150 лошадиных сил (до 110,33 кВт) включительно, кроме воздушных транспортных средств, яхт и других парусно-моторных судов, гидроциклов; | Закон Республики Крым и копия распорядительного акта органа опеки и попечительства для приемных родителей или опекунов и попечителей, копии документов единого образца, удостоверяющих статус приемного родителя, опекуна, попечителя, в семье которого воспитывается ребенок-инвалид, копия справки МСЭ, удостоверяющей статус ребенка-инвалида, и свидетельства о рождении ребенка; | На одно транспортное средство, при условии предоставления в налоговый орган заявления о предоставлении льготы в отношении транспортного средства с указанием марки транспортного средства и его государственного регистрационного номера, а также документов, подтверждающих право на льготы. | 100% | ФЛ |

| пункт 6 часть 1 статьи 5 6) один из родителей, законных представителей (приемных родителей, опекунов, попечителей) в многодетной семье, воспитывающих трех и более несовершеннолетних детей, — на одно принадлежащее им транспортное средство с мощностью двигателя до 200 лошадиных сил (до 147,1 кВт) включительно, кроме воздушных транспортных средств, яхт и других парусно-моторных судов, гидроциклов; | Закон Республики Крым и копии документов единого образца, удостоверяющих статус приемного родителя, опекуна, попечителя, или удостоверения многодетной семьи, свидетельства о рождении детей, копии распорядительного акта органа опеки и попечительства об установлении опеки и попечительства, в том числе на возмездной основе, для опекунов, попечителей и приемных родителей; в том числе распорядительного акта органа опеки и попечительства (постановление исполнительного комитета городского совета, распоряжение районной государственной администрации) об установлении опеки/попечительства, помещении (передаче) ребенка в приемную семью, выданные до момента принятия Республики Крым в состав Российской Федерации; | На одно транспортное средство, при условии предоставления в налоговый орган заявления о предоставлении льготы в отношении транспортного средства с указанием марки транспортного средства и его государственного регистрационного номера, а также документов, подтверждающих право на льготы. | 100% | ФЛ |

| пункт 9 часть 1 статьи 5 8)организации, предприятия, единственными учредителями которых являются общественные организации инвалидов или уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда — не менее 25 процентов. | Закон Республики Крым и копии учредительных документов, документов, подтверждающих факт установления инвалидности работников данных организаций, общий фонд оплаты труда и фонд оплаты труда работников данных организаций, являющихся инвалидами, а также документов, подтверждающих среднесписочную численность инвалидов среди работников данных организаций, заверенные подписью и печатью руководителя организации. | представление необходимых документов в налоговые органы одновременно с подачей декларации. | 100% | ЮЛ |

Ошибка 404 Not Found страница не найдена

Такое иногда случается. Самые вероятные причины — устаревшая ссылка или страница была удалена автором.

Для поиска нужной страницы Вы можете:

Если Вас не затруднит, сообщите нам о том, какая ссылка привела Вас на эту страницу.

Для любознательных:

Новые адреса страниц

Что такое «ошибка 404»

Как исправить ошибку

Полезные ссылки по теме

Новые адреса страниц

Уважаемые посетители, 15.12.2015 сайт http://advocatshmelev.narod.ru на http://yuridicheskaya-konsultaciya.ru, в связи с чем некоторые ссыли могут работать некорректно.

Как исправить ошибку

Что такое «ошибка 404 — Not Found (страница не найдена)»

Ошибка 404 или Not Found (не найдено) – стандартный код ответа HTTP о том, что клиент был в состоянии общаться с сервером, но сервер не может найти данные согласно запросу.

Википедия

Такое сообщение возникает тогда, когда посетитель переходит по «битой» или неправильной ссылке. То есть была страница, потом почему-то пропала, а ссылки на нее остались, вот при переходе по такой ссылке и возникает ошибка 404, то есть страница не найдена.

Как исправить ситуацию при получении сообщения

«ошибка 404 — страница не найдена»

Если Вы оказались на этой странице, то повода для беспокойства нет. Исправить ситуацию можно следующим образом:

Попробуйте перезагрузить страницу (нажмите клавишу F5). Возможно, это просто случайность.

Если ссылка набрана вручную, поищите ошибки в написании URL или попробуйте изменить расширение загружаемого документа (например, поменять *.htm на *.html и наоборот).

Поднимитесь в структуре URL на один уровень выше и оттуда попытайтесь найти искомый документ.

Попробуйте поискать нужную страницу с помощью поиска по сайту:

Сообщите мне по адресу: advocats@yandex.

ru

ru

Страница размещена 13 июля 2013 года. Дополнена — 13.08.2014, 23.12.2015, 19.01.2016, 10.02.2016, 11.08.2017, 30.11.2019

Автор: юрист и налоговый консультант Александр Шмелев © 2001 — 2020

Полезные ссылки по теме «Ошибка 404 — Not Found

(страница не найдена)»

Главная страница сайта http://yuridicheskaya-konsultaciya.ru

Карта сайта

Юридическая консультация

Налоговая консультация

Новости законодательства

Tags: ошибка, 404, Not Found, страница не найдена

Минфин анонсировал изменения по дорожному сбору с 1 января

17 декабря, Минск /Корр. БЕЛТА/. В Беларуси с 1 января предлагается отменить госпошлину за выдачу разрешения на допуск транспортного средства к участию в дорожном движении, вместо нее будет транспортный налог, размер которого будет ниже госпошлины. Это предусмотрено проектом изменений в Налоговый кодекс на 2021 год, сообщил сегодня первый заместитель министра финансов Дмитрий Кийко на расширенном заседании Постоянной комиссии Палаты представителей по бюджету и финансам, передает корреспондент БЕЛТА.

Это предусмотрено проектом изменений в Налоговый кодекс на 2021 год, сообщил сегодня первый заместитель министра финансов Дмитрий Кийко на расширенном заседании Постоянной комиссии Палаты представителей по бюджету и финансам, передает корреспондент БЕЛТА.

«С учетом постоянных расходов государства на создание и развитие дорожной инфраструктуры транспортный налог солидарно будут уплачивать все собственники транспортных средств, зарегистрированных в базе ГАИ МВД. Таким образом, будет решен вопрос привлечения к финансированию данных расходов тех владельцев транспортных средств, которые в настоящее время уклоняются от уплаты государственной пошлины и, соответственно, от прохождения технического осмотра», — пояснил Дмитрий Кийко.

При этом, по словам первого замминистра, для более справедливого взимания транспортного налога предлагается ряд новшеств.

Так, ставки налога в сравнении с действующими ставками госпошлины могут снизиться в среднем на 25% для физических лиц и 15% для организаций.

Налог будет взиматься за год исходя из физических параметров авто и фактического времени владения транспортным средством.

Предусмотрена более глубокая дифференциация ставок для физических лиц в отношении легковых автомобилей, имеющих разрешенную максимальную массу от 1,5 до 2,5 т путем применения шага 250 вместо 500 кг. «Это более равномерно увеличивает ставки налога с ростом массы автомобиля — то есть для отдельных категорий произойдет дополнительное снижение платежа», — пояснил Дмитрий Кийко.

Ставки налога для пенсионеров предлагается снизить на 50%, для инвалидов III группы — на 25%.

Органы местного управления и самоуправления могут получить право полностью или частично освобождать от транспортного налога физлиц, находящихся в трудной жизненной ситуации, по транспортным средствам, не используемым при осуществлении предпринимательской деятельности, отметил Дмитрий Кийко.

Не будут признаваться объектом налогообложения транспортные средства, зарегистрированные до 1 января 1992 года, либо в отношении которых дата регистрации не может быть установлена.

Предполагается, что будет предусмотрено освобождение от транспортного налога авто, в отношении которых не истек срок действия разрешения на допуск к участию в дорожном движении, за выдачу которого была уплачена государственная пошлина.

Как пояснил первый замминистра, поскольку следующий год является переходным для внедрения системы взимания транспортного налога в полной мере, в 2021 году будут предусмотрены некоторые особенности.

Так, налог не будет взиматься в отношении транспортных средств, снятых с учета с 1 января до 1 июля 2021 года. Это необходимо в том числе для приведения базы учета транспортных средств в актуальное состояние. «До этой даты предполагается установление упрощенной процедуры снятия с учета транспортных средств, по объективным причинам выбывших из дорожного движения», — уточнил Дмитрий Кийко.

Лица, заплатившие в 2020 году госпошлину, не будут платить транспортный налог до истечения срока ее действия.

Налог в 2021 году надо будет заплатить не позднее 15 декабря. Соответствующее извещение налоговые органы направят гражданам не позднее 1 ноября 2021 года.

«В результате такой трансформации будет решен вопрос справедливого участия всех собственников транспортных средств в участии расходов государства на дорожную инфраструктуру. Его размер будет увязан с периодом владения транспортным средством, исключаются двойные оплаты для автомобилей, которые проходят техосмотр два раза в год или раз в двухлетний период», — сказал Дмитрий Кийко.

По его информации, годовая сумма налога по так называемым народным автомобилям (масса 1-1,5 т) в среднем составит около Br60-80 в год. «Это почти в 1,5-2 раза меньше действующих ставок и в принципе эквивалентно заправке одного полного бака», — заметил он.-0-

В Беларуси предлагают временно повысить некоторые налоги для компенсации расходов из-за COVID-19

Ставки налогов в 2021 году предлагается проиндексировать на 5,5%

Ставки акцизов на сигареты в 2021 году планируется увеличить на 15%

Беларусь в 2021 году планирует направить на погашение госдолга Br4,9 млрд

Базовую ставку для оплаты труда бюджетников в 2021 году планируют поднять в два этапа до Br201

Расходы республиканского бюджета на здравоохранение в 2021 году вырастут на треть до Br1,7 млрд

Минфин планирует собирать до Br500 млн транспортного налога в год

Сколько налогов мы платим за автомобиль в Испании?

Сколько налогов мы платим за автомобиль в Испании?

18. 05.2016

05.2016

Автомобиль является одним из самых полезных изобретений человечества, которое приносит его счастливому обладателю настоящую свободу. А вместе с тем, и больше расходов. Во сколько же обходится содержание транспортного средства? Ремонт, мойка, бензин, страховой полис и, конечно же, налоги. Вот о последней статье расходов мы и поговорим.

Регистрационный налог (Impuesto de Matriculación).

Это налог, который уплачивается один раз в момент регистрации как новых, так и подержанных автомобилей, которые регистрируются в стране в первый раз. Есть перечень транспортных средств, которые не подлежат регистрационному налогообложению.

Сумма налога включает налоговую базу и процентную ставку. Для новых автомобилей база определяется статьей 78 Закона об НДС (al artículo 78 de la Ley de IVA). В случае подержанных транспортных средств, должна быть сделана скидка, поскольку сумма налога рассчитывается исходя из рыночной стоимости автомобиля и в зависимости от его возраста.

Закон о качестве воздуха (La Ley de Calidad del Aire) обязывает автомобилистов нести ответственность за экологическую безопасность своего транспортного средства.

Налоговая ставка рассчитывается с учетом уровня выбросов CO2 следующим образом:

- Выбросы транспортных средств меньше или равны 120г / км CO2 — 0%

- Выбросы транспортных средств более 120 и менее 160 г / км СО2 — 4,75%

- Выбросы транспортных средств более или равные 160 и менее 200 г / км CO2 — 9,75%

- Выбросы транспортных средств более или равны 200 г / км СО2 — 14,75%

- Очевидно, чем сильнее автомобиль загрязняет воздух, тем больше сумма налога.

- НДС на покупку транспортных средств (El IVA en la compra de vehículos).

При покупке нового автомобиля обязательно уплачивается НДС. Как правило, это 21% от стоимости. В этом случае, есть исключения, которые применяются к транспортным средствам дипломатического корпуса или вооруженных сил. Кроме того, Закон 6/2006 (la Ley 6/2006) гласит: автомобили, зарегистрированные на имя инвалида, подлежат налогообложению по ставке 4% (при условии потери трудоспособности более 33%).

Самозанятые и предприниматели имеют право внести 100% суммы НДС от покупки автомобиля в квартальный налоговый отчет, при условии, что транспортное средство используется в предпринимательской деятельности. В противном случае, можно внести только 50% НДС. Налоговое законодательство Испании может отличаться в автономных сообществах. Так, решение № 213: 2008 14.04.2010 Высшего суда автономного сообщества Валенсия дает право учитывать НДС с покупки автомобили независимо от того, используется ли он в предпринимательской деятельности.

Те, кто покупает подержанный автомобиль, освобождены от уплаты НДС, однако в этом случае появляется новый налог – Patriminio, о котором мы поговорим ниже.

Налог на передачу (Impuesto de Transmisiones Patrimoniales).

Налог на передачу автомобиля уплачивает покупатель, продавец облагается налогом на прирост капитала (el IRPF), если после сделки он получает прибыль.

Налог на передачу взимается после подписания договора, и рассчитывается по официальным таблицам, которые определяют стоимость транспортного средства, в соответствии с Королевским указом 1/1993 (el Real Decreto 1/1993). В его основе лежит наибольшая стоимость автомобиля, оговоренная с покупателем или установленная Министерством промышленности (нормы пересматриваются каждый год). Эта сумма умножается на показатель от 100 до 10, который зависит от времени пользования автомобилем. Чем новее транспортное средство, тем этот множитель выше. С полученной суммы удерживается налог на передачу. В зависимости от автономного сообщества, это может быть от 4% до 8%.

В его основе лежит наибольшая стоимость автомобиля, оговоренная с покупателем или установленная Министерством промышленности (нормы пересматриваются каждый год). Эта сумма умножается на показатель от 100 до 10, который зависит от времени пользования автомобилем. Чем новее транспортное средство, тем этот множитель выше. С полученной суммы удерживается налог на передачу. В зависимости от автономного сообщества, это может быть от 4% до 8%.

Налог на авто (El Impuesto de Circulación).

Это один из муниципальных налогов, который удерживается с каждого автовладельца и уплачивается каждый год. Сумма будет зависеть от объемов потребления топлива и экологической безопасности автомобиля. Каждый муниципалитет устанавливает свои налоговые ставки. Исключения регулируются Королевским указом 2/2004 (el Real Decreto 2/2004), т.е. налогообложению не подлежат:

- Транспортные средства, которые считаются предметами коллекционирования

- Неисправные транспортные средства

- Транспортные средства, приобретенные для участия в гонках или других спортивных или праздничных мероприятиях

- Автомобили органов национальной обороны или общественной безопасности

- Транспортные средства, обслуживающие консульские учреждения, дипломатические миссии

- Скорая помощь, автобусы, микроавтобусы и транспортные средства общего пользования (на 9 мест и более)

- Транспортные средства для перевозки людей с ограниченными физическими возможностями

- Трактора, прицепы и полуприцепы, приобретенные для сельскохозяйственных нужд

Налог на богатство (Impuesto sobre el Patrimonio).

Этот вид налога уплачивается только в том случае, если стоимость автомобиля превышает 700.000 евро.

Акцизный сбор (Impuestos especiales).

В действительности акциза на легковые автомобили нет, но есть специальный налог на углеводороды, который уплачивается при покупке бензина. И это косвенно влияет на стоимость самого транспортного средства. Сюда еще стоит добавить НДС в размере 21%. Эта же ставка будет применяться и к запчастям и прочим покупкам и расходам, связанным с автомобилем.

Налог на прибыль (el IRPF).

Если Вы продаете свой автомобиль, то будьте готовы уплатить налог на прибыль. В этом случае считается разница между ценой продажи и покупки транспортного средства. Очевидно, что в большинстве случаев, этот налог не уплачивается, поскольку стоимость автомобиля быстро обесценивается.

Источник: www.bolsamania.com

Перевод и адаптация статьи: Виктория Белякова

Понравилась статья? Поделись с друзьями!

Ставки федерального налога на автомобили и сопутствующие товары

Ставки федерального налога на транспортные средства и сопутствующие товары — Таблица FE-101B| ОКТЯБРЬ 2001 | ТАБЛИЦА FE-101B |

| ДАТА ДЕЙСТВИЯ НОВОГО НАЛОГА ИЛИ ПЕРЕСМОТР СУЩЕСТВУЮЩЕГО НАЛОГА | АВТОМОБИЛИ (ПРОЦЕНТ ОТ СТОИМОСТИ ПРОИЗВОДИТЕЛЯ) | МОТОЦИКЛЫ (ПРОЦЕНТ ОТ СТОИМОСТИ ПРОИЗВОДИТЕЛЯ) | АВТОБУСЫ (ПРОЦЕНТ ОТ ПРОДАЖИ ПРОИЗВОДИТЕЛЯ) | ГРУЗОВИКИ 2/ | ПРИЦЕП 2/ | ЗАПЧАСТИ И ПРИНАДЛЕЖНОСТИ (ПРОЦЕНТ ОТ СТОИМОСТИ ПРОИЗВОДИТЕЛЯ) | ШИНЫ 3/ | ТРУБКИ 3/ | РЕЗИНА ПРОТЕКТОРА (ЦЕНТОВ НА ФУНТ) 4/ | ПРИМЕНЯТЬ | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

4 октября 1917 г. | 3 процента | 3 процента | 3 процента | 3 процента | ß | ß | ß | ß | ß | ß | |||||||||||||

| 1 января 1919 г. | ß | ß | ß | ß | ß | ß | ß | ß | ß | Аренда автомобилей 10 долларов США за 7 или меньше пассажиров; 20 долларов за более чем 7 пассажиров | |||||||||||||

| ß | ß | ß | ß | ß | ß | ß | ß | ß | |||||||||||||||

| ß | ß | ß | ßß | ß | ß | ß | |||||||||||||||||

25 февраля 1919 г. | 5 процентов | 5 процентов | 5 процентов | ß | ß | 5 процентов | 5 процентов | процентß | ß | ||||||||||||||

| 3 июля 1924 г. | ß | ß | ß | Освобожденное шасси грузового автомобиля продано за 1000 долларов или меньше, а кузова грузовика за 200 долларов или меньше | ß | 2.5 процентов | 2,5 процента | 2,5 процента | ß | ß | |||||||||||||

| ß | ß | ß | ß | ß | ß | ||||||||||||||||||

| ß | ß | ß | ß | ||||||||||||||||||||

26 февраля 1926 г. | ß | ß | ß | Недействительно | ß | Недействительно | Недействительно | Недействительно | ß | ß | , 1926 | 3 процента | 3 процента | 3 процента | ß | ß | ß | ß | ß | ß | ß | ||

| 30 июня 1926 г. | ß | 000ß | ß | ß | ß | ß | ß | ß | Утратил силу | ||||||||||||||

29 мая 1928 г. | Признана недействительной | признана недействительной | признана недействительной | ß | ß | ß | ß | ß | ß | ß | |||||||||||||

| 21 июня 1932 г. | 3 процента | 3 процента | 3 процента | 2 процентаß | 2 процента | 2.25 за фунт | 4 за фунт | ß | ß | ||||||||||||||

| 1 июля 1940 г. | 3,5 процента | 3,5 процента | 3,5 процента | 2,5 процента | ß | 2,5 процента | 2,5 на фунт | 4,5 за фунт | ß | ß | |||||||||||||

1 октября 1941 г. | 7 процентов | 7 процентов | 5 процентов | 5 процентов | Домашние трейлеры, 7 процентов; | 5 процентов | 5 за фунт | 9 за фунт | ß | ß | |||||||||||||

| другие, 5 процентов | ß | ß | |||||||||||||||||||||

| 1 февраля 1942 г., 1942 | ß | ß | ß | ß | ß | ß | ß | ß | ß | Все автомобили, 5 долл. США | |||||||||||||

30 июня 1946 г. | ß | ß | ß | ß | ß | ß | ß | ß | ß | ß | ß | ß | Утратил силу | ||||||||||

| 1 ноября 1951 г. | 10 процентов | 10 процентов | 8 процентов | 8 процентов | 8 процентов 5/ | 8 процентов | ß | ß | ß | ß | |||||||||||||

| 1 сентября 1955 г. | ß | Утратил силу | ß | ß | ß | ß | 900 38 ßß | ß | ß | ||||||||||||||

1 июля 1956 г. | ß | ß | 10 процентов | 10 процентов | 10 процентов 5/ | ß | ß | на фунт | 3 | Ежегодный налог на автотранспортные средства брутто массой более 26 000 фунтов, 1 доллар США.50 за 1000 фунтов 6/ | |||||||||||||

| ß | ß | ß | ß | ||||||||||||||||||||

| ß | ß | ß | ß | ||||||||||||||||||||

| ß | ß | 900 900||||||||||||||||||||||

| 1 июля 1961 г. | ß | ß | ß | ß | ß | ß | 10 за фунт | 10 за фунт | 5 | Годовой налог на автотранспортные средства с полной массой более 26 000 фунтов, 3 доллара за 1000 фунтов 6/ | |||||||||||||

| ß | ß | ß | ß | ß | ß | ||||||||||||||||||

| ß | ß | ß | ß | ß 8 | ß 8 | ß 22 июня 1965 г. | 7 процентов 7/ | ß | 10 процентов 5/ | 10 процентов 5/ | ß | ß | ß | ß | ß | ß | 9 0008|||||||

| 1 января 1966 г. | 6 процентов | ß | ß | ß | ß | 8 процентов 8/ | ß | ß | ß | ß | |||||||||||||

| 7 процентов | ß | ß | ß | ß | ß | ß | ß | ß | ß | ||||||||||||||

16 августа 1971 г. | ß | ß | ß | ß | ß | ß | |||||||||||||||||

| 10 ноября 1978 г. | ß | ß | Утратил силу 9/ | ß | ß | 900 /10 за фунт 9/ | 10 за фунт 9/ | 5 9/ | ß | ||||||||||||||

| 1 января 1981 г. | ß | ß | ß | ß | ß | ß 9000 5 | 9.75 за фунт 9/11/ | ß | ß | ß | |||||||||||||

| 7 января 1983 г. | ß | ß | ß | 10 процентов 12/ | 10 процентов 5/12/ | Утратил силу | ß | ß | ß | ß | |||||||||||||

1 апреля 1983 г. | ß | ß | ß | 12 процентов 12/ | 12 процентов 5/12/ | ß | ß | ß | ß | ß | |||||||||||||

| 1 января 1984 г. | ß | ß | ß | ß | ß | ß | 15 за фунт от 40 до 70 фунтов; 4 доллара.50 плюс 30 за фунт от 70 до 90 фунтов; 10,50 долларов США плюс 50 за фунт свыше 90 фунтов 9/ | Недействительно | Недействительно | ß | |||||||||||||

| ß | ß | ß | ß | ß | ß | ß | 8383838383838ß | ß | ß | ß | ß | ||||||||||||

| ß | ß | ß | ß | ß | ß | ß | ß | ||||||||||||||||

| ß | ß | ß | ß | ||||||||||||||||||||

| ß | ß | ß | ß | ß | ß | ß | |||||||||||||||||

| ß | ß | 900 ß | ß | ß | |||||||||||||||||||

1 июля 1984 г. | ß | ß | ß | ß | ß | ß | ß | ß | 900 38 ßЕжегодный налог на автотранспортные средства: от 55 000 до 75 000 фунтов веса брутто, 100 долларов плюс 22 доллара за 1 000 фунтов свыше 55 000 фунтов; свыше 75000 фунтов стерлингов, 550 долларов США 13/ | ||||||||||||||

| ß | ß | ß | ß | ß | ß | ß | ß | ß | |||||||||||||||

| ß | ß | 900 | ß | ß | ß | ß | ß | ||||||||||||||||

| ß | ß | ß | ß | ß | ß | ß | ß | ß | ß | ß | ß | ß | ß | ß | ß | ß | ß | ß | ß | ß | ß | ||

| Запланированное изменение в соответствии с действующим законодательством | ß | ß | 6 ß | 1, 2005 Прекращение действия 1 октября 2005 г. | ß | Прекращение действия 1 октября 2005 г. | ß | ß | Прекращение действия 1 октября 2005 г. | ||||||||||||||

| ß | ß | ß | ß | ß | ß |

Эта таблица также доступна для загрузки в следующих форматах:

Для просмотра файлов PDF вам потребуется Acrobat® Reader®.

OHPI На главную | Шоссе Статистика 2000 | Обратная связь с данными

Ставка налога с продаж

Налог с продаж рассчитывается на основе валовая выручка от продаж или валовой доход, в зависимости от типа бизнеса, а именно:

Освобождение от налога с продажРозничные продажи

(Miss Code Ann. Разделы 27-65-17, 27-65-20 и

27-65-25)

Разделы 27-65-17, 27-65-20 и

27-65-25)

Следующие лица подлежат обложению налогом с продаж в размере 7% от валовой выручки от розничных продаж бизнеса, если не указано иное:

- Продажа движимого имущества…… 7%

- Тракторы и лесозаготовительная техника … 1,5%

- Сельскохозяйственный инвентарь …… 1,5%

- Продажа электроэнергии ассоциации …… 1%

- Определенное оборудование, детали машин и оборудование, размещенное и используемое в работе определенных государственные портовые сооружения …… 1,5%

- Обрабатывающее оборудование …… 1,5%

- Автомобили и легкие грузовики (10 000 фунты.или меньше) …… 5%

- Продажа легковых и грузовых автомобилей с полной массой 10 000 фунтов или менее электроэнергетическим ассоциациям …… 3%

- Продажа легковых и грузовых автомобилей с полной массой более 10 000 фунтов электроэнергетическим ассоциациям .

….. 1%

….. 1% - Грузовые автомобили (более 10 000 фунтов), самолеты, полуприцепы, дома на колесах и модульные дома …… 3%

- Мотоциклы, мопеды, мотоциклы, лодки, вездеходы (ATV), прицепы или другое оборудование…… 7%

- Материалы для железных дорог, используемые в путевых сооружениях …… 3%

- Иное движимое имущество включая алкогольные напитки и пиво …… 7%

Оптовые продажи

- Алкогольные напитки и пиво …… 7%

- Еда и напитки для полного обслуживания торговля станки …… 8%

Строительный подряд

(Miss Code Ann, раздел 27-65-21)

- Когда общая цена контракта или брутто полученная сумма превышает 10 000 долларов США.00 (кроме жилого строительство) …… 3,5%

- Обрабатывающее оборудование, включенное в договор …… 1,5%

Плавучие конструкции

(Miss Code Ann 27-65-18)

Плавучие сооружения включают казино, плавучие рестораны, плавучие отели и

аналогичное свойство.

Продажа движимого имущества, которое становится составной частью структуры и производительности строительство виды деятельности …… 3.5 %

Коммунальные предприятия

(Miss Code Ann. 27-65-19)

Следующие лица подлежат обложению налогом с продаж на валовой доход бизнеса, как предусмотрено:

- Электроэнергия и топливо-Жилой сектор использование …… 0%

- Электричество и топливо — Промышленное использование …… 0%

- Электроэнергия и топливо — Коммерческая использование …… 7%

- Телефон и телеграф…… 7%

- Водно-коммерческий или промышленный использование …… 7%

- Water-Residential потребление …… 0%

- Транспортные расходы по отправке

материальное личное имущество между точками в пределах этого

состояние при оплате напрямую потребителем; такая же ставка, как

отгружаемое имущество.

Развлечения

(Miss Code Ann 27-65-22)

Следующие лица подлежат обложению налогом с продаж в размере 7% от валового дохода, полученного при допуске, если не указано иное:

- Допуск на аттракционы, проводимые в общественных или частных зданиях, отелях, палатках, на стоянках или курортах, в закрытых или открытых помещениях…… 7%

- Допуск на аттракционы, проводимые в государственных закрытых колизеях и аудиториях (кроме допуска на спортивные соревнования между колледжами и университетами и животноводческие комплексы) …… 3%

Разное Указанный бизнес

(Miss Code Ann, разделы 27-65-23 и 27-65-231)

Следующие лица подлежат обложению налогом с продаж в размере 7% от валового дохода предприятия, если не указано иное:

- Монтаж и ремонт кондиционеров

- Автомобиль, мотоцикл, лодка или любой другой ремонт или обслуживание автомобилей;

- Бильярд, бильярд или домино;

- Боулинг или кегли;

- Системы или услуги охранной и пожарной сигнализации;

- Мойка автомобилей автоматическая, самообслуживания или ручная;

- Продажа и услуги компьютерного программного обеспечения;

- Хлопковые компрессы или склад хлопка;

- Индивидуальное креозирование или обработка, индивидуальное планирование, индивидуальное распиловка; переработка мяса на заказ;

- Электрики, электромонтажные работы, электромонтаж, все виды ремонта или монтаж электрооборудования;

- Установка, ремонт или обслуживание лифта или эскалатора;

- Проявление пленки или финишная обработка фотографий;

- Литейное производство, машиностроение или общий ремонт

- Ремонт или обивка мебели;

- Планировка, земляные работы, рытье канав, дноуглубительные работы или ландшафтный дизайн;

- Гостиницы, мотели, туристические базы или лагеря, трейлерные парки;

- Изоляционные услуги или ремонт;

- Ремонт ювелирных изделий или часов;

- Стирка, чистка, прессование или крашение;

- Услуги марины;

- Ремонт матрасов;

- Ремонт офисной и деловой техники;

- Автостоянки и автостоянки;

- Сантехника или трубопроводная арматура;

- склады общего пользования;

- Установка, ремонт или обслуживание радио или телевидения;

- Ремонт холодильного оборудования;

- Услуги, выполняемые в связи с геофизическими съемка, разведка, разработка, бурение, добыча, распределение или тестирование нефти, газа, воды и других минеральные ресурсы;

- Ремонт обуви;

- Шкафчики для хранения вещей;

- Услуги автоответчика или пейджинговой связи;

- Услуги по борьбе с термитами или вредителями;

- Цеха олова и листового металла;

- Т.

V. кабельные системы, абонентское телевидение и прочее подобное

виды деятельности;

V. кабельные системы, абонентское телевидение и прочее подобное

виды деятельности; - Вулканизация, ремонт или восстановление покрышек или камер;

- Сварка; и деревообработка или токарная обработка магазины

Rental

Аренда или сдача внаем личного имущества бывшего в употреблении в этом состоянии; та же ставка, которая применима к продажа похожего имущества.

Аренда, не более тридцати

(30) суток, автотранспортные средства полной массой 10 000

Иб с.или менее …… 6%

Этот налог добавляется к 5% налогу с продаж, взимаемому

Раздел 27-65-23.

Акцизный налог на автотранспортные средства — Финансовый отдел

Текущий метод расчета акцизного налога на автотранспортные средства применяется с 1929 года, и применяемые тогда ставки все еще используются. В штате Мэн акцизный налог рассчитывается на основе рекомендованной розничной цены (рекомендованной производителем розничной цены) транспортного средства на момент продажи нового. Вот почему закон штата Мэн предусматривает, что каждый новый автомобиль, внедорожник, фургон или легкий грузовик, зарегистрированный впервые, должен сопровождаться этикеткой Monroney (наклейка на окно).Это обеспечивает равную оценку для всех, независимо от первоначальной покупной цены. Тяжелые грузовики, зарегистрированные на сумму более 26000 фунтов, облагаются акцизом на основе покупной цены, а оставшаяся сумма возмещается муниципалитету от штата Мэн.

Вот почему закон штата Мэн предусматривает, что каждый новый автомобиль, внедорожник, фургон или легкий грузовик, зарегистрированный впервые, должен сопровождаться этикеткой Monroney (наклейка на окно).Это обеспечивает равную оценку для всех, независимо от первоначальной покупной цены. Тяжелые грузовики, зарегистрированные на сумму более 26000 фунтов, облагаются акцизом на основе покупной цены, а оставшаяся сумма возмещается муниципалитету от штата Мэн.

По закону акциз рассчитывается по следующей методике:

- Первый год 24,00 мил / 1000,00 долл. США

- Второй год 17,50 мил / 1000 долларов США

- Третий год 13,50 мил / 1000 долларов США

- Четвертый год 10.00 мил / 1000,00 долл. США

- Пятый год 6.50 мил / 1000 долларов США

- Шестой и последующие годы 4,00 мил / 1000 долларов США

Если вам известна «ориентировочная цена» нового автомобиля, вы можете рассчитать налог, вычтя сборы в пункте назначения и умножив остаток на 0,024.

Например:

- Цена стикера: $ 26000.00

- Стоимость пункта назначения: 550,00 долларов США

- 26000–550 долларов = 25450 долларов

- 25450,00 долл. X 0,024 = 610,80 долл. США

- Акцизный налог составит 610 долларов.80

Регистрационный сбор в размере 35,00 долларов США и агентский сбор в размере 6,00 долларов США за новые автомобили также будут взиматься на общую сумму 641,80 доллара США в связи с регистрацией вашего нового автомобиля. (Эта информация любезно предоставлена Ларри Грантом, город Брюэр, штат Мэн.)

Тот же метод будет использован для расчета платы за перерегистрацию того же транспортного средства. В вашей старой регистрации будет указана рекомендованная производителем розничная цена (MSRP) в качестве базы и использованная скорость в мил. Как показано выше, новый процент в милах снизится через год. Например:

- Рекомендуемая производителем розничная цена: 25 450 долларов США.00

- 25 450,00 долл.

США x 0,0175 = 445,38 долл. США

США x 0,0175 = 445,38 долл. США - Регистрационный взнос = 35,00 $

- Агентское вознаграждение = 5,00 $

- Общая сумма к оплате = 475,38 долларов США

Акцизный налог | Служба доходов штата Мэн

Акцизный налог — это ежегодный налог, который необходимо уплатить до регистрации автомобиля. За исключением нескольких установленных законом исключений, все транспортные средства, зарегистрированные в штате Мэн, облагаются акцизным налогом.

Акцизный налог определяется законом штата Мэн как налог, ежегодно взимаемый за право управлять автомобилем или автоприцепом на дорогах общего пользования.

Где мне платить акциз?

Акцизный налог уплачивается в местной городской управе по месту жительства владельца транспортного средства. При регистрации транспортного средства перед регистрацией взимается акцизный налог.

Сколько стоит акциз?

Сумма налога определяется двумя вещами:

- Возраст автомобиля

- Рекомендованная розничная цена производителя

Как рассчитывается акциз?

Акцизный налог рассчитывается путем умножения рекомендованной розничной цены на заводскую ставку, как показано ниже. Ставки снижаются 1 января каждого года.

Ставки снижаются 1 января каждого года.

ГОД 1 0,0240 ставка стана

ГОД 2 .0175 ставка мельницы

ГОД 3 .0135 ставка мельницы

ГОД 4. 0,0100 ставка стана

ГОД 5.0065 ставка стана

ГОД 6.0040 ставка стана

Например, владелец трехлетнего автомобиля с рекомендованной розничной ценой 19 500 долларов заплатит 263,25 доллара.

Куда идет акциз?

Город, взимающий акцизный налог, может использовать его как доход в годовой городской бюджет.Обычно выручка тратится на содержание, строительство и ремонт местных дорог.

Почему налог основан на рекомендованной розничной цене?

Акцизный налог был разработан с учетом справедливости. В 1925 году этот налог был принят в качестве закона штата Мэн. В то время Законодательное собрание решило, что самая справедливая налоговая оценка будет основываться на том, за что производитель предлагает его продавать.

Этот закон действует в течение почти 100 лет, чтобы гарантировать, что каждый, кто управляет одним и тем же транспортным средством, платит одинаковую сумму налога.

Где город может получить MSRP?

Есть несколько ресурсов для MSRP, которые предоставят информацию о розничной цене автомобиля. Новые автомобили должны иметь наклейку на окно, и наклейка на окно должна быть представлена при первой регистрации.

Для подержанных автомобилей частные лица и муниципалитеты могут использовать Руководство NADA, Руководство по стоимости нового автомобиля, Красную книгу автомобилей и Синюю книгу автомобилей, чтобы определить рекомендованную производителем розничную цену автомобиля.

Многие города внедрили программное обеспечение, основанное на Красной книге автомобилей, и могут использовать номер VIN для определения MSRP этого автомобиля.

Обратите внимание: Департамент налогообложения собственности штата Мэн предоставляет котировки только муниципальному сборщику налогов, а не физическим лицам.

Для получения дополнительной информации см. 36 M.R.S. § 1482 или Бюллетень по налогу на имущество № 13.

Налог на продажу и использование автотранспортных средств

6,25% налог с продаж или использование

Если вы покупатель, получатель или пользователь, имеющий право собственности на автомобиль или владеющий им, вы несете ответственность за уплату налога с продажи или использования транспортного средства.

Налог на продажу или использование автотранспортных средств уплачивается до 20 числа месяца, следующего за покупкой, использованием, хранением или любым другим потреблением в штате Массачусетс.

Если налог с продаж или налог на использование не уплачен вовремя, покупатель должен будет уплатить проценты и штрафы.

Налог с продаж применяется к передаче правового титула или владения посредством розничных продаж зарегистрированными дилерами или арендодателями во время ведения бизнеса. Если продажа осуществляется зарегистрированным дилером автомобилей или арендодателем, ставка налога с продаж составляет 6. 25% .

25% .

Налог на использование применяется ко всем другим типам передачи правового титула или владения, когда переданное транспортное средство хранится, используется или потребляется в Массачусетсе. Если автомобиль продается случайно (не продается дилером или арендодателем), ставка налога на использование составляет 6,25% от большего из:

- Фактическая сумма, уплаченная за автомобиль, или

- Чистая обменная стоимость транспортного средства (балансовая стоимость)

Если вы покупаете автомобиль за пределами Массачусетса и везете его в Массачусетс в течение 6 месяцев для постоянного использования, налог на использование взимается до 20-го числа следующего месяца, когда автомобиль въехал в Массачусетс.

Например, если вы приобрели автомобиль в Нью-Гэмпшире 1 января и привезли его в Массачусетс 30 июня, налог за использование будет уплачен до 20 июля.

Чтобы узнать больше, посетите: 830 CMR 64H. 25.1: Автомобили.

25.1: Автомобили.

Регистрация

Каждый покупатель, которому требуется зарегистрировать или получить право собственности на автомобиль в Массачусетсе, должен подать Форму RMV-1, Заявление на право собственности и регистрацию в течение 10 дней с момента покупки, передачи или использования транспортного средства в Массачусетсе и уплатить любой применимый налог в RMV.

Каждый покупатель, которому не требуется регистрировать или иметь право собственности на автомобиль в Массачусетсе, должен подать заполненную форму ST-7R: свидетельство об уплате налога с продаж или налога на пользование автотранспортным средством до 20-го числа месяца после покупки, передачи или используя транспортное средство, и уплатить любой применимый налог в DOR или RMV.

Визит:

сборов за регистрацию транспортного средства | dmv

| Название | Комиссия |

|---|---|

| Запрос информации о праве собственности | $ 7. 00 00 |

| Только тайтл (новый и замененный) | $ 26.00 |

| Дубликат | $ 26.00 |

| Учет залога (если транспортное средство финансируется) | $ 20.00 / Залог |

Акцизный налог

Информацию об акцизном налоге на титулы DC можно найти в Официальном кодексе округа Колумбия, § 50-2201.03. Многие автомобили освобождены от акциза постоянного тока. Ознакомьтесь с нашим списком освобождений от акцизных сборов [PDF].Ставки применяются к справедливой рыночной стоимости (как определено в текущем бизнес-справочнике Национальной ассоциации автомобильных дилеров (NADA) для Восточного региона) транспортного средства на момент подачи заявки (ссылка 18 DCMR §401.16). Получите оценку акцизного налога с помощью онлайн-инструмента расчета акцизного налога.

В результате недавних нормативных изменений DC DMV пересмотрел расчеты акцизов на автотранспортные средства. Обновленные ставки акцизного налога будут учитывать топливную экономичность автотранспортных средств в соответствии с Разделом V Закона о внесении поправок в омнибус CleanEnergy DC от 2018 года. Эти изменения вступают в силу 1 февраля 2021 года.

Эти изменения вступают в силу 1 февраля 2021 года.

За исключением случаев, указанных в Официальном кодексе округа Колумбия, § 50-2201.03 (j) (1A) (G), ставка акцизного налога на автотранспортные средства должна быть следующей в зависимости от весовой категории автомобиля и миль на галлон («миль на галлон») при движении по городу с округлением до ближайшего целого числа:

Комиссия:

Налоговые ставки / сборы зависят как от собственной массы транспортного средства, так и от города на галлон:

.| Снаряженная масса | 20 миль на галлон или меньше | 21 — 25 миль на галлон | 26 миль на галлон — 30 миль на галлон | 31 — 39 миль на галлон | 40 миль на галлон или более |

| 3,499 или менее | 8.1% | 4,4% | 3,1% | 2,2% | 1,0% |

| 3,500 — 4,999 | 9,1% | 5,4% | 4,1% | 3,2% | 2,0% |

| 5000 или более | 10,1% | 6,4% | 5,1% | 4,2% | 3,0% |

Формула — справедливая рыночная стоимость (FMV) X налогооблагаемый процент MPG (%) = акцизный налог

Примечания:

- Топливная эффективность не основана на MPGe (эквивалент)

- Изменения в акцизном налоге на транспортные средства не применяются к физическим лицам, которые запросили и получили Окружной налоговый кредит на заработанный доход (EITC) за последний налоговый период.

Лица, которые имеют право на получение налоговой льготы Округа по подоходному налогу (EITC), могут выбрать оплату по весовой категории (6%, 7%, 8%) или по скорректированному ориентиру / графику налогообложения MPG в зависимости от минимальных затрат. Если к акцизному налогу применяется EITC, перед оформлением права собственности на транспортное средство потребуется документация из налогового и налогового управления (OTR).

Лица, которые имеют право на получение налоговой льготы Округа по подоходному налогу (EITC), могут выбрать оплату по весовой категории (6%, 7%, 8%) или по скорректированному ориентиру / графику налогообложения MPG в зависимости от минимальных затрат. Если к акцизному налогу применяется EITC, перед оформлением права собственности на транспортное средство потребуется документация из налогового и налогового управления (OTR). - 100% электромобили освобождены от акциза на транспортные средства.

Кредитные карты

Правительство округа Колумбия принимает кредитные карты VISA, MasterCard, American Express и Discover.

Отдел налогообложения штата Нью-Джерси — Уведомления о случайных продажах автотранспортных средств Вопросы и ответы

- Дом

- Случайные продажи

- Частные продажи автомобилей Часто задаваемые вопросы

Частные продажи автомобилей Часто задаваемые вопросы

Какова ставка налога с продаж на автомобиль?

С 1 января 2018 года ставка составляет 6,625% от покупной цены нового или подержанного автомобиля.

Почему я получил это уведомление? Я уже давал информацию в автотранспортную комиссию.

По закону, директор налогового отдела штата Нью-Джерси должен подтвердить, что по фактической покупной цене автомобиля была уплачена правильная сумма налога с продаж. Если было заявлено освобождение от налога с продаж, директор должен подтвердить, что налог с продаж не подлежал уплате.

Должен ли я заполнять аффидевит внизу анкеты?

Да.При заполнении анкеты необходимо заполнить аффидевит покупателя. В зависимости от типа передачи транспортного средства может также потребоваться заполнение аффидевита Продавца.

Что произойдет, если я не отвечу на уведомление?

Если вы не ответите на уведомление, мы можем взимать с вас налог в зависимости от стоимости автомобиля. Стоимость транспортных средств основана на данных, предоставленных Национальной ассоциацией автомобильных дилеров (N.A.D.A.).

Почему я получил второе уведомление?

Второе уведомление отправляется, если на первое уведомление не получено ответа. Если вы получили второе уведомление об этой же транзакции и ранее отправляли его в переписке, свяжитесь с Отделом случайных продаж налогового отдела по электронной почте по адресу [email protected].

Если вы получили второе уведомление об этой же транзакции и ранее отправляли его в переписке, свяжитесь с Отделом случайных продаж налогового отдела по электронной почте по адресу [email protected].

Как проверить статус документов, которые я отправил по почте в ответ на уведомление?

Свяжитесь с отделом случайных продаж отдела налогообложения по электронной почте [email protected].

Обратите внимание: : Электронные письма, отправленные на указанный выше адрес, небезопасны.В электронном письме не следует указывать конфиденциальную информацию, такую как идентификационные номера социального страхования или федерального налогового органа, даты рождения или номера банковских счетов. Не прикрепляйте к электронным письмам документы, содержащие конфиденциальную информацию.

Буду ли я уведомлен о том, что документов, которые я отправил по почте, достаточно и что налог с продаж не подлежит уплате?

Если мы определим, что для завершения проверки вашей учетной записи необходима дополнительная документация, мы отправим вам последующее уведомление по электронной почте. Если документация заполнена, по запросу может быть направлено закрытое письмо-запрос.

Если документация заполнена, по запросу может быть направлено закрытое письмо-запрос.

Моя машина была подарком. Что мне нужно сделать?

Заполните анкету и попросите донора заполнить аффидевит Продавца.

Если переданный в подарок автомобиль был бесплатным и не подлежал удержанию:

Установите соответствующий флажок в анкете и попросите предыдущего владельца заполнить аффидевит продавца. Налог с продаж не взимается.Однако у вас может возникнуть обязанность по уплате подоходного налога в связи с получением подарка.

Если подаренный автомобиль был передан с залогом:

Если вы были совладельцем первоначального названия, налог с продаж не взимается. Установите соответствующий флажок в анкете и отправьте копию оригинального заголовка.

Если вы не были совладельцем по первоначальному титулу, налог с продаж уплачивается с предполагаемой основной суммы кредита.

Пример на 1 января 2018 г . : Автомобиль был передан вам, и вы взяли ссуду на сумму 5000 долларов США.Вы должны заплатить налог с продаж в размере 6,625% от суммы 5000 долларов. Общая сумма налога с продаж = 331,25 доллара США. Вы должны уплатить причитающийся налог с продаж с копией документов о переводе капитала от вашего кредитного учреждения, чтобы документально подтвердить, что вы приняли причитающийся остаток в размере 5000 долларов США.

: Автомобиль был передан вам, и вы взяли ссуду на сумму 5000 долларов США.Вы должны заплатить налог с продаж в размере 6,625% от суммы 5000 долларов. Общая сумма налога с продаж = 331,25 доллара США. Вы должны уплатить причитающийся налог с продаж с копией документов о переводе капитала от вашего кредитного учреждения, чтобы документально подтвердить, что вы приняли причитающийся остаток в размере 5000 долларов США.

Если у вас есть вопросы, касающиеся федерального налога на дарение , свяжитесь с IRS по телефону 1-800-829-1040.

Даритель, подаривший мне автомобиль, скончался. Какую документацию я должен предоставить?

Вы должны поставить отметку в соответствующем поле в анкете и заполнить аффидевит покупателя.Исполнитель должен заполнить Аффидевит Продавца от имени умершего дарителя и предоставить копию своего суррогатного свидетельства и свидетельства о смерти дарителя.

Автомобиль был оставлен мне по завещанию. Что мне нужно отправить?

Что мне нужно отправить?

Вам следует поставить отметку в соответствующем поле Анкеты (Подарок), заполнить Аффидевит Покупателя и приложить копию завещания. Если на транспортное средство заложено право залога, то налог уплачивается с основной суммы принятой ссуды.

Я обменял товары или услуги на автомобиль, но не внес денежный платеж. Я должен налог?

Да, если за транспортное средство производилась оплата, бартер, обмен или обслуживание. Этот тип транзакции не считается подарком, и вы должны заплатить налог с продаж от справедливой рыночной стоимости автомобиля.

Примечание : От вас могут потребовать указать транзакцию в вашей индивидуальной и / или коммерческой налоговой декларации, независимо от того, идет ли речь о возмещении.

Я обменялся автомобилями с другом. Это облагается налогом?

Да. Обмен автомобилями между двумя частными лицами облагается налогом. Налог основан на справедливой рыночной стоимости автомобиля. Обмен чего-либо ценного на автомобиль облагается налогом.

Налог основан на справедливой рыночной стоимости автомобиля. Обмен чего-либо ценного на автомобиль облагается налогом.

Пример № 1: Человек обменивает лодку за 25 000 долларов на Honda CR-V 2015 года выпуска. Это облагаемый налогом перевод. Налог основан на справедливой рыночной стоимости Honda, которая с учетом стоимости лодки определена в 25 000 долларов.(25 000 долларов США x 6,625% = 1 566,25 долларов США по налогу с продаж).

Пример 2: Человек меняет Jeep Grand Cherokee 2014 года на Ford F-150 2013 года выпуска. Чтобы получить Ford F-150, налогоплательщик дал 1000 долларов наличными в дополнение к Grand Cherokee. Налог взимается с справедливой рыночной стоимости Jeep Grand Cherokee 2014 года и 1000 долларов наличными.

Автомобиль был в плохом состоянии, когда я его купил, поэтому я заплатил сумму меньше Национальной ассоциации автомобильных дилеров (N.A.D.A.) значение. Что я должен отправить в качестве доказательства?

Вы можете предоставить копии:

- Счета за ремонт;

- Смета на ремонт;

- Сообщения об авариях; или

- Фотографии.

Заполните анкету и аффидевит покупателя. Вы также можете попросить продавца заполнить аффидевит продавца, подтверждающий цену покупки.

Я не указал правильную цену покупки при регистрации автомобиля; но я заплатил меньше, чем Национальная ассоциация автомобильных дилеров (Н.A.D.A.), указанная в уведомлении. Что мне делать?

Вы должны попросить продавца заполнить аффидевит продавца. Если продавец недоступен, вы должны отправить письмо с указанием правильной покупной цены и предоставить любую информацию, которая будет подтверждать покупную цену, вместе с заполненной анкетой и аффидевитом покупателя. Ваша информация будет рассмотрена, и, если мы определим, что подлежит уплате дополнительный налог, отдел случайных продаж отправит вам уведомление о корректировке.

Я оплатил автомобиль наличными, но у меня нет квитанции. Как я могу подтвердить стоимость покупки?

Вы можете приложить копию своей банковской выписки, в которой указано снятие наличных. Вы также можете попросить продавца заполнить аффидевит продавца и вернуть его с заполненной анкетой и сертификатом покупателя. Однако без надлежащего подтверждения покупной цены транспортного средства с вас может взиматься налог с продаж в соответствии с Национальной ассоциацией автомобильных дилеров (N.A.D.A.).

Вы также можете попросить продавца заполнить аффидевит продавца и вернуть его с заполненной анкетой и сертификатом покупателя. Однако без надлежащего подтверждения покупной цены транспортного средства с вас может взиматься налог с продаж в соответствии с Национальной ассоциацией автомобильных дилеров (N.A.D.A.).

Я не могу найти продавца, чтобы он или она заполнили аффидевит продавца. Что мне делать?

Вы должны приложить копию кассового чека, аннулированного чека или денежного перевода. Вы должны предоставить подробное письмо о транзакции, указать имя продавца и контактную информацию, если таковая имеется. Ваша информация будет рассмотрена. Однако, если вы не можете предоставить приемлемое подтверждение цены покупки транспортного средства, вам может быть начислен налог с продаж на основании данных Национальной ассоциации автомобильных дилеров (N.A.D.A.).

Я — индивидуальный предприниматель, и я перевел автомобиль со своего имени на свое фирменное наименование. Прилагается ли налог с продаж при переводе?

Прилагается ли налог с продаж при переводе?

Нет. Как индивидуальный предприниматель, вам не придется платить дополнительный налог с этой передачи. Заполните анкету и аффидевит, приложив все подтверждающие документы о переводе.

Автомобиль был приобретен у лизинговой компании в конце срока аренды. Какие документы мне подать?

Вы должны предоставить копию договора купли-продажи с указанием суммы выкупа и суммы налога, уплаченного арендатором.

Я передал себе автомобиль из своей корпорации. Это облагается налогом?

Да, при оплате, обмене, обмене или обслуживании транспортного средства. Этот тип транзакции не считается подарком, и вы должны заплатить налог с продаж от справедливой рыночной стоимости автомобиля. Если на транспортное средство было залоговое право, то на предполагаемую сумму займа взимается налог с продаж.

Налог не взимается, если корпорация была распущена до передачи и транспортное средство было передано акционеру в качестве ликвидационного дивиденда. В таком случае предоставьте копию справки о несостоятельности.

В таком случае предоставьте копию справки о несостоятельности.

Примечание : Вам может потребоваться сообщить о транзакции в своей индивидуальной и / или коммерческой налоговой декларации (ах) для целей налога на прибыль, независимо от того, идет ли речь о возмещении. Если у вас есть вопросы, касающиеся федерального налога на дарение , свяжитесь с IRS по телефону 1-800-829-1040.

Как я могу получить подтверждение налога с продаж, уплаченного дилеру при покупке автомобиля?

Вы можете найти эту информацию в документах, которые вы получили от дилера при покупке автомобиля.Если вы не можете найти эти документы, вы можете заполнить поиск по названию (форма DO-22) в Комиссии по автотранспортным средствам штата Нью-Джерси. За этот поиск взимается комиссия в размере 15 долларов, которая предоставит вам подтверждение уплаченного налога с продаж, а также другую информацию о транспортном средстве. Вы можете запросить форму DO-22 по телефону (609) 292-6500 или распечатать ее копию.

с . (до 14,7 кВт) включительно

с . (до 14,7 кВт) включительно с . (свыше 147,1 кВт)

с . (свыше 147,1 кВт) с. (до 36,77 кВт) включительно

с. (до 36,77 кВт) включительно с. (свыше 73,55 кВт)

с. (свыше 73,55 кВт) ru

ru

V. кабельные системы, абонентское телевидение и прочее подобное

виды деятельности;

V. кабельные системы, абонентское телевидение и прочее подобное

виды деятельности;  США x 0,0175 = 445,38 долл. США

США x 0,0175 = 445,38 долл. США Лица, которые имеют право на получение налоговой льготы Округа по подоходному налогу (EITC), могут выбрать оплату по весовой категории (6%, 7%, 8%) или по скорректированному ориентиру / графику налогообложения MPG в зависимости от минимальных затрат. Если к акцизному налогу применяется EITC, перед оформлением права собственности на транспортное средство потребуется документация из налогового и налогового управления (OTR).

Лица, которые имеют право на получение налоговой льготы Округа по подоходному налогу (EITC), могут выбрать оплату по весовой категории (6%, 7%, 8%) или по скорректированному ориентиру / графику налогообложения MPG в зависимости от минимальных затрат. Если к акцизному налогу применяется EITC, перед оформлением права собственности на транспортное средство потребуется документация из налогового и налогового управления (OTR).