О порядке заполнения графы 16 транспортной накладной

Ответ

|

Оказываем помощь в предоставлении услуги экспресс-аудита, и оперативном получении аудиторского заключения. +7906-045-85-75 |

Ответ:

Согласно пункту 7 Правил перевозок грузов автомобильным транспортом[1] перевозка груза осуществляется на основании договора перевозки груза, который может заключаться посредством принятия перевозчиком к исполнению заказа, а при наличии договора об организации перевозки груза — заявки грузоотправителя, за исключением случаев, указанных в пункте 15 настоящих Правил.

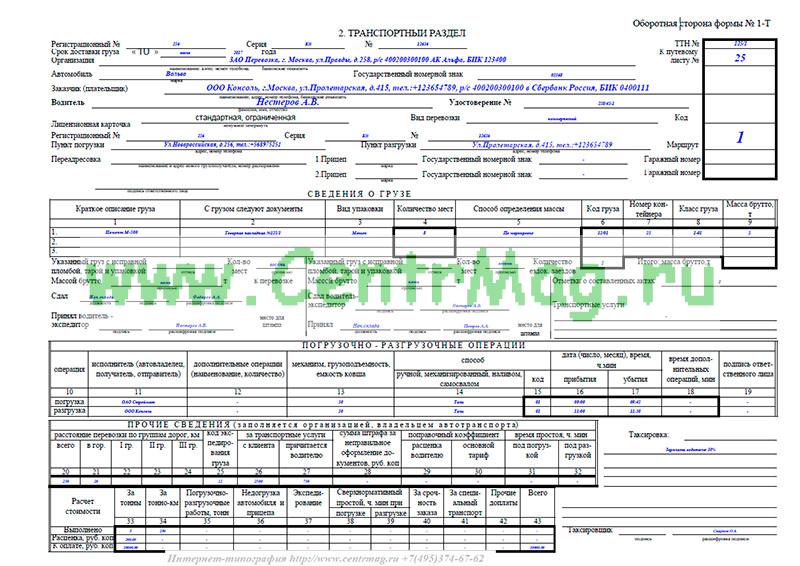

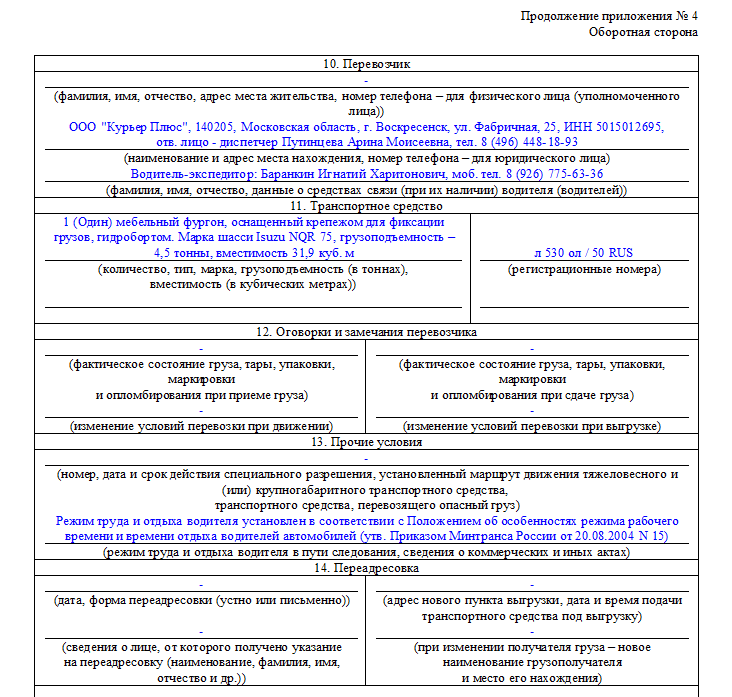

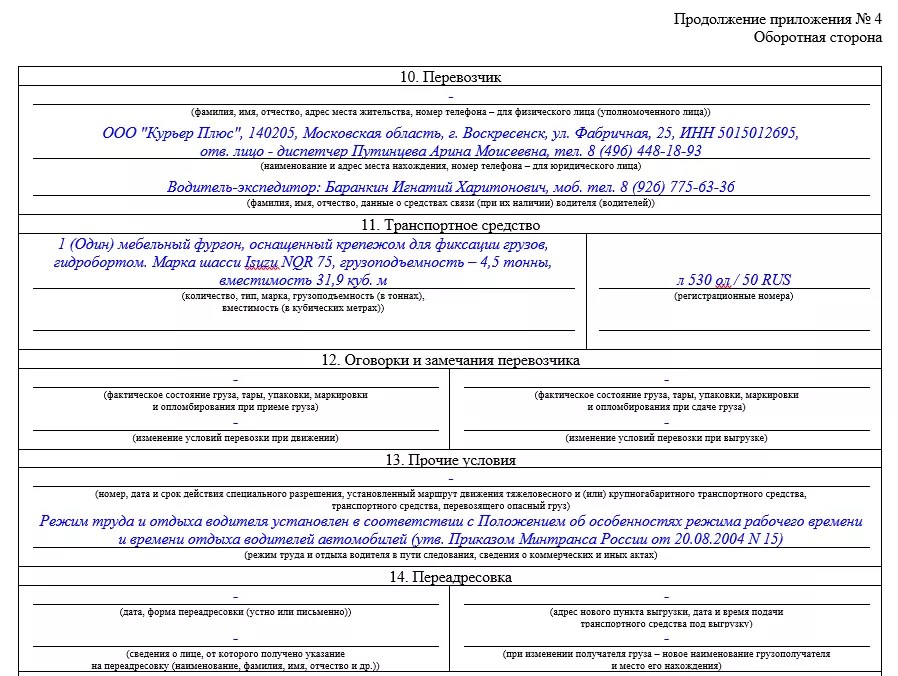

Заключение договора перевозки груза подтверждается транспортной накладной, составленной, если иное не предусмотрено договором перевозки груза, грузоотправителем по форме согласно приложению № 4 на бумажном носителе

В соответствии с пунктом 10 Правил транспортная накладная составляется (формируется) на одну или несколько партий груза, перевозимых на одном транспортном средстве.

Транспортная накладная составляется на бумажном носителе в 3 экземплярах (оригиналах) соответственно для грузоотправителя, грузополучателя и перевозчика или формируется в виде электронной транспортной накладной.

При отсутствии показателей в строках бумажной формы транспортной накладной может быть проставлен прочерк.

Транспортная накладная подписывается грузоотправителем, грузополучателем и перевозчиком или их уполномоченными лицами.

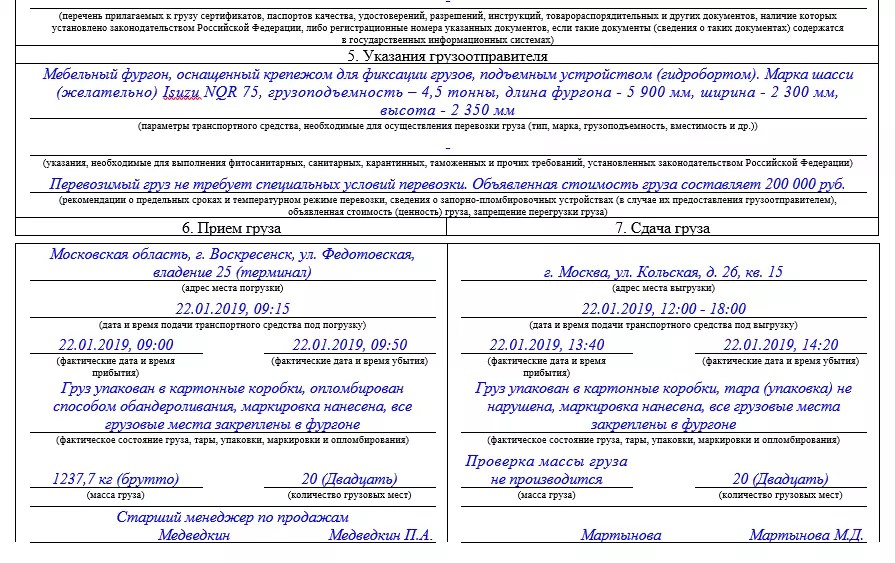

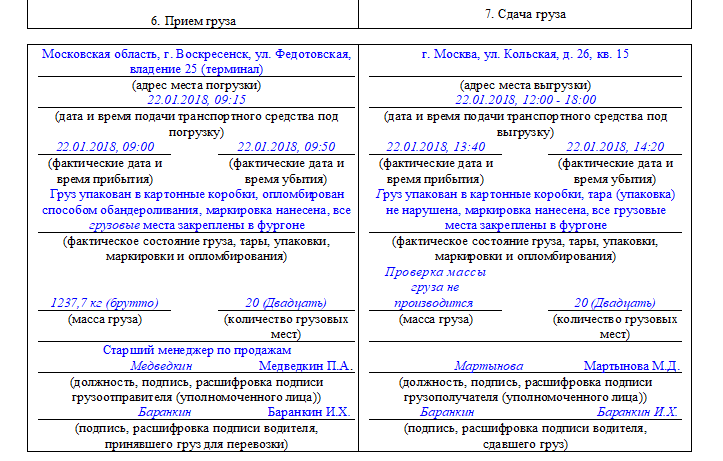

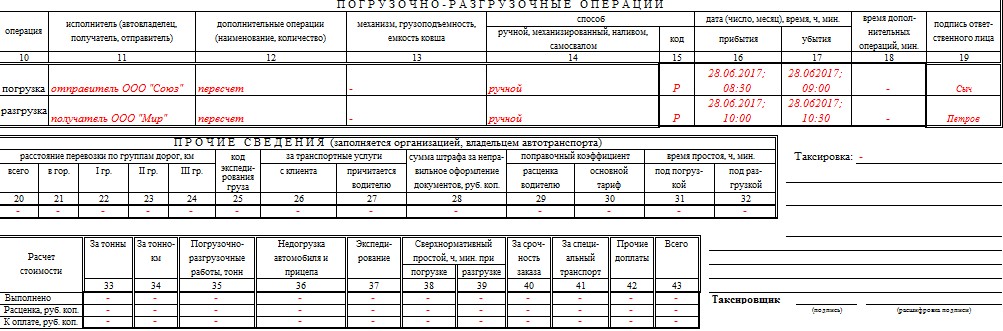

Приложением № 4 к Правилам утверждена форма транспортной накладной.

Данная форма содержит раздел 16 «Стоимость услуг перевозчика и порядок расчета провозной платы (при необходимости)», который содержит информацию о стоимости услуги в рублях, порядок (механизм) расчета (исчислений) платы, а также информацию о грузоотправителе, перевозчике и их уполномоченных лицах.

В Письме Минтранса РФ от 26.03.21 № Д3/6976-ИС[3] в отношении заполнения разделов транспортной накладной указано следующее:

«Относительно вопросов об обязательности заполнения разделов транспортной накладной Департамент сообщает, что информация, определенная разделами транспортной накладной является обязательной к заполнению, за исключением случаев, когда информация имеет отметку «(при необходимости)»«.

В рассматриваемом случае, раздел 16 транспортной накладной имеет отметку «(при необходимости)».

Следовательно, Организация вправе не заполнять раздел 16 транспортной накладной в случае отсутствия необходимости.

При этом раздел 16 не заполняется целиком, в том числе отсутствует необходимость в заполнении информации о грузоотправителе, перевозчике и их уполномоченных лицах в данном разделе.

Также обращаем Ваше внимание на Письмо ФНС РФ от 19.04.21 № СД-4-2/5238@:

«В соответствии с пунктом 1 статьи 252 Налогового кодекса Российской Федерации (далее — НК РФ) расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных статьей 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Заключение договора перевозки груза подтверждается транспортной накладной (пункт 2 статьи 785 Гражданского кодекса Российской Федерации, часть 1 статьи 8 Устава Автомобильного транспорта (далее — УАТ)). Пунктом 2 статьи 8 УАТ установлено, что форма и порядок заполнения транспортной накладной устанавливаются правилами перевозок грузов. Постановлением Правительства Российской Федерации от 21.12.2020 N 2200 «Об утверждении Правил перевозок грузов автомобильным транспортом и о внесении изменений в пункт 2.1.1 Правил дорожного движения Российской Федерации» утверждена форма транспортной накладной (Приложение N 4). Соответственно, транспортная накладная является документом, оформленным в соответствии с законодательством Российской Федерации.

Постановлением Правительства Российской Федерации от 21.12.2020 N 2200 «Об утверждении Правил перевозок грузов автомобильным транспортом и о внесении изменений в пункт 2.1.1 Правил дорожного движения Российской Федерации» утверждена форма транспортной накладной (Приложение N 4). Соответственно, транспортная накладная является документом, оформленным в соответствии с законодательством Российской Федерации.

Таким образом, по смыслу статьи 252 НК РФ иные документы при отсутствии транспортной накладной могут быть расценены как документы, косвенно подтверждающие произведенные расходы.

Статьей 313 НК РФ предусмотрено, что основанием для принятия к налоговому учету расходов на перевозку грузов являются первичные учетные документы, то есть документы, подтверждающие изменение финансового положения контрагентов в результате заключения и исполнения договора перевозки.

Необходимо отметить, что транспортная накладная может быть применена как первичный учетный документ исключительно при наличии реквизитов, определенных статьей 9 Федерального закона от 06. 12.2011 N 402-ФЗ «О бухгалтерском учете», то есть транспортная накладная по форме,

12.2011 N 402-ФЗ «О бухгалтерском учете», то есть транспортная накладная по форме,

Вследствие этого представление организациями документов, оформленных в соответствии с законодательством Российской Федерации в области транспорта, является достаточным условием для подтверждения правомерности признания расходов в целях налогообложения (при соответствующей цели их несения).

В рассматриваемой ситуации, как следует из вопроса, помимо транспортной накладной составляются также другие формы первичных учетных документов с указанием стоимости услуг (УПД, Акты).

С учетом изложенного, по нашему мнению, надлежащим документальным подтверждением транспортных расходов как в целях бухгалтерского, так и в целях налогового учета будет являться комплект документов:

— транспортная накладная с незаполненным разделом 16,

— первичный учетный документ (УПД, акт оказанных услуг), содержащий обязательные реквизиты и информацию о стоимости услуг перевозки.

Коллегия Налоговых Консультантов, 27 мая 2021 года

[1] Правила перевозок грузов автомобильным транспортом, утв. Постановлением Правительства РФ от 21.12.20 № 2200 (далее – Правила)

[2] Здесь и далее в части, касающейся электронных перевозочных документов, положения Правил применяются с 01.01.22.

[3] О заполнении формы транспортной накладной, установленной приложением № 4 Правил перевозок грузов автомобильным транспортом, утв. Постановлением Правительства РФ от 21.12.2020 № 2200

Постановлением Правительства РФ от 21.12.2020 № 2200

Ответы на самые интересные вопросы на нашем телеграм-канале knk_audit

Назад в раздел

Новости компании Baker Tilly Bel

Правила исправления ошибок в первичных учетных документах установил Минфин в постановлении от 10.08.2018 № 58, опубликованном 3 октября и вступающем в силу с 1 января 2019 г. Кроме того, здесь же определен порядок указания валюты стоимостных показателей, расширен список первичных документов, которые можно составлять единолично и уточнен порядок применения и заполнения накладных.

Исправления

В первичном учетном документе, составленном на бумажном носителе, исправление вносится во все его экземпляры путем зачеркивания тонкой чертой неправильной записи и надписи над зачеркнутым правильной записи так, чтобы можно было прочитать зачеркнутое. Рядом делается запись «Исправлено», даты исправления, должности (должностей), фамилии (фамилий), инициалов и подписи (подписей) лица (лиц), внесшего (внесших) исправление, если иное не установлено законодательством.

В аналогичном порядке должны вноситься исправления в регистры бухгалтерского учета, составленные на бумажном носителе. Исключение здесь составляет исправление ошибок в соответствии с Национальным стандартом бухгалтерского учета и отчетности «Учетная политика организации, изменения в учетных оценках, ошибки», утв. постановлением Минфина от 10.12.2013 № 80. Таким образом, в ряде случаев исправление ошибок по-прежнему потребует составления дополнительных или сторнировочных записей и оформления бухгалтерских справок-расчетов, содержащих сведения, установленные законодательством для первичных учетных документов.

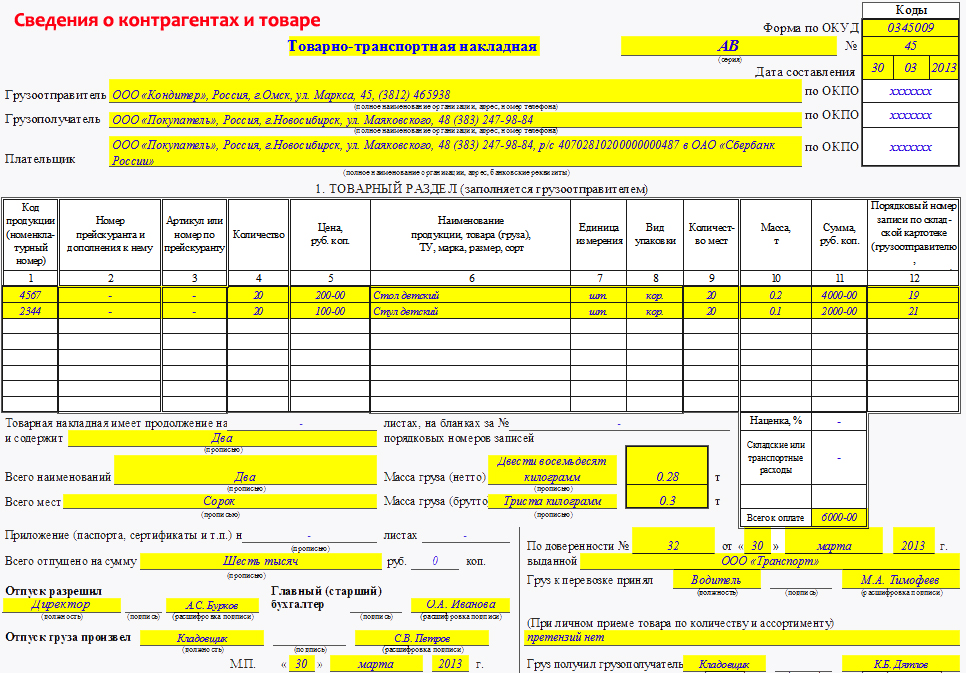

Особый порядок исправления ошибок устанавливается для накладных. После отпуска товара грузоотправителем и принятия его к бухгалтерскому учету грузополучателем исправление стоимостных показателей в разделе I «Товарный раздел» первого и второго экземпляров накладных ТТН-1 или ТН-2 можно будет оформить корректировочным актом, содержащим сведения, установленные законодательством Республики Беларусь для первичных учетных документов. Этот акт составляется не менее чем в двух экземплярах, который прилагается грузоотправителем и грузополучателем к корректируемой накладной ТТН-1 или ТН-2 с указанием в ней слов «Исправления стоимостных показателей оформлены корректировочным актом (прилагается)».

Этот акт составляется не менее чем в двух экземплярах, который прилагается грузоотправителем и грузополучателем к корректируемой накладной ТТН-1 или ТН-2 с указанием в ней слов «Исправления стоимостных показателей оформлены корректировочным актом (прилагается)».

Данная норма закреплена в п. 2 Инструкции о порядке заполнения товарно-транспортной накладной и товарной накладной, утв. постановлением Минфина от 30.06.2016 № 58 (далее – Инструкция № 58).

Валюта в документе

Постановлением № 58 регламентирует особенности выбора валюты стоимостных показателей при заполнении в первичном учетном документе, являющемся основанием для отражения в бухгалтерском учете стоимости выполненных работ (оказанных услуг) и расчетов по аренде.

В договоре, заключенном подрядчиком (исполнителем) и заказчиком в письменной форме, стоимостные показатели указываются:

– в иностранной валюте, в которой установлена цена работы (услуги) если договором предусмотрено осуществление расчетов за работу (услугу) только в иностранной валюте в установленном законодательством Республики Беларусь порядке;

– в остальных случаях – в белорусских рублях. При этом в первичном учетном документе справочно указывается стоимость работы (услуги) в иностранной валюте, если цена работы (услуги) в договоре установлена в иностранной валюте или если исходя из иностранной валюты определяется подлежащая оплате сумма в белорусских рублях.

При этом в первичном учетном документе справочно указывается стоимость работы (услуги) в иностранной валюте, если цена работы (услуги) в договоре установлена в иностранной валюте или если исходя из иностранной валюты определяется подлежащая оплате сумма в белорусских рублях.

В первичном учетном документе, являющемся основанием для отражения в бухгалтерском учете платы за временное владение и пользование или временное пользование имуществом по договору аренды (финансовой аренды (лизинга)), стоимостные показатели указываются:

– в иностранной валюте, в которой установлена плата за временное владение и (или) пользование имуществом в договоре, заключенном арендодателем (лизингодателем) и арендатором (лизингополучателем) в письменной форме (далее – договор аренды), если договором аренды предусмотрено осуществление расчетов только в иностранной валюте в установленном законодательством Республики Беларусь порядке;

– в остальных случаях – в белорусских рублях. При этом в первичном учетном документе справочно указывается плата за временное владение и (или) пользование имуществом в иностранной валюте, если эта плата в договоре аренды установлена в иностранной валюте или если исходя из иностранной валюты определяется подлежащая оплате сумма в белорусских рублях.

При этом в первичном учетном документе справочно указывается плата за временное владение и (или) пользование имуществом в иностранной валюте, если эта плата в договоре аренды установлена в иностранной валюте или если исходя из иностранной валюты определяется подлежащая оплате сумма в белорусских рублях.

Односторонний документ

Постановлением № 58 расширен перечень случаев, когда организации вправе единолично составлять первичные учетные документы. Теперь к ним относятся также случаи:

— оказания услуги заказчиком, застройщиком по организации строительства, определенными в соответствии с п.1 ст. 55 Закона от 5.07.2004 № 300-З «Об архитектурной, градостроительной и строительной деятельности в Республике Беларусь». Напомним, здесь речь идет о случаях, когда финансирование строительства полностью или частично ведется за счет средств республиканского и (или) местных бюджетов, включая государственные целевые бюджетные фонды, а также за счет государственных внебюджетных фондов заказчик, застройщик определяются актами Президента, Совмина Республики Беларусь, иных органов государственного управления, а в случаях, установленных законодательными актами, – также решениями государственных организаций, и указанными актами (решениями) предусмотрена обязанность заказчика осуществлять строительную деятельность без привлечения инженера (инженерной организации).

— поступления товарно-материальных ценностей из-за пределов Республики Беларусь;

— оказания услуги, результаты которой заказчик может использовать по мере ее осуществления в течение срока действия договора, заключенного исполнителем и заказчиком в письменной форме, в котором предусмотрено оформление первичного учетного документа, подтверждающего оказание этой услуги, единолично, и стоимость этой услуги, приходящаяся на период ее оказания в календарном месяце, может быть достоверно определена.

Соответствующие дополнения внесены в постановление Минфина от 12.02.2018 № 13.

Кроме того, уточняется, что первичный учетный документ составляется участником хозяйственной операции единолично в случаях, установленных п. 1 постановления № 13, на основании документов (сведений), содержащих информацию об этой хозяйственной операции, и (или) договора.

Накладные

Ряд изменений внесен в Инструкцию о порядке заполнения товарно-транспортной накладной, товарной накладной. Из нее исключается норма о том, что товары, поступающие из-за пределов Республики Беларусь, принимаются к учету на основании документов, выписанных грузоотправителем. Как было сказано выше, в таком случае организация вправе составить первичный учетный документ единолично.

Из нее исключается норма о том, что товары, поступающие из-за пределов Республики Беларусь, принимаются к учету на основании документов, выписанных грузоотправителем. Как было сказано выше, в таком случае организация вправе составить первичный учетный документ единолично.

Перечень случаев, когда заполняется накладная ТН-2 дополнен еще одним – передачей товаров другой организации без их перемещения.

Уточняется, что накладные ТТН-1 и ТН-2 могут не заполняться при реализации товаров физическим лицам, не являющимся индивидуальными предпринимателями, по договорам розничной купли-продажи. Ранее здесь шла речь о реализации через розничные торговые объекты. Разница довольно существенная: если до сих пор было очевидно, что накладные не нужны при отпуске товаров в магазине, киоске и других стационарных и нестационарных торговых объектах, то теперь в можно будет без опасений обходиться без накладных при курьерской доставке на дом и иных форматах розничной торговли, когда сделка совершается вне торговых объектов.

Кроме того, накладные ТТН-1 и ТН-2 можно будет не заполнять при купле-продаже товаров через автозаправочные станции, а также при переходе товаров без их перемещения в случае реорганизации организаций.

Формы налога с продаж и использования

Перейти к основному содержанию

Онлайн-подача — Все налоговые декларации должны быть поданы и оплачены в электронном виде. Пожалуйста, посетите раздел «Подача документов и государственная пошлина» на нашем веб-сайте для получения дополнительной информации об этом процессе. Налогоплательщики могут подавать бумажные формы только в том случае, если требование электронной подачи создает трудности для налогоплательщика. Как правило, исключения из числа нуждающихся распространяются на налогоплательщиков, у которых нет компьютера; налогоплательщики, не имеющие доступа к интернету; и налогоплательщики, чьи религиозные убеждения запрещают использование компьютеров и связанных с ними технологий.

Декларация

- Налоговая декларация о продажах и использовании — за налоговые периоды, начинающиеся 01.07.2022 и после

- Инструкции по налоговой декларации штата и местного налога с продаж и использования

- Налоговая декларация по потребительскому налогу

Налоговая декларация о продажах и использовании за предыдущие налоговые периоды

- Налоговая декларация о продажах и использовании — за налоговые периоды, начинающиеся с 1 июля 2021 г. по 30 июня 2022 г.

- Инструкции по налоговой декларации штата и местного налога с продаж и использования

- Декларация о налоге с продаж и использования — за налоговые периоды, начинающиеся с 1 января 2021 г. по 30 июня 2021 г.

- Инструкции по налоговой декларации штата и местного налога с продаж и использования

- Декларация по налогу с продаж и использования — за налоговые периоды, начинающиеся с 01.01.2020 по 31.12.2020

- Инструкции по налоговой декларации по продажам и использованию

- Налоговая декларация по налогу с продаж и использования — за налоговые периоды, начинающиеся с 01.

10.2019 по 31.12.2019

10.2019 по 31.12.2019 - Инструкции по налоговой декларации по продажам и использованию

- Декларация о налоге с продаж и использования — за налоговые периоды, начинающиеся с 1 7 июля 2017 г. – 30 9 сентября 2019 г.

- Инструкции по налоговой декларации о продажах и использовании

- Декларация о налоге с продаж и использования — за налоговые периоды, начинающиеся с 1 февраля 2017 г. – 30 июня 2017 г.

- Инструкции по налоговой декларации по продажам и использованию

- Декларация по налогу с продаж и использования — за налоговые периоды, начинающиеся с 1 июля 2016 г. по 31 января 2017 г.

- Инструкции по налоговой декларации по продажам и использованию

- Налоговая декларация по налогу с продаж и использования — за налоговые периоды, начинающиеся с 01.10.2015 по 30.06.2016

- Инструкции по налоговой декларации по продажам и использованию

- Декларация по налогу с продаж и использования — Для налоговых периодов, начинающихся 01.

01.2015 — 9/30/2015

01.2015 — 9/30/2015 - Инструкции по налоговой декларации по продажам и использованию

- Налоговая декларация по налогу с продаж и использования — за налоговые периоды, начинающиеся с 1 июля 2013 г. по 31 декабря 2014 г.

- Инструкции по налоговой декларации по продажам и использованию

- Декларация по налогу с продаж и использования — за налоговые периоды, начинающиеся с 1 июля 2011 г. по 30 июня 2013 г.

- Инструкции по налоговой декларации по продажам и использованию

- Декларация по налогу с продаж и использования — за налоговые периоды, начинающиеся с 1 января 2009 г. по 30 июня 2011 г.

- Инструкции по налоговой декларации по продажам и использованию

- Декларация по налогу с продаж и использования — за налоговые периоды, начинающиеся с 1 января 2008 г. по 31 декабря 2008 г.

- Инструкции по налоговой декларации по продажам и использованию

- Декларация по налогу с продаж и использования — за налоговые периоды, начинающиеся с 1 июля 2006 г.

по 31 декабря 2007 г.

по 31 декабря 2007 г. - Инструкции по налоговой декларации по продажам и использованию

Освобождение

- Заявление на освобождение от налога на продажу и использование инфраструктуры широкополосной связи

- Заявление на освобождение от налога на продажу и использование машин для исследований и разработок

- Заявление для организаций, освобожденных от налога с продаж и использования, или кредитных союзов, зарегистрированных на уровне штата и на федеральном уровне

- Заявление о регистрации Свидетельство об освобождении от налога на продажу и использование сельскохозяйственной продукции

- Заявление на освобождение от налога с продаж и использования в целях борьбы с загрязнением окружающей среды

- Заявление об освобождении от налога с продаж для межгосударственных телекоммуникаций при эксплуатации колл-центра

- Заявка на освобождение промышленного оборудования

- Заявление на освобождение от налога с продаж для транспортных средств и прицепов для межштатной торговли

- Заявление на освобождение от налога с продаж и использования Соответствующий центр обработки данных

- Заявление на освобождение от налога с продаж и использования Складские и распределительные устройства Системы обработки материалов и стеллажей

- Свидетельство об изъятии для электрических кооперативов

- Свидетельство об исключении для систем производства и распределения электроэнергии

- Сертификат освобождения для телефонных кооперативов

- Свидетельство об освобождении подрядчиков по закупкам

- Правительственное свидетельство об освобождении от ответственности

- Разрешение на прямую оплату программного обеспечения с удаленным доступом

- Упрощенный сертификат об освобождении от налога с продаж и использования и инструкции

- Дополнение к заявке на сертифицированное предприятие по производству экологически чистой энергии

Другие формы

- Заявление на получение налогового кредита для головного офиса

- Щелкните здесь для получения дополнительной информации о налоговом кредите для головного офиса .

- Щелкните здесь для получения дополнительной информации о налоговом кредите для головного офиса .

- Аффидевит о недилерской передаче автомобилей и лодок

- Аффидевит о продаже автомобилей, прицепов и лодок нерезидентам для вывоза из Теннесси

- Аффидевит о передаче воздушного судна/вертолета

- Аффидевит о передаче воздушного судна/вертолета Инструкции

- Сертификат межгосударственной доставки продавцом

- Претензия о зачете или возмещении налога с продаж или налога на использование

- Дополнительный график возмещения подрядчикам

- Оценка дилера

- Иск о возмещении налога с продаж в связи со стихийным бедствием, вызванным лесным пожаром в округе Севьер

- Требование о возмещении налога с продаж в связи со стихийным бедствием

- Освобождение от налога с продаж и использование Предвыборный благотворительный сбор средств в поддержку городских, окружных или столичных библиотечных систем

- Возврат налога с продаж и использования клиентом — Форма аттестации дилера

Расписание B Онлайн | Оценщик имущества округа Нэшвилл и Дэвидсон, штат Теннесси,

Срок подачи апелляции истек

Срок подачи апелляции в Независимый столичный совет по уравниванию на 2022 год истек.

Всем плательщикам налога на движимое имущество, получившим принудительную оценку за 2022 налоговый год:

Если вы получили «Уведомление об оценочной стоимости, классификации и оценочной стоимости» с ТИПОМ ОЦЕНКИ – ПРИНУДИТЕЛЬНОЕ, несвоевременная подача налогоплательщиком налоговой таблицы «B» в наш офис 1 марта 2022 г. или ранее.

Обратите внимание:

при условии подачи налогоплательщиком в окружной совет по уравниванию полного перечня или перечня всего материального личного имущества, принадлежащего или используемого налогоплательщиком в хозяйственной деятельности налогоплательщика, по той же форме, которая требуется для подачи оценщику.

A (зеленый) Таблица материального личного имущества «B» была предоставлена вместе с Уведомлением о принудительной оценке. Либо этот график, либо график, представленный с использованием онлайн-системы подачи заявок, должен был быть представлен в нашем офисе 17 июня 2022 года или ранее. В противном случае принудительная оценка вашего имущества может считаться окончательной для 2022 налогового года.

Группы

ГРУППА 1 – МЕБЕЛЬ, ПРИНАДЛЕЖНОСТИ, ОБЩЕЕ ОБОРУДОВАНИЕ И ВСЕ ДРУГОЕ ИМУЩЕСТВО, НЕ УКАЗАННОЕ В ДРУГОЙ ГРУППЕ

Включая все личное имущество, не отнесенное конкретно ни к одной из других групп. Для многих предприятий в эту категорию попадает все или большая часть личного имущества. Частичный список типов оборудования, подлежащих включению в эту группу, включает:

Автоответчики, горное и карьерное оборудование

Развлекательные устройства (с монетоприемником), оборудование для моргов

Аттракционы и оборудование для парков развлечений, офисные машины, мебель, приспособления и оборудование

Мойки автомобилей и грузовиков, пейджинговая система (включая приобретенные пейджеры )

Авторемонтное оборудование (кроме инструментов: см. Группу 2), Фотооборудование

Оборудование для парикмахерских и салонов красоты, Оборудование для отдыха (дорожки для боулинга, бильярдные столы и т. д.)

Вещательное оборудование (кроме вышек: см. Группу 4), Ремонт и ремонтное оборудование

Группу 4), Ремонт и ремонтное оборудование

Бульдозеры, Оборудование и оборудование для ресторанов

Оборудование для кабельного телевидения, Торговое оборудование и оборудование

Кассовый аппарат (кроме ЭВМ: см. Группу 2), Вывески (не рекламные щиты: см. Группу 6)

Диктовочное оборудование, Звукоусиление и запись оборудование

Землеройная техника, Телефоны

Продовольственное оборудование и оборудование, Театральное оборудование и оборудование

Мебель для гостиниц/мотелей/квартир – приспособления и оборудование, Прицепы (офисные, внедорожные, оборудование и перевозки)

Оборудование для прачечных и химчисток, Торговые автоматы

Юридические библиотеки, Складское оборудование

Медицинское оборудование и библиотеки

ГРУППА 2 – КОМПЬЮТЕРЫ, КОПИРОВАЛЬНЫЕ АППАРАТЫ, ПЕРИФЕРИЙНЫЕ УСТРОЙСТВА, ФАКСИМАЛЬНЫЕ АППАРАТЫ И ИНСТРУМЕНТЫ

Включает все компьютеры, дисководы, ленточные накопители, терминалы, принтеры, операционное ПО, кабель, модемы и т. д.; копировальные аппараты; факсимильные аппараты; и переносные ручные и электроинструменты.

д.; копировальные аппараты; факсимильные аппараты; и переносные ручные и электроинструменты.

ГРУППА 3 – ФОРМЫ. УМИРАЕТ. И ПРИГОТОВЛЕНИЯ

Включите все пресс-формы, штампы и приспособления.

ГРУППА 4 – САМОЛЕТЫ, БАШНИ И ЛОДКИ

Включает все воздушные суда; радио- и телевышки, если они не классифицируются как настоящие; и плавсредств. Включите все самолеты, лодки, радио- и телевышки, указанные в прошлом году как личную собственность. Все новые башни, кроме исключенных в T.C.A. § 7-59-102, следует отнести к недвижимому имуществу.

ГРУППА 5 – ПРОИЗВОДСТВЕННОЕ ОБОРУДОВАНИЕ

Включает все оборудование, используемое в производственных процессах.

ГРУППА 6 – РЕКЛАМНЫЕ ЩИТЫ, РЕЗЕРВУАРЫ И ТРУБОПРОВОДЫ

Включить все рекламные щиты и включить наземные резервуары и трубопроводы, если они не классифицированы как настоящие. Рекламные щиты являются отдельно стоящими и обычно имеют подключенные коммунальные услуги, такие как электричество. Знак, прикрепленный к зданию или легко переносимый, должен быть указан в Группе I (Подземные резервуары классифицируются как недвижимое имущество, не указывайте в этом списке)

Знак, прикрепленный к зданию или легко переносимый, должен быть указан в Группе I (Подземные резервуары классифицируются как недвижимое имущество, не указывайте в этом списке)

ГРУППА 7 – СЛОМ ИМУЩЕСТВА

Включает все имущество, которое более не может быть использовано. использования и ремонт которых не предполагается, но который по-прежнему принадлежит предприятию или находится на его территории.

ГРУППА 8 – СЫРЬЕ И МАТЕРИАЛЫ

Сырье определяется как предметы материальной личной собственности, необработанные или обработанные, которые хранятся или поддерживаются производителем для использования посредством очистки, комбинирования или любого другого процесса в производстве или изготовление другого предмета или изделия. Не сообщайте о товарах в процессе.

Предметы снабжения определяются как расходуемые предметы материального личного имущества, которые используются или удерживаются для использования в целях поддержки деловой деятельности, включая, но не ограничиваясь этим, запасы канцелярских принадлежностей, запасы запасных частей для технического обслуживания машин и оборудования, бывшие в употреблении аксессуары в производственных процессах, расходных материалах для печати, чистящих и ремонтных принадлежностях.

10.2019 по 31.12.2019

10.2019 по 31.12.2019 01.2015 — 9/30/2015

01.2015 — 9/30/2015 по 31 декабря 2007 г.

по 31 декабря 2007 г.