Разница между ТТН и ТН

Содержание страницы

Перевозка грузов всех видов сторонним перевозчиком производится согласно договору и подлежит обязательному документальному оформлению. С этой целью применяются две формы: товарно-транспортная накладная и транспортная накладная. Обе на сегодняшний день используются, хотя и с 2013 года ТТН исключена из списка обязательных документов для учета грузоперевозок. Формы по многим позициям дублируют друг друга, но есть и различия. Можно ли заменить одну форму другой или их следует включать в пакет документов на перевозку одновременно? Какова позиция контролирующих органов и как она согласуется с практикой учета грузоперевозок?

ТТН

Товарно-транспортная накладная, согласно Пост. Госкомстата №78 от 28-11-97, должна использоваться для учета работ автотранспорта, спецмашин строительной отрасли. Информация №ПЗ-10/2012 Минфина фактически отменяет эту форму как обязательную с 2013 года, но многие организации продолжают ее применять в учете. Кроме того, согласно действующему законодательству в некоторых случаях использование формы 1-Т по-прежнему обязательно. Об этом будет сказано далее.

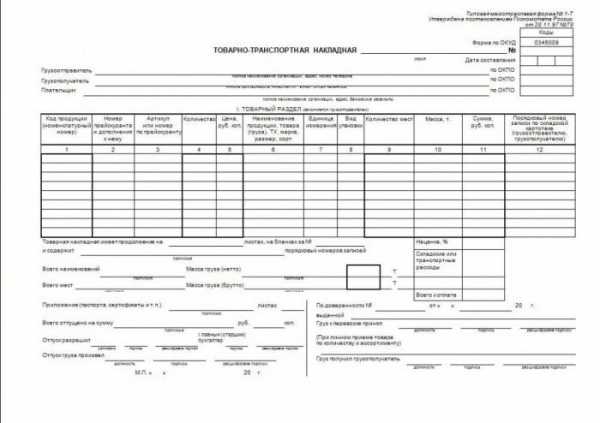

В документе два раздела, отраженных в наименовании: товарный и транспортный. В первом указываются данные, необходимые отправителю и получателю перевозимых ТМЦ: одному для списания с учета, другому – для постановки. Во втором фиксируются сведения, необходимые перевозчику и заказчику услуги (отправителю): натуральные показатели, погрузочно-разгрузочные мероприятия и их продолжительность, данные для расчета за услугу, в том числе водительская заработная плата.

В общем случае ТТН – необязательная форма, следовательно, использование ее подлежит отражению в учетной политике компании.

Накладная выписывается отправителем груза в 4-х оригинальных экземплярах:

- в учетную службу грузоотправителя как документ на списание ТМЦ;

- в учетную службу грузополучателя для оприходования ТМЦ;

- в учетную службу АТП – 2 экземпляра (один затем передается заказчику услуги как основание для оплаты, а другой остается у перевозчика как основание для оплаты труда шофера).

Отправитель подписывает три экземпляра и передает их водителю (экспедитору), а тот передает их другим контрагентам.

ТН

Транспортная накладная – обязательный документ согласно Пост. Правительства №272 от 15-04-11 г. Обычно ТН заполняет отправитель груза, если другой порядок не прописан в договоре на перевозку. Документ составляется на одну партию или на несколько партий ТМЦ, если их перевозят одним грузовым автомобилем.

Заполняются три оригинальных экземпляра ТН:

- отправителю;

- получателю;

- перевозчику.

Различие с предыдущей формой, ТТН, состоит в отсутствии товарного раздела как такового. Это отражается в заголовке документа. Списание и постановка на учет перевозимых ТМЦ на основании ТН не производятся.

Следует иметь в виду Пост. Правительства №1529 от 12-12-17 г., согласно которому изменился правовой акцент правил перевозки грузов автомобильным транспортом. Теперь правила регулируют перевозки тяжеловесными (крупногабаритными) авто. Ранее правила регламентировали перевозку, соответственно, тяжеловесных (крупногабаритных) грузов.

Изменения коснулись и ТН, как документа, фиксирующего хозяйственные операции в этой сфере:

- раздел 13 посвящен маршруту движения транспорта, в том числе и перевозящего опасные ТМЦ;

- раздел 15 содержит сумму услуг АТП — перевозчика, сумму оплаты за перевозку соответствующих грузов.

В разделе 13 при перевозке автомобилем опасного груза указываются в том числе и реквизиты разрешения на перевозку.

Таким образом, показатели двух накладных максимально сближаются по смыслу и содержанию.

ТТН или ТН?

Нередко у бухгалтеров, менеджеров, работников, занятых оформлением перевозок, подготовкой пакетов документов, возникает вопрос о целесообразности применения той или иной формы. Если использование ТТН можно прописать в учетной политике, допустимо ли заменить один документ другим?

Несмотря на официальную отмену ТТН, продолжают возникать споры с фискальными органами по поводу наличия или отсутствия документа при оформлении перевозок. Чтобы избежать неприятных сюрпризов, часто оформляются при перевозке все три имеющих отношение к ней документа: ТТН, ТН и накладная ТОРГ-12, по принципу «чем больше, тем лучше». Такой порядок закрепляется в учетной политике.

Отметим ряд важных моментов, связанных с применением этих форм на практике.

Если организация, применяющая НДС, заявляет сумму к вычету, ФНС особенно тщательно проверяет комплект пакетов первичных документов, в частности ТТН. Несмотря на Пост. Президиума ВАС РФ №8835/10 от 09-12-2010 г., судебной практикой до сегодняшнего дня не выработано единого подхода по указанному вопросу. Применение ТТН подтверждает транспортные расходы и позволяет включить их в суммы, уменьшающие базу по налогу на прибыль.

Вместе с тем письмо Минфина №03-03-06/1/85703 от 21-12-17 г. и ряд других аналогичных утверждают преимущество именно ТН при обосновании транспортных расходов в связи с расчетами налога на прибыль. Следует отметить, что в ТТН отдельно не выделен НДС, следовательно, при наличии лишь ТТН как подтверждающего документа на вычет, в нем, вероятнее всего, организации будет отказано (ст. 168 НК РФ).

Следует помнить о том, что, согласно ФЗ №259 от 08-11-07 г., ст. 8 (1), при заключении договора на перевозку груза обязательно применение транспортной накладной, подтверждающей факт перевозки. Аналогичный смысл имеет и ст. 785 ГК РФ.

Когда без ТТН не обойтись

Согласно ФЗ №171 от 22-11-95 г. «О госрегулировании производства и оборота этилового спирта…», а именно ст. 10.2 (п. 1), первой среди сопроводительных документов на перевозку алкоголя названа ТТН.

Информация, указанная в накладной, подтверждается пакетом других документов: справками, декларациями, сертификатами, но без ТТН перевозка алкоголя контролирующим органами признается незаконной, как и сама поставка такой продукции.

ТТН оформляется на каждую партию алкоголя, каждому получателю товара отдельно, даже при перевозке одним и тем же транспортом. Из данных ТТН сведения о грузе поступают в систему ЕГАИС (Единая государственная автоматизированная информационная система) по учету и контролю за оборотом алкоголя. На основании ТТН формируются декларации фиксирующие «алкогольные» сделки.

Внимание! При отсутствии договора на перевозку ТН (и ТТН) можно пренебречь. При вывозе груза своим транспортом следует оформить лишь накладную ф. ТОРГ-12. Указанный документ может служить и подтверждением расходов по приобретению МЦ в целях НУ.

Главное

- Несмотря на отмену ТТН, отсутствие ее в пакете документов на перевозку сторонней компанией на практике может привести к конфликту с фискальными органами. Чтобы избежать подобного, целесообразно использовать полный пакет документов, включающий и ТТН, и ТН.

- В случае транспортировки алкоголя ТТН необходима.

- Заключение договора на перевозку сопровождается использованием ТН в обязательном порядке.

assistentus.ru

Товарно-транспортная накладная (ТТН)

Товарно-транспортная накладная (ТТН) — предназначена для учета движения товарно-материальных ценностей (ТМЦ) и расчета за грузоперевозку автотранспортом.

Товарно-транспортная накладная (ТТН) — предназначена для учета движения товарно-материальных ценностей (ТМЦ) и расчета за грузоперевозку автотранспортом.

Товарно-транспортная накладная (ТТН) используется при перевозке грузов товарного типа. Грузоотправитель предоставляет грузоперевозчику товарно-транспортную накладную (ТТН) на перевозимый груз. По товарно-транспортной накладной (ТТН) происходит списание груза грузоотправителем и оприходование грузополучателем после доставки.

Товарно-транспортная накладная (ТТН) состоит из товарного и транспортного раздела:

Товарный раздел ТТН — по данному списываются товарно-материальные ценности (ТМЦ) с грузоотправителя, и оформление их грузополучателем.

Транспортный раздел ТТН — предназначается для расчета за оказанные услуги по перевозке груза.

Товарно-транспортная накладная (ТТН) составляется грузоотправителем индивидуально для каждого грузополучателя, отдельно на каждую перевозку груза автомобилем, обязательно заполняя все реквизиты.

Совместное составление товарно-транспортной накладной (ТТН) грузоотправителя и организации-перевозчика производится при централизованной перевозке груза.

В случаях, когда на один автомобиль перевозит несколько грузов, не зависимо от количества грузополучателей, товарно-транспортная накладная (ТТН) выписывается отдельно для каждого груза и для каждого грузополучателя.

Товарно-транспортная накладная (ТТН) создается в 4 экземплярах:

- Первую ТТН грузоотправитель оставляет у себя, для дальнейшего списания товарно-материальных ценностей (ТМЦ), остальные экземпляры отдаются грузоперевозчику.

- Вторую ТТН грузоперевозчик, после доставки груза, отдает грузополучателю для оприходования товарно-материальных ценностей. Остальные два экземпляра заверяются грузополучателем и сдаются в транспортную компанию перевозившую груз.

- Третью ТТН компания грузоперевозчик отправляет грузоотправителя вместе с счетом на транспортные услуги.

- Четвертая ТТН, остается у транспортной компании, прилагается к путевому листу, и является основанием для начисления заработной платы водителю перевозившему данный груз.

Количество Товарно-транспортных накладных (ТТН) может быть более четырех, данный нюанс обговаривается с грузоперевозчиком.

В случае груза нетоварного характера, по которому грузополучателем не ведется учет товарно-материальных ценностей (ТМЦ), но учет произведен путем замеров, взвешивания, товарно-транспортная накладная (ТТН) выписывается в трех копиях:

Первый экземпляр товарно-транспортной накладной (ТТН) остается у грузоотправителя.

Остальные две копии высылаются компании грузоперевозчику, одна для выставления счета за перевозку груза компании грузоотправителю, вторая для учета транспортной работы и начисления заработной платы водителю-перевозчику.

От особенности перевозимого груза, к товарно-транспортной накладной (ТТН) добавляются прочие документы, которые идут вместе с грузом к грузополучателю. В таких случаях грузоотправитель предоставляет документы устанавливающие качество груза, различные сертификаты и счета-фактуры и т.п, в свою очередь водитель перевозящий груз обязан передать данный документы грузополучателю, однако у грузополучателя нет права требовать сдачи груза по этим документам.

После доставки груза, водитель предоставляет оставшиеся у него копии товарно-транспортной накладной (ТТН) грузополучателю.

При соответствии доставленного товара с количеством и качеством указанных в сопроводительных документах, в ТТН и остальных документах приложенных к грузу ставится печать организации грузополучателя, и подпись приёмщика товара.

Если же доставленный груз не соответствует товару указанному в договоре по качеству либо наличию, составляется акт, являющийся юридическим документов для направления претензии грузоотправителю. Во всех сопроводительных документах так же делается отметка о составлении акта.

Заполнение товарно-транспортной накладной (ТТН) грузоотправителем:

Грузоотправитель до прибытия перевозчика должен:

- Вписать дату выписки ТТН в товарно-транспортную накладную.

- Указать свои реквизиты, грузополучателя и плательщика.

- Указать адреса пунктов погрузки и выгрузки груза, в соответствующих полях.

- Записать в ТТН (раздел «Сведения о грузе») информацию о перевозимом грузе (коды, цену, единицы измерения и прочее). В разделе «Всего отпущено на сумму» указывается полная стоимость ТМЦ. Раздел «Отпуск разрешил», вписывается ответственное за отгрузку ТМЦ лицо, заверяется готовность отправки груза его подписью.

После погрузки перевозимого груза в автомобиль,грузоотправитель заполняет:

- В транспортном разделе ТТН: номер путевого листа, название транспортного предприятия перевозчика, гос. номер и марку автомобиля перевозящего груз, ФИО водителя.

- В товарном разделе ТТН: документы перевозимые с грузом, вид упаковки груза, количество мест/пакетов в зависимости от перевозимого груза, метод измерения массы перевозимого груза, масса груза, если же оформляется не одна ездка с грузом по одной товарно-транспортной накладной, в строке «Количество ездок» указывается общее к-во произведенных ездок.

- В листах приема-передачи груза: указывается номер оттиска пломбы, общее количество мест, масса сданного на перевозку груза, записывается лицо ответственное за погрузку груза, ставиться печать предприятия-грузоотправителя, в не имеющие записей поля ставятся прочерки, записывается ФИО водителя, он же своей подписью утверждает правильность оттиска пломбы и прочих заполненных в документах форм.

Заполнение товарно-транспортной накладной (ТТН) грузополучателем:

- В строку «Прочие сведения» вписывается время простоя под разгрузкой.

- В строках приема-передачи груза, лицом принимающем груз указывается номер оттиска пломбы, количество мест груза, его масса, ставиться роспись и данные приемщика в строку «Принял», заверяя печатью грузополучателя. Водитель перевозивший груз ставить свою подпись в строку «Сдал».

Заполнение товарно-транспортной накладной (ТТН) транспортной компанией:

Получив на руки путевой лист и оставшиеся две товарно-транспортные накладные, заверенные подписями и печатями участников грузоперевозки, диспетчера транспортной компании заполняют оставшиеся поля ТТН:

- Заполняются поля «Маршрут N», «Прицепы» и «Гаражные номера», указывают вид перевозки, код и класс груза.

- В разделы «Прочие сведения», Расчет стоимости» и «Таксировка» записываются: расстояние перевозки груза, код экспедирования, сумма грузоперевозки, зарплата водителю по данной товарно-транспортной накладной.

Ответственность за неправильное заполнение товарно-транспортной накладной несут и грузоотправитель и грузополучатель, транспортная компания имеет полное право проверить точность и правильность полученных данных.

Виды товарно-транспортных накладных (ТТН).

Существуют несколько видов товарно-транспортных накладных (ТТН). Стандартной является форма 1-Т, подходящая практически для любых видов грузов, для перевозки специфического груза используются другие формы ТТН. Для перевозки грузов за рубеж используется международная автомобильная накладная, сокращенно CMR.

Бланк товарно-транспортной накладной, скачать бланк ТТН и CMR.

Бланк товарно-транспортной накладной формы 1-Т — скачать бланк ТТН.

Бланк международной автомобильной накладной — скачать бланк CMR.

© Онлайн журнал «Диспетчер грузоперевозок».

Оцените статью: Поделитесь с друзьями!dispetcher-gruzoperevozok.info

ТОВАРНО-ТРАНСПОРТНАЯ НАКЛАДНАЯ, ЗАМЕНЯЕТ ЛИ ЕЕ ТРАНСПОРТНАЯ НАКЛАДНАЯ

Сравнительно недавно на территории РФ введены в действие Правила перевозок грузов автомобильным транспортом, которыми была утверждена форма транспортной накладной. Между тем ТТН, применяемая организациями ранее, не отменена.

Как Вы знаете, все российские организации обязаны вести бухгалтерский учет, таково требование Федерального закона от 06.12.2011 г. N 402-ФЗ «О бухгалтерском учете» (далее ― Закон N 402-ФЗ). В соответствии с ним каждый факт хозяйственной жизни организации подлежит оформлению первичным учетным документом.До 01.01.2013 г., то есть до вступления в силу Закона N 402-ФЗ, для документального оформления хозяйственных операций организации обязаны были использовать унифицированные формы первичной учетной документации, утвержденные Госкомстатом России. И только в случае отсутствия унифицированных форм «первички» допускалось использование форм, самостоятельно разработанных организациями.

Положения Закона N 402-ФЗ не содержат требования об обязательном применении унифицированных форм первичных учетных документов. В силу пункта 4 статьи 9 Закона N 402-ФЗ формы первичных учетных документов определяет руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета. Как отмечено в Письме ФНС России от 21.10.2013 г. N ММВ-20-3/96@, Законом N 402-ФЗ предусмотрена самостоятельность хозяйствующих субъектов в выборе форм документирования фактов хозяйственной жизни. В статье 9 Закона N 402-ФЗ установлен только перечень обязательных реквизитов первичных учетных документов.

Таким образом, с 01.01.2013 г. применение унифицированных форм первичной учетной документации стало делом добровольным. Тем не менее, как показывает практика, организации по-прежнему продолжают применять унифицированные формы первичных учетных документов, закрепляя их использование приказом по учетной политике, а самостоятельные формы используют лишь в отсутствие типового аналога.

Но вернемся к товарно-транспортной накладной, которая долгое время, выступала самым спорным первичным документом, оформляемым при доставке материальных ценностей автомобильным транспортом.

С операциями по купле-продаже имущества, так или иначе, связаны практически все компании, независимо от того, какой вид деятельности для них является основным. Торговые фирмы приобретают товары, необходимые им для перепродажи, производственные ― при приобретении оборудования, материалов и сырья, а также при продаже готовой продукции. То же самое можно отметить и в отношении субъектов хозяйственной деятельности, занятых оказанием услуг, которые осуществляют приобретение необходимых материалов для ведения бизнеса также на основании договоров купли-продажи или поставки.

Торговые операции могут оформляться первичными учетными документами, унифицированные формы которых, а также указания по их применению были утверждены Постановлением Госкомстата России от 25.12.1998 г. N 132 «Об утверждении унифицированных форм первичной учетной документации по учету торговых операций» (далее ― Постановление Госкомстата N 132).

Как следует из Указаний по применению и заполнению форм первичной учетной документации по учету торговых операций для оформления продажи товаров (отпуска) товарно-материальных ценностей сторонней организации применяется товарная накладная формы N ТОРГ-12. Причем составляется этот документ в двух экземплярах:

- первый экземпляр остается в организации, сдающей товарно-материальные ценности, и является основанием для их списания;

- второй экземпляр передается сторонней организации и является основанием для принятия этих ценностей к учету.

Обратите внимание!

Принятие товара к учету, в соответствии с нормами статьи 172 НК РФ является одним из условий, которое должен выполнить налогоплательщик НДС, претендующий на получение вычета по суммам «входного» налога, предъявленным к оплате его поставщиками при приобретении товаров. Причем, те времена, когда основным камнем преткновения между налогоплательщиками и налоговыми органами в отношении применения вычетов по НДС выступали счета-фактуры, уже прошли. Налогоплательщики давно уяснили, что счет-фактура, являющийся основанием для получения вычета, содержащий ошибки и неточности, обязательно вызовет претензии налогового органа, в связи с чем сегодня подавляющее большинство налогоплательщиков НДС получает вычеты по идеально заполненным счетам-фактурам. Но и налоговики сменили тактику, теперь спорные моменты связаны, в основном, с выполнением другого требования главы 21 НК РФ, а именно с принятием имущества к учету, которое, как известно, осуществляется на основании первичных документов. Поэтому, чаще всего, причиной отказа в вычете становятся первичные документы налогоплательщика, заполненные не по установленной форме, или содержащие ошибки и дефекты, которые в соответствии с бухгалтерским законодательством не дают организации права для отражения операций в учете. Иначе говоря, такая «первичка» квалифицируется фискалами как несоответствующая нормам закона, в связи с чем налогоплательщик не вправе учесть осуществленные затраты в качестве расходов, а также и применить налоговые вычеты по НДС.

Чаще всего такие споры возникали именно по поводу применения ТТН (формы N 1-Т) по товарам, доставленным в организацию автомобильным транспортом, причем не важно, кто доставлял эти товары в организацию, сам покупатель, поставщик своими силами или силами специализированной организации.

В этом случае налоговые органы требовали от налогоплательщика представления ТТН, а при их отсутствии отказывали в вычете, что в свою очередь приводило к пересчету налогов и привлечению к ответственности в соответствии со статьями 120, 122 и 126 НК РФ. Кто-то, не желая доводить дела до суда, соглашался с мнением фискалов, те же, кто был не согласен с этим, обращались к арбитрам.

Отметим, что подавляющее число судебных решений арбитрами было вынесено в пользу налогоплательщиков. Так, например, в Постановлении ФАС Северо-Западного округа от 30.07.2008 г. по делу N А42-6159/2007 арбитры признали неправомерным требование налогового органа о наличии ТТН у налогоплательщика, так как общество не заключало договор на перевозку груза с транспортной организацией.

В Постановлении ФАС Уральского округа от 14.02.2008 г. N Ф09-309/08-С2 по делу N А76-7974/07 суд также пришел к выводу, что непредставление налогоплательщиком ТТН не может служить основанием для отказа в возмещении сумм экспортного НДС.

В Постановлении ФАС Восточно-Сибирского округа от 15.02.2008 г. N А19-9946/07-18-Ф02-391/08 по делу N А19-9946/07-18 судьи отметили, что факт принятия товара к учету подтверждается товарной накладной формы N ТОРГ-12, а отсутствие ТТН не имеет правового значения.

Аналогичные решения отражены и в Постановлении ФАС Восточно-Сибирского округа от 20.08.2007 г. N А19-25531/06-44-Ф02-3959/07 по делу N А19-25531/06-44, в Постановлении ФАС Волго-Вятского округа от 21.03.2008 г. по делу N А11-2713/2007-К2-18/162 и других.

Тем не менее, в некоторых судебных округах арбитры сочли, что позиция налоговиков является правомерной. Так, в Постановлении ФАС Западно-Сибирского округа от 06.02.2008 г. N Ф04-769/2008(194-А03-25) по делу N А03-7206/07-21 суд посчитал, что требование о наличии ТТН со стороны налогового органа является обоснованным. В качестве аргументирования своей позиции арбитры сослались на пункт 1.2 Постановления Госкомстата N 132, согласно которому товарная накладная N ТОРГ-12 среди прочих обязательных реквизитов должна содержать сведения о транспортной накладной (ее номере и дате).

По мнению автора статьи, такая точка зрения не совсем отвечает нормам законодательства. Попробуем объяснить.

Унифицированная форма товарно-транспортной накладной N 1-Т утверждена Постановлением Госкомстата от 28.11.1997 г. N 78 «Об утверждении унифицированных форм первичной учетной документации по учету работы строительных машин и механизмов, работ в автомобильном транспорте». Причем этим Постановлением утверждена как сама форма, так и указания по ее применению и заполнению, согласно которым ТТН предназначена для учета движения товарно-материальных ценностей и расчетов за их перевозки автомобильным транспортом. Кстати о том, что ТТН служит для учета транспортной работы и расчетов заказчиков с перевозчиком за оказанные услуги по перевозке грузов, говорили и сами налоговики, о чем свидетельствует Письмо УФНС России по городу Москве от 23.10.2006 г. N 20-12/92786.

Как следует из Указаний по заполнению товарно-транспортной накладной, ТТН состоит из двух разделов:

- товарного, определяющего взаимоотношения грузоотправителя и грузополучателя. Причем у первого она выступает основанием для списания ТМЦ, а у второго используется для оприходования.

- транспортного, определяющего взаимоотношения грузоотправителя-заказчика автотранспорта с транспортной организацией, выполнившей перевозку груза, и служащего для учета транспортной работы и расчетов грузоотправителя или грузополучателя с организацией ― владельцем автотранспорта за оказанные им услуги по перевозке грузов.

Заметим, что грузоотправитель составляет ТТН на перевозку груза автотранспортом для каждого грузополучателя отдельно на каждую поездку автомобиля с обязательным заполнением всех реквизитов. Причем она выписывается грузоотправителем в четырех экземплярах:

первый ― остается у самого грузоотправителя и является у него основанием для списания товарно-материальных ценностей;

второй, третий и четвертый экземпляры, заверенные подписями и печатями (штампами) грузоотправителя и подписью водителя, вручаются водителю;

второй ― передается водителем грузополучателю и предназначается для оприходования товарно-материальных ценностей у получателя груза;

третий и четвертый экземпляры, заверенные подписями и печатями (штампами) грузополучателя, сдаются организации ― владельцу автотранспорта.

Третий экземпляр, служащий основанием для расчетов, организация ― владелец автотранспорта прилагает к счету за перевозку и высылает плательщику ― заказчику автотранспорта, а четвертый ― прилагается к путевому листу и служит основанием для учета транспортной работы и начисления заработной платы водителю.

В случае если на одном автомобиле одновременно перевозится несколько грузов в адрес одного или нескольких получателей, ТТН выписывается на каждую партию грузов и каждому грузополучателю в отдельности.

Обращаем Ваше внимание на то, что по грузам нетоварного характера ТТН выписывается в трех экземплярах.

Учитывая вышеизложенное, а также то, что унифицированная форма товарно-транспортной накладной N 1-Т утверждена как форма учета работ в автомобильном транспорте, можно сделать вывод, что ТТН вообще не может выступать предметом спора о том, является ли она основанием для принятия товара к учету, как таковая. Если речь идет о торговой организации, то в качестве основания для отражения приобретенного товара на балансе организации выступает товарная накладная N ТОРГ-12, хотя по большому счету и это не совсем верно. Ведь из Постановления Госкомстата N 132 следует, что для оформления приемки товаров по качеству количеству, массе и комплектности в соответствии с правилами приемки товаров и условиями договора применяется Акт о приемке товаров (форма N ТОРГ-1) и именно он является у торговой фирмы основанием для принятия товара на учет. Хотя сложившаяся практика свидетельствует о том, что большинство торговых организаций игнорирует составление Акта N ТОРГ-1, видимо полагая, что информация, указываемая в нем, практически дублирует сведения, содержащиеся в товарной накладной, в связи с чем, и принятие на учет производится на основании N ТОРГ-12. Заметим, что в большинстве своем налоговики против этого и не возражают.

Для производственных организаций документом, служащим основанием для принятия к учету товарно-материальных ценностей, выступает приходный ордер, унифицированная форма которого N М-4 утверждена Постановлением Госкомстата России от 30.10.1997 г. N 71а «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты, основных средств и нематериальных активов, материалов, малоценных и быстроизнашивающихся предметов, работ в капитальном строительстве».

Другой вопрос, когда речь идет о подтверждении транспортных расходов для целей налогообложения прибыли!

В Письме Минфина России от 26.05.2008г. N 03-03-06/1/333 указывал, что отсутствие ТТН приведет к тому, что фирма ― покупатель товара, осуществившая доставку товара с помощью специализированной автотранспортной организации, не сможет учесть данные затраты в целях налогообложения прибыли. Также чиновники напоминали о том, что в соответствии с пунктом 2 Инструкции Минфина СССР N 156, Госбанка СССР N 30, ЦСУ СССР N 354/7, Минавтотранса РСФСР N 10/998 от 30.11.1983 г. «О порядке расчетов за перевозки грузов автомобильным транспортом» перевозка грузов автомобильным транспортом в городском, пригородном и междугородном сообщениях осуществляется только при наличии оформленной ТТН. Более того, указанным документом определено, что в данном случае не имеет значения, кто перевозит груз ― специализированный перевозчик или сама организация на собственном или арендованном транспорте. Требования едины для всех: перевозка осуществляется только на основании ТТН.

В целях же НДС рассматривать ТТН как документ, позволяющий судить о том, принят товар к учету или нет нельзя, если у организации имеются иные первичные учетные документы, например, N ТОРГ-12, N ТОРГ-1, N М-4 и так далее. В первую очередь, это противоречит нормам самой главы 21 НК РФ, в которой не указано конкретно, на основании каких документов товар должен быть принят налогоплательщиком к учету.

В самом начале статьи мы упомянули о транспортной накладной. Статьей 8 Федерального закона от 08.11.2007 г. N 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта» установлено, что этим документом подтверждается заключение договора перевозки груза.

Форма и порядок заполнения транспортной накладной утверждены Постановлением Правительства Российской Федерации от 15.04.2011 г. N 272 «Об утверждении Правил перевозок грузов автомобильным транспортом» (далее ― Правила N 272).

Транспортная накладная, если иное не предусмотрено договором перевозки груза, составляется на одну или несколько партий груза, перевозимую на одном транспортном средстве, в трех оригинальных экземплярах для грузоотправителя, грузополучателя и перевозчика, и подписывается грузоотправителем и перевозчиком или их уполномоченными лицами (пункт 9 Правил N 272).

Составляется транспортная накладная грузоотправителем, если иное не предусмотрено договором перевозки груза, причем грузоотправителем признается физическое или юридическое лицо, которое по договору перевозки груза выступает от своего имени или от имени владельца груза и указывается в транспортной накладной. Иными словами, грузоотправителем может быть как поставщик товаров, так и их покупатель, лица, уполномоченные продавцом и покупателем, а также экспедитор.

В связи с принятием в июле 2011 года новой формы транспортной накладной возникла неясность, следует ли оформлять оба документа ― ТТН по форме 1-Т и транспортную накладную ― или можно оформлять при перевозке грузов лишь один из этих документов.

Минфин России в Письме от 25.11.2011 г. N 03-03-06/1/780 отметил следующее: так как ТТН служит для учета транспортной работы и расчетов заказчиков с перевозчиком за оказанные услуги по перевозке грузов, то ее наличие у организации является необходимым условием для принятия в целях налогообложения прибыли расходов, связанных с перевозкой грузов. Транспортная накладная обязательна к заполнению, поскольку устанавливает порядок организации перевозки грузов, то есть ее назначение отличается от назначения формы 1-Т. Аналогичные разъяснения были даны в Письмах Минфина России от 27.02.2012г. N 03-03-06/1/105, от 27.02.2012г. N 03-03-06/1/99. Таким образом, по мнению Минфина, составлять следовало два документа, поскольку назначение у них разное.

Так как форма ТТН в настоящее время не является обязательной к применению, но не отменена, то естественно возникает вопрос о том, какой все же документ оформляется при доставке товаров автомобильным транспортом.

Надеемся, что все точки над «и» расставило Письмо ФНС России от 21.03.2012г. NЕД-4-3/4681@, в котором рассмотрен вопрос о возможности документального подтверждения затрат по перевозке груза автомобильным транспортом одним из названных выше документов. В письме сказано, что в настоящее время действует и транспортная накладная, и накладная по форме N 1-Т.

Налоговики указали, что в соответствии с пунктом 1 статьи 252 НК РФ расходы признаются в целях налогообложения прибыли, если они подтверждены документами, оформленными в соответствии с законодательством Российской Федерации. Налоговое законодательство не содержит специальных положений о перечне и необходимом порядке оформления документов для учета их в целях налогообложения прибыли.

Однако утвержденная во исполнение Федерального закона от 08.11.2007 г. N 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта» транспортная накладная также может признаваться оформленным в соответствии с законодательством Российской Федерации документом, если налогоплательщиком соблюден установленный порядок ее заполнения.

При этом следует иметь в виду, что НК РФ для подтверждения в целях исчисления налога на прибыль расходов организации на перевозку грузов, в том числе автомобильным транспортом, не устанавливает обязанности наличия обоих документов, оформленных в соответствии с законодательством Российской Федерации.

В этой связи документом, подтверждающим в целях налогообложения прибыли факт осуществления затрат на перевозку грузов автомобильным транспортом, может быть любой из двух вышеперечисленных документов, оформленный в соответствии с законодательством Российской Федерации. Таким образом, если руководствоваться названным выше Письмом ФНС России от 21.03.2012г. NЕД-4-3/4681@, транспортная накладная, утвержденная Постановлением Правительства N 272, заполненная в установленном порядке, вполне может заменить товарно-транспортную накладную формы N 1-Т.

Однако в 2013 году Минфин России по данному вопросу высказался иначе. В Письме от 23.04.2013г. N 03-03-06/1/14014, финансисты отдали предпочтение все-таки форме транспортной накладной, установленной Правилами N 272. Видимо при этом сотрудники финансового ведомства исходили из обязательности применения указанных форм первичных документов. Ведь в отличие от формы N 1-Т, форма транспортной накладной остается обязательной к применению.

На то, что формы некоторых документов, используемых в качестве первичных учетных документов, установленные уполномоченными органами в соответствии и на основании других федеральных законов, продолжают оставаться обязательными, Минфин России указал в Информации N ПЗ-10/2012 «О вступлении в силу с 1 января 2013г. Федерального закона от 6 декабря 2011 г. N 402-ФЗ «О бухгалтерском учете».

Бухгалтерские услуги, бухгалтерское обслуживание, удаленная бухгалтерия, бухгалтерское сопровождение

buhusluga.info

Для чего именно нужна транспортная накладная

Перевозка груза сопровождается передачей определённого пакета документов. Некоторые бумаги регламентируют саму перевозку, некоторые характеризуют груз.

В этой статье мы разберёмся, для чего нужна транспортная накладная водителю.

Перевозка как вид взаимоотношений сторон

Когда при купле-продаже товар передаётся непосредственно в руки покупателю от продавца, вопросами перемещения груза занимается сам собственник приобретённого товара.

Он может самостоятельно доставить груз в нужное место, а может привлечь к перемещению стороннее лицо – перевозчика. Когда в процессе доставки товаров до конечной точки в отношениях возникает третий участник, которым и является перевозчик, необходимо каким-то образом документально подтвердить право лица, перемещающего груз делать это.

То есть непосредственно у водителя, который перевозит товар, должен быть документ, подтверждающий факт добровольной передачи перевозимого груза клиентом для транспортировки.

Договор перевозки может быть заключён руководителем транспортной компании, присутствие водителя при этом совсем не требуется. Но как быть такому водителю при проверке автомобиля сотрудниками полиции и возникновению резонного вопроса о том, на каких основаниях перевозится этот груз.

Для чего именно нужна транспортная накладная

Товарно-транспортная накладная, сопровождающая перемещения товара, содержит в себе такую информацию о грузе, которая может в некотором роде, являться коммерческой тайной.

Значит она не совсем подходит для оформления перемещения товара, да и в ТТН никак нельзя закрепить правомочность водителя, перемещающего груз.

Отдельный, несколько упрощённый вид накладной, оформляющей перемещение, не так давно был введён в оборот для решения описанных задач. Транспортная накладная удостоверяет факт того, что с перевозчиком, представителем которого является водитель, перевозящий груз, заключен договор на перевозку.

По большей мере документ регламентирует именно условия перевозки, а не характеризует перевозимый груз. О грузе имеется лишь общая информация.

В товарной накладной могут быть отражены основные условия договора перевозки, касаемо стоимости услуг перевозчика, условий транспортировки и иные необходимые данные.

Передачей транспортной накладной в пункте разгрузки водитель подтверждает, что договор перевозки был заключён с компанией, которую он представляет, и услуги по транспортировке выполнены.

При проверке документов инспекторами госавтоинспекции во время следования по маршруту, транспортной накладной также подтверждается факт правомерности перевозки именно этого товара именно этим транспортным средством.

uristhome.ru

О необходимости составления транспортной накладной по новой форме — Новости — Новости компании — КонсультантПлюс Свердловская Область

О необходимости составления транспортной накладной по новой форме

05 апреля

| Автор: Брызгалин Аркадий Викторович, генеральный директор Группы компаний «Налоги и финансовое право», кандидат юридических наук |

| Соавтор: Вятчинова Татьяна Ивановна, ведущий специалист Группы компаний «Налоги и финансовое право» |

С 25 июля 2011 года при перевозке грузов должна использоваться новая форма транспортной накладной, утвержденная Постановлением Правительства РФ от 15.04.2011 г. № 272 «Об утверждении Правил перевозок грузов автомобильным транспортом» (далее – Правила).

Отношения, возникающие при оказании услуг автомобильным транспортом, регулируются Федеральным законом от 08.11.2007 № 259-ФЗ «Устав автомобильного и городского наземного электрического транспорта» (далее – Закон № 259-ФЗ).

Правила были разработаны во исполнение статьи 3 Федерального закона от 08.11.2007 № 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта». Согласно данной статье «Правительство Российской Федерации утверждает правила перевозок пассажиров и багажа автомобильным транспортом и городским наземным электрическим транспортом, а также правила перевозок грузов автомобильным транспортом».

До введения новых Правил продолжали действовать Правила перевозок грузов, утвержденные еще в 1971 году (Общие правила перевозок грузов автомобильным транспортом, утв. Минавтотрансом РСФСР 30.07.1971), которые не отменены по сей день. В разделе 6 данных Правил как раз и указывалось, что перевозка грузов товарного характера должна оформляться товарно-транспортными накладными. Типовая форма и правила заполнения товарно-транспортной накладной утверждаются в порядке, установленном Советом Министров СССР. РСФСРовские правила разрабатывались в период действия старой редакции Устава автомобильного транспорта РСФСР, утвержденного Постановлением Совмина РСФСР от 08.01.1969 № 12.

При этом в тот период действовали другая форма товарно-транспортной накладной (форма 1-Т) и указания по ее заполнению, утвержденные Инструкцией Минфина СССР № 156, Госбанка СССР № 30, ЦСУ при СМ СССР № 354/7, Минавтотранса РСФСР № 10/998 от 30.11.1983 «О порядке расчетов за перевозки грузов автомобильным транспортом». Данная Инструкция и на сегодняшний день является действующей, тогда как накладная была признана утратившей силу согласно п. 3 Приложения к Постановлению Госкомстата России от 29.05.1998 № 57а, Минфина России от 18.06.1998 № 27н.

Вместо нее и появилась привычная всем форма товарно-транспортной накладной по форме 1-Т, так называемая ТТН, утвержденная Постановлением Госкомстата РФ от 28.11.1997 № 78. Следует отметить, что с появлением новой формы транспортной накладной форма 1-Т (ТТН) не была признана утратившей силу и может применяться на сегодняшний день.

Новая транспортная накладная

Согласно п. 1 Правил новая транспортная накладная обязательна к применению при перевозке автомобильным транспортом различных видов грузов.

Для того, чтобы определиться, кто и в каких случаях составляет транспортную накладную, необходимо сначала разобраться в терминах и понятиях, касающихся оказания услуг по перевозке.

В соответствии со ст. 785 ГК РФ по договору перевозки груза перевозчик обязуется доставить вверенный ему отправителем груз в пункт назначения и выдать его управомоченному на получение груза лицу (получателю), а отправитель обязуется уплатить за перевозку груза установленную плату. При этом заключение договора перевозки груза подтверждается составлением и выдачей отправителю груза транспортной накладной (коносамента или иного документа на груз, предусмотренного соответствующим транспортным уставом или кодексом).

В начале статьи мы уже упоминали, что оказание услуг автомобильным транспортом регулируется Уставом автомобильного и городского наземного электрического транспорта (далее – Закон № 259-ФЗ).

Согласно п. 6 новых Правил перевозка груза осуществляется на основании договора перевозки груза. При этом договор считается заключенным, если перевозчик принял к исполнению заказ на транспортировку груза. Если между сторонами уже заключен договор перевозки, то основанием для оказания транспортных услуг будет заявка грузоотправителя. Не обязательно составлять договор в письменном виде, подписанная транспортная накладная сама подтверждает факт заключения договора перевозки.

Данные нормы п. 6 Правил дублируют положения Закона № 259-ФЗ. В соответствии с п. 1 ст. 8 Закона № 259-ФЗ заключение договора перевозки груза подтверждается транспортной накладной. Форма и порядок заполнения транспортной накладной устанавливаются правилами перевозок грузов (п. 2 ст. 8 Закона № 259-ФЗ). Кроме того, если на груз не оформляется транспортная накладная, то перевозчик такой груз к перевозке не принимает (п. 3 ст. 8 Закона № 259-ФЗ).

Как было указано выше, именно во исполнение требований Закона № 259-ФЗ Постановлением Правительства от 15.04.2011 № 272 были утверждены Правила, а с ними и новая форма транспортной накладной.

Следовательно, новая транспортная накладная составляется только в случаях, когда доставка груза осуществляется силами перевозчика — транспортной компанией, т.е. в подтверждение транспортных расходов. Иными словами, транспортная накладная составляется, если имеется третье лицо между грузоотправителем и грузополучателем, ответственное за доставку.

В п. 21 Правил определен еще один случай составления транспортной накладной. Новая накладная составляется и при оказании транспортных услуг по перевозке грузов для личных, семейных, домашних или иных, не связанных с осуществлением предпринимательской деятельности нужд. В этом случае накладная заполняется самим перевозчиком.

Кто составляет транспортную накладную

В пункте 6 Правил установлено, что транспортная накладная составляется грузоотправителем.

Из раздела III Правил следует, что грузоотправитель осуществляет погрузку груза, а грузополучатель – его выгрузку. Перевозчик лишь принимает груз к перевозке и ответственен за его доставку и сохранность в момент перевозки.

И вновь обратимся к терминам. В ст. 2 Закона № 259-ФЗ в качестве грузоотправителя названы физическое или юридическое лицо, которое по договору перевозки груза выступает от своего имени или от имени владельца груза и указывается в транспортной накладной.

Под грузополучателем понимается физическое или юридическое лицо, управомоченное на получение груза.

В качестве перевозчика выступают юридическое лицо или индивидуальный предприниматель, принявшие на себя по договору перевозки пассажира, договору перевозки груза обязанность перевезти пассажира и доставить багаж, а также перевезти вверенный грузоотправителем груз в пункт назначения и выдать багаж, груз управомоченному на их получение лицу.

Таким образом, грузоотправителем может быть не только поставщик товаров по договору купли-продажи, но и сам покупатель, если он заключил с транспортной компанией договор перевозки грузов.

Согласно ст. 506 ГК РФ по договору поставки поставщик-продавец, осуществляющий предпринимательскую деятельность, обязуется передать в обусловленный срок или сроки производимые или закупаемые им товары покупателю.

В соответствии со ст. 510 ГК РФ доставка товаров осуществляется поставщиком путем отгрузки их транспортом, предусмотренным договором поставки, и на определенных в договоре условиях. Договором поставки может быть предусмотрено получение товаров покупателем (получателем) в месте нахождения поставщика (выборка товаров).

Помимо условий поставки, определенных в договоре купли-продажи, важно учитывать и момент перехода права собственности на товар для установления «своих» или «чужих» транспортных расходов. Переход права собственности на товар может быть установлен условиями самого договора купли-продажи или определяться в соответствии с общими правилами. Так, по общему правилу ст. 223 ГК РФ право собственности у покупателя на товар возникает с момента его передачи. Согласно ст. 224 ГК РФ право собственности на товар переходит в момент вручения его покупателю или в момент передачи товара перевозчику.

Из норм ст. 458 ГК РФ также следует, что если иное не предусмотрено договором купли-продажи, то обязанность продавца передать товар покупателю считается исполненной в момент:

— вручения товара покупателю или указанному им лицу, если договором предусмотрена обязанность продавца по доставке товара;

— предоставления товара в распоряжение покупателя, если товар должен быть передан покупателю или указанному им лицу в месте нахождения товара.

В случаях, когда из договора купли-продажи не вытекает обязанность продавца по доставке товара или передаче товара в месте его нахождения покупателю, обязанность продавца передать товар покупателю считается исполненной в момент сдачи товара перевозчику или организации связи для доставки покупателю, если договором не предусмотрено иное.

Следовательно, на практике могут возникнуть следующие ситуации:

1. Товар доставляется силами поставщика, продавца по договору купли-продажи

Если поставщик привлекает транспортную компанию для доставки груза покупателю, то составляется транспортная накладная. В этом случае грузоотправитель и поставщик одно лицо. Следовательно, транспортную накладную должен составить поставщик.

Относительно документального оформления приема и отпуска товара хотелось бы отметить следующее.

Постановлением Госкомстата РФ от 25.12.1998 № 132 «Альбом унифицированных форм первичной учетной документации по учету торговых операций» утверждена форма товарной накладной ТОРГ-12, которая применяется для оформления продажи (отпуска) товарно-материальных ценностей сторонней организации. Составляется в двух экземплярах. Первый экземпляр остается в организации, сдающей товарно-материальные ценности, и является основанием для их списания. Второй экземпляр передается сторонней организации и является основанием для оприходования этих ценностей.

Таким образом, при отпуске товара продавцом в обязательном порядке заполняется товарная накладная формы ТОРГ-12. В этом случае поставщик произведет списание товаров с учета в соответствии с ТОРГ-12, а транспортная накладная будет служить первичным документом, на основании которого поставщик может учесть расходы на перевозку.

Поставщик также может доставить товар покупателю сам на своем транспорте. При этом необходимо отличать ситуации, когда транспортные расходы поставщика уже включены в цену самого товара и когда они компенсируются покупателем.

Так, если право собственности на товар переходит только после его получения покупателем и поставщик производит доставку своими силами и за свой счет (например, условия поставки по договору «франко-склад покупателя»), то транспортная накладная не составляется. В такой ситуации основанием для списания стоимости товаров у поставщика будет выступать накладная ТОРГ-12, а покупатель на основании ТОРГ-12 оприходует товар. Транспортные расходы поставщика будут подтверждаться путевыми листами и документами на приобретение ГСМ.

Если, например, условия поставки определены как «франко-склад поставщика» и поставщик доставляет товар покупателю, а тот ему возмещает стоимость доставки, то в этом случае поставщик фактически выступает в роли перевозчика. Следовательно, заполнять транспортную накладную он должен и как грузоотправитель, и как перевозчик. В этой ситуации ТОРГ-12 будет для продавца основанием для списания стоимости товаров, а транспортная накладная – основанием для отражения выручки от оказания транспортных услуг. Для покупателя ТОРГ-12 будет основанием для оприходования товаров, а транспортная накладная поставщика – подтверждением транспортных расходов.

2. Товар доставляется силами покупателя

Если доставка товара осуществляется силами покупателя на условиях самовывоза, то в момент получения товара со склада от поставщика право собственности уже считается перешедшим на покупателя. Иными словами, покупатель в таком случае является непосредственным владельцем груза.

Следовательно, при привлечении в этом случае стороннего перевозчика для вывоза товара со склада поставщика, транспортную накладную обязан оформить покупатель, являющийся грузоотправителем. При этом грузополучателем также будет являться сам покупатель.

УФНС РФ по г. Москве в Письме от 11.08.2011 № 16-15/079006@ «О вопросах оформления транспортной накладной» разъяснило, что:

«Положения пункта 6 Правил свидетельствуют о том, что транспортная накладная заполняется грузоотправителем или лицом, определенным в договоре перевозки. При самовывозе товаров покупателем посредством привлечения сторонней организации, когда право собственности на товар переходит к покупателю на складе поставщика, грузоотправителем выступает покупатель, который и должен оформлять транспортную накладную».

Следует отметить, что аналогичного мнения придерживался и Минфин РФ в Письме от 26.05.2008 № 03-03-06/1/333 относительно необходимости составления покупателем товарно-транспортной накладной по форме

№ 1-Т при доставке перевозчиком товара, приобретенного у поставщика на условиях самовывоза.

Следовательно, в случае когда покупатель приобретает товар на условиях самовывоза и привлекает стороннего перевозчика для перевозки товаров со склада поставщика, то транспортную накладную обязан оформить покупатель. В этой ситуации товар будет приходоваться на основании ТОРГ-12, а транспортная накладная будет подтверждением оказания транспортных услуг перевозчиком.

Если же покупатель производит доставку на собственном транспорте, то у него не возникает необходимости оформлять транспортную накладную. Постановка товаров на учет будет осуществляться в соответствии с ТОРГ-12, а подтверждением транспортных расходов будут путевые листы и документы на приобретение ГСМ.

При самовывозе покупателем товаров Минфин РФ (Письма от 02.09.2011 № 03-03-06/1/540, от 22.12.2011 № 03-03-10/123) разъясняет, что заполнения транспортной накладной не требуется, достаточно путевого листа:

«В случае если договор перевозки не заключался и покупатель собственным транспортом вывозит товар со склада грузоотправителя, услуги по перевозке не оказываются и транспортная накладная не составляется, а затраты на перевозку груза и факт его транспортировки подтверждаются путевым листом на транспортное средство».

Схожая позиция была высказана ФНС РФ в Письме от 18.08.2009 № ШС-20-3/1195 о составлении товарно-транспортной накладной по форме № 1-Т. Налоговое ведомство указало, что ТТН обязательна к применению отправителями и получателями грузов. При этом она служит основанием для расчетов между заказчиком транспортной перевозки и перевозчиком. Таким образом, если покупатель заказчиком перевозки не является, то наличие ТТН не обязательно. Принятие на учет ТМЦ возможно и на основании товарной накладной по форме № ТОРГ-12.

Хотелось бы обратить внимание читателей на то, что под собственным транспортом в данной статье мы понимаем как принадлежащее на праве собственности, так и арендованное транспортное средство. При этом, если товар доставляется собственными силами, но на арендованном автомобиле, нет необходимости составлять транспортную накладную. Дело в том, что из норм ст. 606, 632, 642 ГК РФ следует, что арендодатель предоставляет свое имущество за плату во временное владение и пользование с предоставлением услуг по управлению транспортным средством или без (т.е. предоставляется длящаяся услуга), тогда как по договору перевозки речь идет только о доставке груза грузополучателю (т.е. разовая услуга).

Таким образом, при решении вопроса о том, кто должен составлять транспортную накладную, стороны должны помнить, что транспортная накладная составляется не в любом случае, а только в подтверждение договора перевозки. Следовательно, в ситуации, когда доставка производится автотранспортной компанией (независимо от того, кто выступает заказчиком – покупатель или продавец), транспортная накладная составляется в обязательном порядке.

Если товар доставляется без привлечения транспортной организации (силами поставщика или на условиях самовывоза покупателем) оформление транспортной накладной не обязательно. Исключением может стать доставка товара поставщиком (продавцом) на условиях возмещения покупателем стоимости доставки.

Какую форму накладной применять?

Как мы отмечали выше, после вступления в силу новых Правил перевозок грузов (Постановление № 272) форма товарно-транспортной накладной по форме № 1-Т не отменена.

Новая транспортная накладная, равно как и товарно-транспортная накладная (по форме № 1-Т) предназначены для учета движения товарно-материальных ценностей, для организации перевозки различных видов грузов автомобильным транспортом, а также для определения условий перевозки грузов и предоставления транспортных средств для такой перевозки.

В таком случае будет ли достаточным оформление только транспортной накладной или необходимо оформлять одновременно два документа?

Мы полагаем, что поскольку:

— ТТН по форме 1-Т и транспортная накладная выполняют одинаковые функции;

— ТТН по форме 1-Т и транспортная накладная содержат идентичные показатели;

— транспортная накладная утверждена во исполнение Федерального закона;

— транспортная накладная утверждена более поздним по отношению к Постановлению Госкомстата России № 78 нормативно-правовым актом, то грузоотправители и перевозчики должны удостоверять заключение договора перевозки груза именно новой формой транспортной накладной, без заполнения унифицированной ТТН по форме № 1-Т.

Вместе с тем, Минтранс в Письме от 20.07.2011 № 03-01/08-1980ис разъяснил, что использование новой транспортной накладной не исключает также применения накладной как по форме № 1-Т, так и по форме № ТОРГ-12 (утв. Постановлением Госкомстата России от 25.12.1998 № 132).

Минфин РФ также выпустил ряд Писем, подтверждающих возможность применения формы 1-Т или транспортной накладной (Письма от 17.08.2011 № 03-03-06/1/497, от 17.08.2011 № 03-03-06/1/500, от 17.08.2011 № 03-03-06/1/492, от 17.08.2011 № 03-03-06/1/501, от 16.08.2011 № 03-03-06/1/487).

Однако сама формулировка Писем несколько настораживает:

«В случае наличия договора перевозки груза подтверждение затрат организации на перевозку груза автомобильным транспортом и факта его транспортировки осуществляется на основании как транспортной накладной, так и накладной формы № 1-Т, используемой в бухгалтерском и налоговом учете».

Формулировка разъяснений Минфина достаточно размыта, поскольку их можно толковать и как применение одной из форм накладной на выбор (ТТН или новой транспортной накладной), и как применение сразу двух форм.

В более поздних разъяснениях Минфин уже четко выразил свою позицию: заполнять необходимо две формы. Так, в Письмах от 25.11.2011 № 03-03-06/1/780, от 11.11.2011 № 03-03-06/1/744, от 08.11.2011 № 03-03-06/1/722 финансовое ведомство поясняет применение обоих документов их различным назначением:

«Так как товарно-транспортная накладная служит для учета транспортной работы и расчетов заказчиков с перевозчиком за оказанные услуги по перевозке грузов, то ее наличие у организации является необходимым условием для принятия в целях налогообложения прибыли расходов, связанных с перевозкой грузов.

Транспортная накладная обязательна к заполнению, поскольку устанавливает порядок организации перевозки грузов, т.е. ее назначение отличается от назначения формы № 1-Т».

С нашей точки зрения, данная позиция Минфина не основана на законодательстве. Как указывалось выше, Правила, содержащие форму и порядок заполнения транспортной накладной, были разработаны во исполнение ст. 3 Закона № 259-ФЗ. Транспортная накладная подтверждает заключение договора перевозки груза. Кроме того, в транспортной накладной отражаются данные о перевозчике и стоимость транспортных услуг. Соответственно, транспортная накладная может подтверждать расходы на перевозку грузов.

УФНС РФ по г. Москве в Письмах от 04.08.2011 № 16-15/076716@ и от 11.08.2011 № 16-15/079006@ также придерживается мнения, что транспортная накладная подтверждает транспортные расходы:

«Договор перевозки грузов и надлежащим образом оформленная транспортная накладная могут являться документами, подтверждающими расходы на перевозку груза, если оформление других документов не предусмотрено договором перевозки грузов».

При самовывозе покупателем товаров Минфин РФ (Письма от 02.09.2011 № 03-03-06/1/540, от 22.12.2011 № 03-03-10/123) снова повторяет свою точку зрения, что для покупателя в этом случае заполнения транспортной накладной не требуется, достаточно путевого листа:

«В случае если договор перевозки не заключался и покупатель собственным транспортом вывозит товар со склада грузоотправителя, услуги по перевозке не оказываются и транспортная накладная не составляется, а затраты на перевозку груза и факт его транспортировки подтверждаются путевым листом на транспортное средство».

ФНС РФ в Письме от 18.08.2009 № ШС-20-3/1195 также разъясняет, что форма товарно-транспортной накладной № 1-Т обязательна к применению отправителями и получателями грузов. При этом она служит основанием для расчетов между заказчиком транспортной перевозки и перевозчиком. Таким образом, если покупатель заказчиком перевозки не является, то наличие ТТН не обязательно. Принятие на учет ТМЦ возможно и на основании товарной накладной по форме № ТОРГ-12.

Между тем, в вышеуказанных Письмах Минфин РФ в отношении доставки силами продавца настаивает на применении транспортной накладной:

«В случае если грузоотправитель самостоятельно доставляет товар до склада покупателя, возникают гражданско-правовые отношения при оказании услуг по перевозке, связанные с необходимостью согласования условий и стоимости перевозки груза, а также места и даты доставки груза. В данном случае затраты налогоплательщика на перевозку груза автомобильным транспортом и факт его транспортировки подтверждаются как транспортной накладной, так и накладной формы № 1-Т».

С нашей точки зрения, с данной позицией Минфина можно согласиться только в том случае, если продавец выставляет покупателю счет за перевозку товара. В ситуации, когда доставка уже включена в стоимость товара, по нашему мнению, необходимость применения транспортной накладной отсутствует.

Стоит отметить, что ранее Минфин РФ в Письме от 15.06.2010 № 03-03-06/1/413 пояснял, что если организация-покупатель не оплачивает транспортировку товаров, то оприходование товаров может производиться на основании накладной по форме № 1-Т либо на основании накладной ТОРГ-12. Схожая позиция содержится и в Письме Минфина РФ от 31.01.2011 № 03-03-06/1/42.

Относительно новых Правил можно сказать, что оприходование в данном случае будет производиться на основании товарной накладной по форме № ТОРГ-12. Транспортная накладная не составляется, а подтверждением транспортных расходов у продавца будут внутренние документы: путевые листы, чеки на приобретение ГСМ.

Таким образом, учитывая равнозначное предназначение транспортной накладной и товарно-транспортной накладной формы № 1-Т, а также введение в действие новых Правил перевозки грузов автомобильным транс-портом, по нашему мнению, целесообразно оформлять только транспортную накладную, форма которой утверждена постановлением Правительства РФ от 15.04.2011 № 272. При этом оприходование/списание товара следует производить на основании товарной накладной по форме ТОРГ-12.

Опубликовано по материалам журнала «Налоги и финансовое право», www.cnfp.ru

Вернуться к списку новостей

www.consultant-so.ru

это что такое? :: SYL.ru

Все товарные ценности, которые одна сторона продает, а другая покупает и увозит, обязаны находиться под определенным учетом. Для учета материальных ценностей используются различные виды документов, одной из разновидностей которых является товарно-транспортная накладная (ТТН).

ТТН — это официальная бумага, которая выписывается во всех случаях, когда продающий передает имеющиеся товарные ценности покупателю. При этом то ли сам купивший, то ли посредник, перевозящий товар, забирает приобретение вместе с этой накладной. И хранится этот важный документ на протяжении пяти лет.

С четырех сторон

Эта официальная бумага всегда представлена в четырех экземплярах. ТТН – это, как мы уже говорили, учет ценностей, но еще и услуг, что были связаны с перевозкой приобретения. Поэтому и необходима такая накладная в нескольких дубликатах:

- Один из них остается там, где ценности приобрели и отправили. То есть у продавца.

- Вторая бумага нужна тому, кто принимает рассматриваемый товар.

- Третья – добавляется к счету за доставку непосредственно самому заказавшему.

- Четвертая остается у компании, доставившей ценности. По данной бумаге учитывается оказанная услуга. И водитель, доставивший груз, получит причитающиеся ему деньги за проделанную работу.

Такой четырехкратный учет обеспечивает контроль за всем процессом покупки-доставки. И по пути следования полиция может попросить показать все бумаги, подтверждающие легальность транспортировки товарных ценностей. В этом случае, как и на любом другом этапе проверки, достаточно предъявить товарно-транспортную накладную.

Кому и для чего это необходимо?

Конечно, можно было бы не усложнять жизнь заполнением каких-то бумаг. Но ТТН — это еще и гарантия. Без такого официального подтверждения было бы трудно налоговым органам проверить, являются ли честными все отчисления налогов основных участников сделки. Также в будущем не должно возникнуть разногласий с налоговой по поводу налоговых вычетов, если на них предъявит права приобретатель. А тут, как говорится, факт налицо:

- сколько именно товара продано;

- количество в итоге полученного товара;

- обоснование того, сколько водителю начислено зарплаты за месяц:

- сколько услуг по транспортировке ценностей оказала за налоговый период транспортная организация.

И, конечно же, самому приобретателю такая бумага нужна, чтобы убедиться в точности проведения операции и отображенных цифр и при необходимости выступить с претензиями по поводу соответствия купленного и в итоге доставленного. Мало ли что в дороге потерялось! А против написанного в бумаге, да еще и скрепленного подписью, не поспоришь.

Заполняем по образу и подобию

Все официальные бумаги заполняются и оформляются по имеющимся правилам. И ТТН – это документ строго определенного образца. Он представляет собой описание в двух частях:

- Первая – это все сведения о приобретаемом продукте, его основных характеристиках, параметрах, объемах и количествах. В данном разделе также указывают сведения о контрагентах и перечисляют всех, кто имеет отношение к товарным ценностям и их транспортировке.

- Вторая часть дает информацию о том, куда и какими путями груз будет переброшен. А также о том, какими средствами доставят его.

Первую часть, конечно, заполняет продающий. Он знает, что именно продал и в каком количестве. И все данные обязательно отражает в документе – ТТН, в образце заполнения, разумеется. А вторая часть – это уже забота компании по транспортировке грузов. Рассматриваемым документом они гарантируют, куда везут, как везут и какими средствами. Поэтому в случае различных ошибок или недочетов будет потом за что и с кого спросить.

ТТН оформляют по строгому регламенту в зависимости от типа товара. В ней может содержаться разное количество необходимых пунктов для предоставления всей информации. Спирт, нефтепродукты, зерно, лес, перевозки между государствами – все имеет свою специфику и свои требования по оформлению накладной.

Все по-честному

Еще до того, как кто-то поедет за грузом, об этом осведомляют продавца. Он заранее готовит ТТН на перевозку груза. Что можно написать заранее? Почти все, что имеет отношение к первой части этой официальной бумаги. Плюс к этому указывают, кто ответственный за отгрузку товара, как зовут водителя, который этот багаж примет и отвезет, номер его машины. Как правило, прикладывают и прейскурант цен к приобретенному грузу. Словом, вся информация уже заранее подготовлена и вписана. Это сокращает сроки отгрузки товара.

А уже при получении будут вноситься такие данные, как вес, объем отгружаемого и проданного. Водитель или экспедитор все контролирует, чтобы потом не быть виноватым и вносит в официальный документ информацию о своих предстоящих услугах.

За все отвечает назначенный ответственный. Он и подписывает все бланки товарно-транспортной накладной. Отправляющий грузы скрепляет документ печатью. Расписываются также водитель или экспедитор, принявшие приобретение. Они, разумеется, сначала сверяют, что написано и что есть в реальности. Потому что им теперь нести ответственность за вверенные им ценности.

Когда бумага не нужна?

Образцом заполнения ТТН служит форма документа № 1-Т. Но иногда эта накладная не нужна, потому что продавец не обсуждал с покупателем нюансы доставки. С одной стороны, меньше хлопот. А с другой – у фискальных органов могут возникнуть вопросы. Очередная проверка может ничем не подтвердить факт того, как ценности были доставлены, в каком объеме, кем были привезены, в том ли количестве, как сказано на словах, и многое другое, что небезынтересно налоговой службе. И как потом получить налоговый вычет, если ничем официальным не подтверждается факт приобретения и доставки?

Словом, могут возникнуть нюансы. И чтобы решить проблему без претензий друг к другу потом, можно заранее письменно договориться, необходимо ли оформление товарно-транспортной накладной или нет, так как закон в некоторых случаях не предусматривает обязательного применения рассматриваемого документа. Но все-таки есть вещи, которые нас защищают, – документы, на которые мы имеем право ссылаться, если спор возник.

Можно обойтись без ТТН и другим способом

Тот, кто груз отправляет, может внести в форму официальной бумаги № 1-Т добавочные сведения. Причем отдельной графой – для учета со стороны налоговой. Вот тогда у этих проверяющих и вопросов не возникнет. В таком варианте можно избежать создания еще одного документа на груз — формы ТОРГ-12. Но все-таки и в этом случае стоит оговорить заранее, нужны ли товарно-транспортные накладные, или обойтись доработкой формы 1-Т.

Правда, в некоторых случаях фискальный орган требует сразу два документа – 1-Т и ТОРГ-12. Обоснуют это тем, что приобретатель сам выступает как перевальщик груза. Или тем, что он привлек стороннюю организацию по перевалке багажа. Есть моменты, с которыми участники сделки не могут согласиться и мечтают о появлении какого-то единого документа, общего для всех ситуаций. Однако приходится следовать той букве закона, что есть на сегодняшний день.

А это что-то новенькое!

Некоторые задаются вопросом: может, что-то изменилось в 2017 году? Может, образец важного документа по учету перевозки ценностей теперь другой? ТТН нового образца на самом деле принят уже давно и не менялся с 2011 года. В нем указывают:

- Кто отправил груз, и кто его собирается принять.

- Что именно за багаж, описание товара.

- Какие именно официальные бумаги следуют за грузом.

- День и час, когда отгрузили приобретаемое, когда приняли его.

- Каковы особенности и условия перевозки (особенно касается сроков и температурного режима во время перевалки для некоторой группы товаров).

- Какой машиной перебрасывается и как она оборудована.

Это далеко не полный перечень всего, о чем надо сообщить в ТТН, что важно при появлении каких бы то ни было вероятных разногласий и споров между участниками сделки, а также требований со стороны налоговиков.

Один покупает, другой продает

Учет товарно-транспортных накладных также немыслим и в случаях с транзитом грузоперевозок. То есть сначала торговая компания что-то приобретает у тех, кто продает. Перебрасывает товар на свой склад. А потом уже выступает как продавец и совершает сделки с конечным покупателем. Такого рода посреднические схемы между изготовителем-продавцом и конечным потребителем тоже находятся под контролирующим оком фискального органа.

При транзите грузоперевозок торговая компания сначала обозначается в ТТН как «плательщик». А кого назначить «грузоотправителем», зависит от того, кому передали права на владение товарными ценностями. Кто непосредственно получает багаж со складов, теперь уже для окончательной передачи приобретателю, тот и есть грузополучатель. Если сам покупатель свой товар принимает, его и вписывают как грузополучателя.

Автоматизация в помощь

Разумеется, товарно-транспортная накладная (ТТН) должна быть грамотно составлена. И в помощь есть программа, известная как 1 С. Половину работы за человека делает автоматическая система. А если нет такой программы? Тогда подойдут и офисные. Системный администратор на предприятии может в этом помочь, хотя и самим не трудно сделать это.

Достаточно на ПК сохранить заготовку в виде электронного формата — бланк товарно-транспортной накладной. Самим делать ничего не надо. Есть множество ресурсов, с которых легко скачать готовый бланк. Однако не каждый файл подходит. Если он с расширением pdf, то не получится его заполнить в электронном виде. Но если у вас есть редактор для файлов такого типа – нет проблем. Стоит отметить, что не у всех такой редактор имеется. Форматы doc, docx, odt принесут вам также много хлопот. В них есть существенный недостаток — они ограничены в возможностях автоподсчета.

Самый лояльный во всех отношениях для работы — тип excl и его вариации. Их специально создавали для табличных вариантов, все в них работает четко и все предусмотрено. Только не надо ошибаться в правильности скачиваемого бланка накладной. Смотрите, чтобы он не был старого образца и соответствовал постановлению Госкомстата РФ.

Разница есть

Некоторым интересно знать: а чем отличается транспортная накладная на товар и просто накладная на товар? Нужны ли два документа сразу или хватит какого-то одного?

Тут важно понять, что представляют собой эти официальные бумаги. К примеру, ТН учитывает бухгалтерию, финансовый вопрос купли-продажи. И участники контракта, и налоговая при этом остаются довольны, все под контролем и с гарантией.

А если вклинивается еще и третья сторона – по перевозке грузопотоков, тогда не обойтись без ТТН. Это уже с учетом перевозки, а не просто покупки и реализации. Тройственные отношения – вот что фиксирует ТТН.

Подводя итог

Таким образом, ТН и ТТН – разные официальные бумаги. ТН оформляют в любом случае, когда совершается сделка купли-продажи. А ТТН возникает тогда, когда этот багаж надо куда-то перевезти. Но в такой накладной не отражен факт передачи материальных ценностей от одного владельца другому. Вот и получается, что при переброске купленного товара с одного места в другое надо заполнять оба документа. Не всех это устраивает, но иначе пока нельзя. До тех пор, пока не создадут единых документов для особых случаев.

www.syl.ru

ТТН — Товарно–транспортная накладная

Товарно – транспортная накладная — это товаросопроводительный документ, оформляемый в основном при грузоперевозке наземным транспортом. Служит для ведения учета движения товарно-материальных ценностей при их перевозках и доставке грузополучателю. На основании данного документа происходит списание товарно-материальных ценностей у отправителя груза и их получение и оплата у того, кто его получает.

Товарно — транспортная накладная состоит из двух разделов:

1. Товарный раздел, согласно которому списываются товарно-материальные ценности у грузоотправителя и оприходуются грузополучателем.

2. Транспортный. Нужен данный раздел для оплаты работ по перевозке и доставке груза.

Товарно-транспортная накладная печатается в четырех экземплярах. Все четыре экземпляра подписываются грузоотправителем и водителем. Один экземпляр отправитель оставляет себе, а три полностью подписанных оригинала передаются водителю, осуществляющему перевозку груза. По приезду в пункт назначения и выгрузки товара, водитель подписывает и ставит соответствующие отметки в товарно – транспортной накладной о сдаче груза, а грузополучатель о приеме. Одну товарно — транспортную накладную водитель оставляет в месте выгрузки (для оприходования груза), две увозит с собой. Затем заверенные подписями и оригинальными печатями два экземпляра товарно – транспортной накладной водитель сдает хозяину транспортного средства. Далее хозяин транспортного средства печатает счет и прикладывает к нему третий экземпляр товарно-транспортной накладной, которая служит основанием для оплаты перевозки груза. Четвертый экземпляр товарно — транспортной накладной хозяин транспортного средства прикладывает к путевому листу водителя и начисляет ему зарплату. Именно поэтому без товарно — транспортной накладной не может обойтись ни одна перевозка груза любым видом наземного транспорта.

www.ed22.ru