НК РФ Статья 361. Налоговые ставки / КонсультантПлюс

НК РФ Статья 361. Налоговые ставки

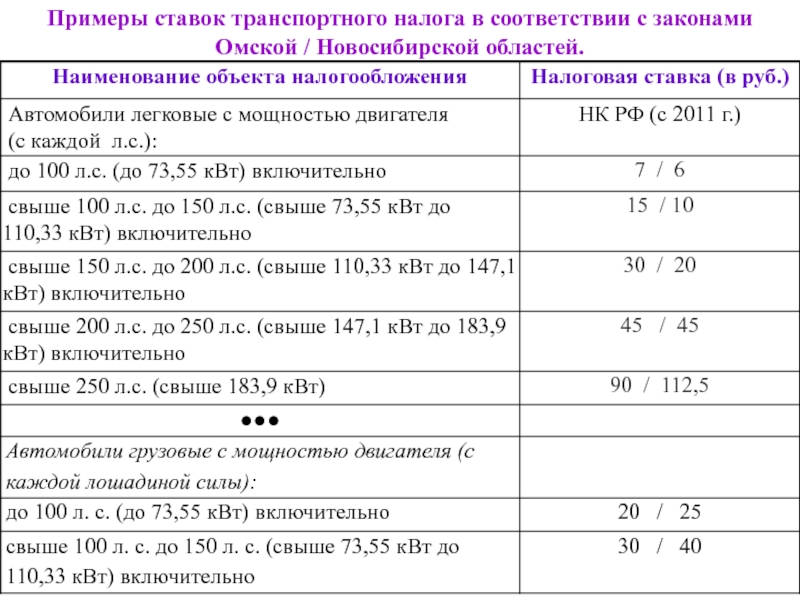

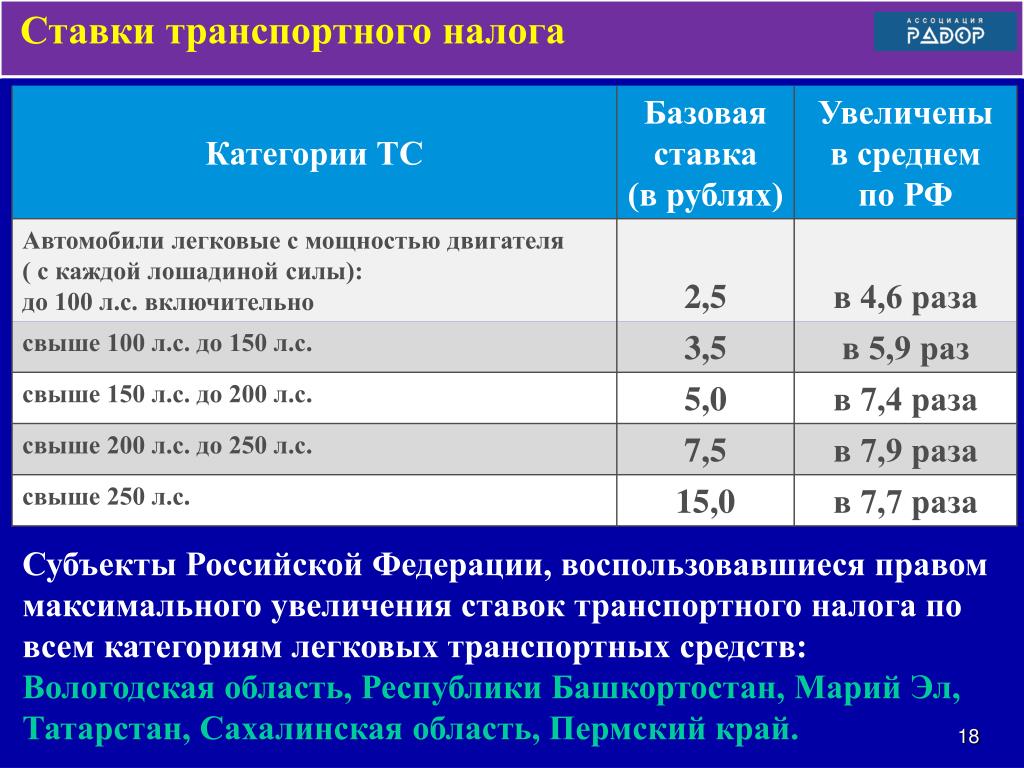

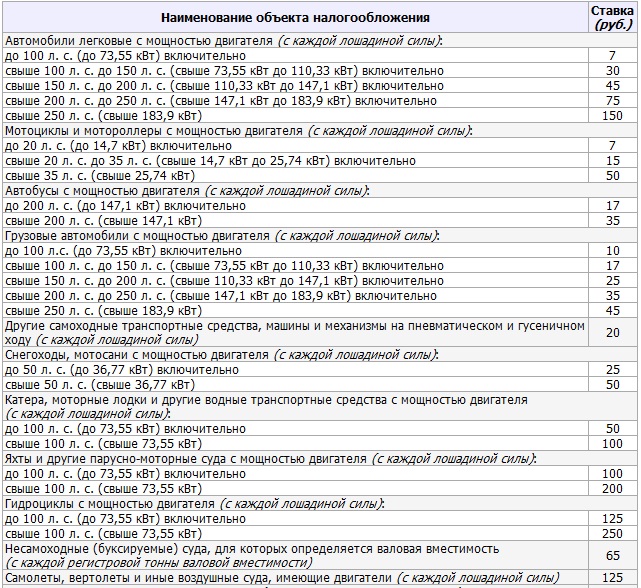

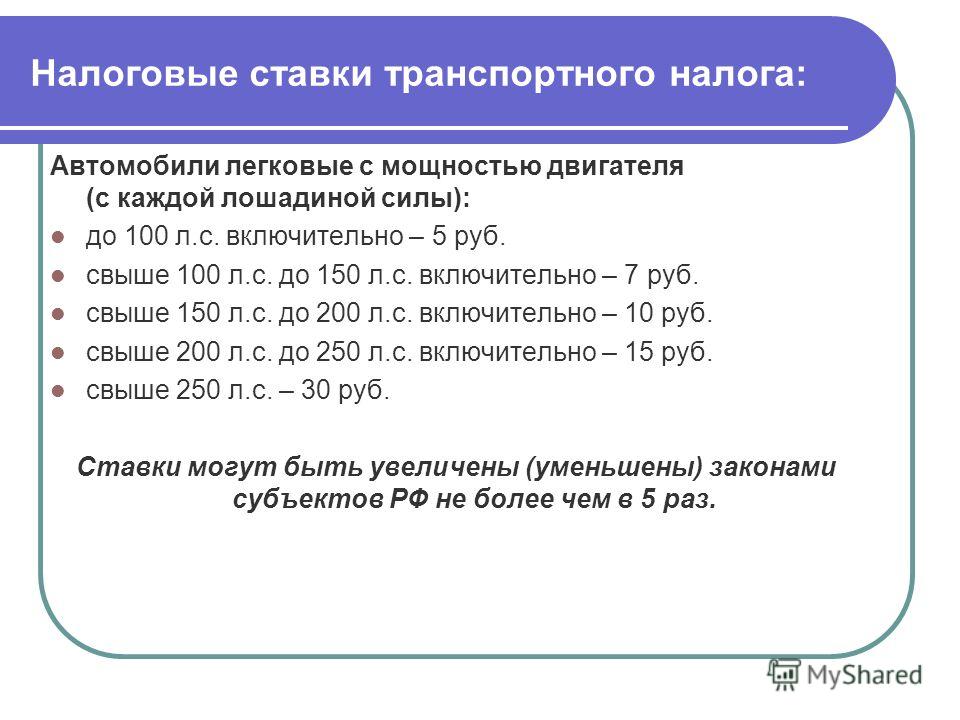

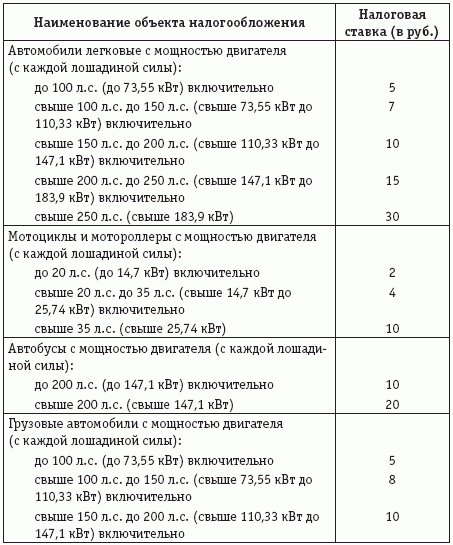

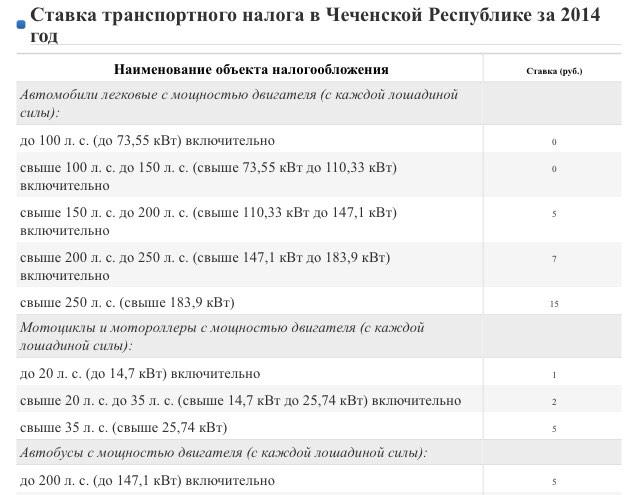

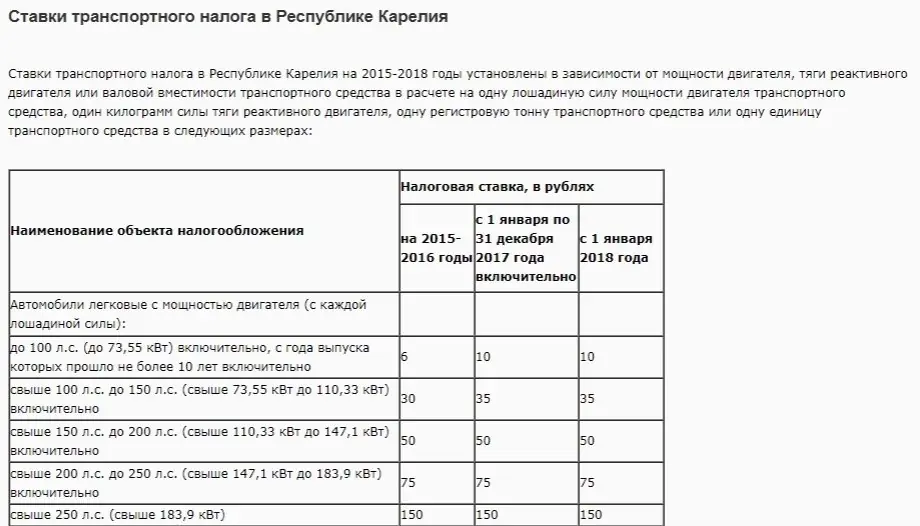

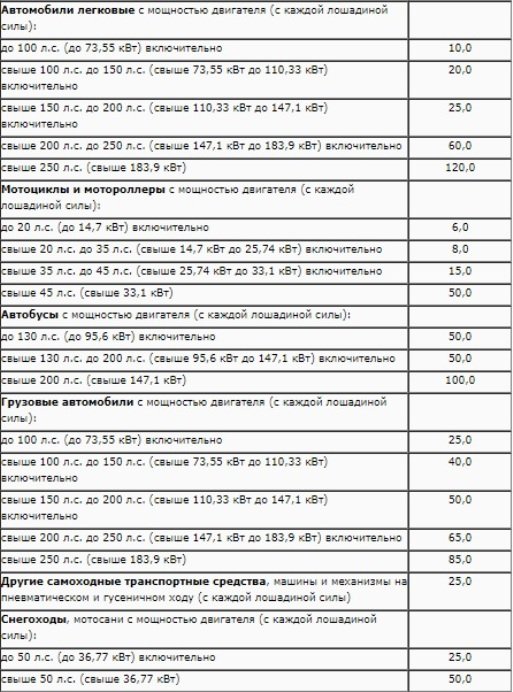

1. Налоговые ставки устанавливаются законами субъектов Российской Федерации соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортного средства в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну, одну единицу валовой вместимости транспортного средства или одну единицу транспортного средства в следующих размерах:

(в ред. Федерального закона от 29.09.2019 N 325-ФЗ)

Наименование объекта налогообложения | Налоговая ставка (в рублях) |

Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

свыше 100 л.с. до 150 л. | 3,5 |

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 7,5 |

свыше 250 л.с. (свыше 183,9 кВт) | 15 |

Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | |

до 20 л.с. (до 14,7 кВт) включительно | 1 |

свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 2 |

свыше 35 л.с. (свыше 25,74 кВт) | 5 |

Автобусы с мощностью двигателя (с каждой лошадиной силы): | |

до 200 л.с. (до 147,1 кВт) включительно | 5 |

свыше 200 л. | 10 |

Автомобили грузовые с мощностью двигателя (с каждой лошадиной силы): | |

до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 4 |

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 6,5 |

свыше 250 л.с. (свыше 183,9 кВт) | 8,5 |

Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) | 2,5 |

Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): | |

до 50 л.с. (до 36,77 кВт) включительно | 2,5 |

свыше 50 л. | 5 |

Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): | |

до 100 л.с. (до 73,55 кВт) включительно | 10 |

свыше 100 л.с. (свыше 73,55 кВт) | 20 |

Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы): | |

до 100 л.с. (до 73,55 кВт) включительно | 20 |

свыше 100 л.с. (свыше 73,55 кВт) | 40 |

| Гидроциклы с мощностью двигателя (с каждой лошадиной силы): | |

до 100 л.с. (до 73,55 кВт) включительно | 25 |

свыше 100 л.с. (свыше 73,55 кВт) | 50 |

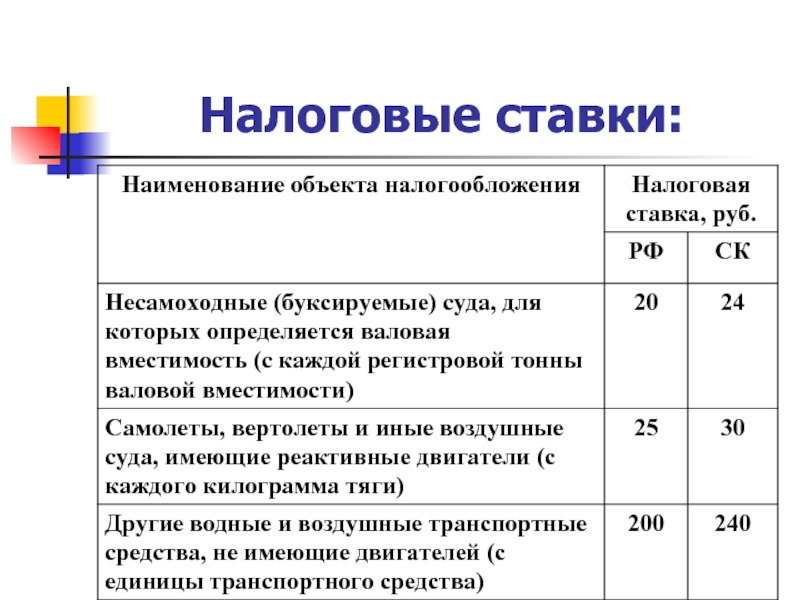

Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны или единицы валовой вместимости в случае, если валовая вместимость определена без указания размерности) | 20 |

(в ред. | |

Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 25 |

Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 20 |

Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) | 200 |

(п. 1 в ред. Федерального закона от 27.11.2010 N 307-ФЗ)

2. Налоговые ставки, указанные в пункте 1 настоящей статьи, могут быть увеличены (уменьшены) законами субъектов Российской Федерации, но не более чем в десять раз.

Указанное ограничение размера уменьшения налоговых ставок законами субъектов Российской Федерации не применяется в отношении автомобилей легковых с мощностью двигателя (с каждой лошадиной силы) до 150 л.с. (до 110,33 кВт) включительно.

(абзац введен Федеральным законом от 27. 11.2010 N 307-ФЗ)

11.2010 N 307-ФЗ)

(п. 2 в ред. Федерального закона от 28.11.2009 N 282-ФЗ)

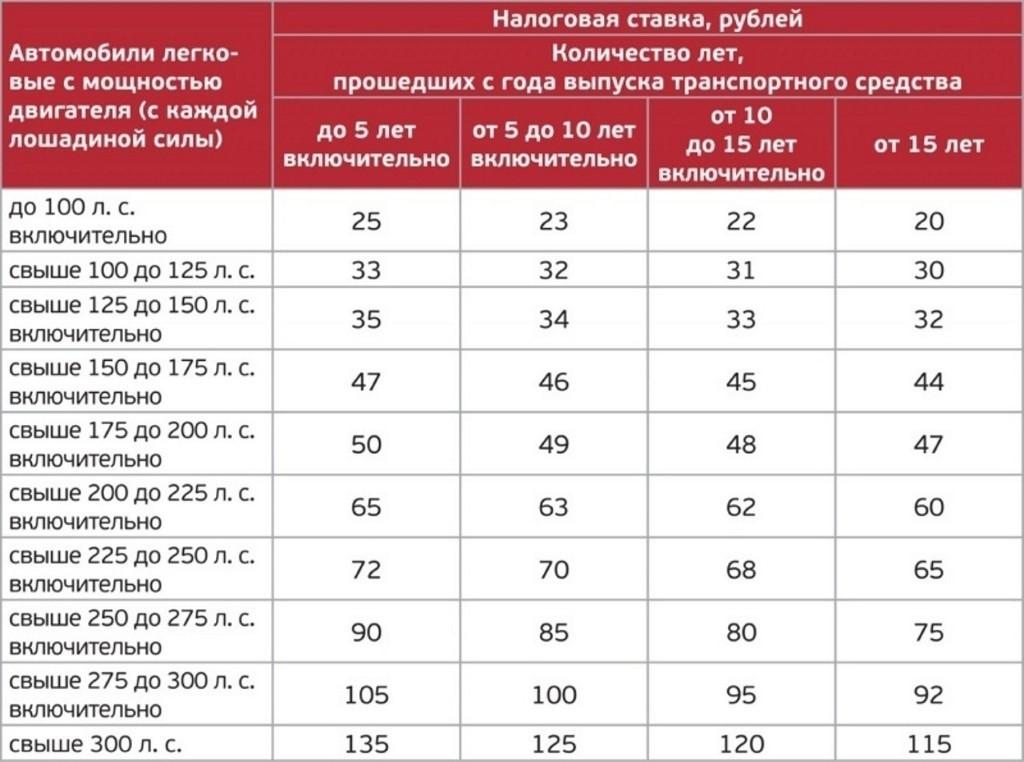

3. Допускается установление дифференцированных налоговых ставок в отношении каждой категории транспортных средств, а также с учетом количества лет, прошедших с года выпуска транспортных средств, и (или) их экологического класса.

(в ред. Федерального закона от 28.11.2009 N 282-ФЗ)

Количество лет, прошедших с года выпуска транспортного средства, определяется по состоянию на 1 января текущего года в календарных годах с года, следующего за годом выпуска транспортного средства.

(абзац введен Федеральным законом от 28.11.2009 N 282-ФЗ)

4. В случае, если налоговые ставки не определены законами субъектов Российской Федерации, налогообложение производится по налоговым ставкам, указанным в пункте 1 настоящей статьи.

(п. 4 введен Федеральным законом от 29.11.2012 N 202-ФЗ)

Открыть полный текст документа

Транспортный налог | Министерство экономики и территориального развития Свердловской области

Объектом налогообложения являются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (далее – транспортные средства), зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

Не являются объектом налогообложения (ст. 358 НК РФ):

1) весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

2) автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

3) промысловые морские и речные суда;

4) пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

5) тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

6) транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти и федеральным государственным органам, в которых законодательством Российской Федерации предусмотрена военная и (или) приравненная к ней служба;

7) транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

8) самолеты и вертолеты санитарной авиации и медицинской службы;

9) суда, зарегистрированные в Российском международном реестре судов;

10) морские стационарные и плавучие платформы, морские передвижные буровые установки и буровые суда.

17 — 21 января | ТОП-10 новостей недели для предпринимателей

Реклама

1. Минюст разъяснил, когда начинается ежегодное подтверждение сведений о конечном бенефициаре

Письмо от 12.01.2022 г. N 3738/8.4.3/32-22

2. В ГНС отмечают, что товарный чек может иметь произвольную форму

Товарный чек должен содержать надпись «Товарный чек» и по содержанию отвечать требованиям п. 2 разд. II Положения за исключением отображения в нем фискального номера РРО и надписи «Фискальный чек»

3. Налоговая реформа: как исчисляется минимальное налоговое обязательство

Налоговая реформа: как исчисляется минимальное налоговое обязательство

Минимальное налоговое обязательство (МНО) относительно земельного участка исчисляется по формуле

4. Взыскать налоговый долг теперь можно без судебного решения

Руководитель контролирующего органа может принимать решение о взыскании средств в счет погашения налогового долга налогоплательщика без обращения в суд

5. Транспортный налог: база и ставка в 2022 году

Объектом налогообложения транспортным налогом являются легковые автомобили стоимостью свыше 375 размеров минимальной заработной платы

6. ВС высказался относительно участия в управлении деятельностью ООО

Положение содержится в постановлении КГС ВС от 21 декабря 2021 года по делу № 902/1256/20

7. Изменения в налогообложении налогом на прибыль 2022: информационное письмо ГНС № 1

Изменился подход к определению объекта налогообложения налогом на прибыль предприятий крупными налогоплательщиками 8. Кто обязан вести учет товарных запасов

Кто обязан вести учет товарных запасов

Разъяснение налоговой

9. Карантин как форс-мажор

Что говорит судебная практика 2021 года

10. Применение «деловой цели» во время проведения проверок

Обобщающая налоговая консультация от Минфина

LIGA:ZAKON обновила функционал CONTRACTUM: еще больше возможностей для автоматизации договорной работы

как рассчитать и оплатить, сроки уплаты, налоговая ставка и льготы

Транспортный налог — один из имущественных налогов. Платят его владельцы транспортных средств. Рассказываем, какой транспорт облагается налогом, какие бывают льготы, как платить налог и что будет, если его не платить.

Кто платит транспортный налог

Платить транспортный налог должны компании, предприниматели и граждане без статуса ИП, на которых зарегистрированы транспортные средства.

Обязанность платить налог возникает сразу после государственной регистрации транспорта и прекращается после его снятия с учета. До тех пор, пока компания или ИП не поставят транспорт на учет на свое имя, они не будут считаться плательщиком транспортного налога.

Если владелец зарегистрированного транспорта не пользуется им — например, передал его по доверенности либо транспорт простаивает или на консервации, — владелец все равно уплачивает налог.

Налогоплательщики — в ст. 357 НК РФЕсли компания передала свой автомобиль в аренду, она остается плательщиком транспортного налога.

Кому не нужно платить транспортный налог

Если транспортное средство не зарегистрировано, платить транспортный налог не нужно. Например, не должна платить налог компания-правопреемник, которая получила транспорт в ходе реорганизации, но не перерегистрировала его на себя.

Незарегистрированный транспорт — в письме ФНС № БС-4-21/15757Еще не платят налог, если транспорт угнан, уничтожен, конфискован или изъят за долги — даже если такие транспортные средства зарегистрированы на владельца.

Налоговая узнает, что транспорта нет у налогоплательщика по его заявлению, к которому он прикладывает подтверждающие документы. Если документов нет, то налоговая сама запросит их, например, в полиции или у приставов.

За какой транспорт нужно платить налог

Виды транспортных средств, за которые нужно платить транспортный налог, перечислены в статье 358 налогового кодекса. Например, это автомобили, мотоциклы, мотороллеры, автобусы, самолеты, вертолеты, теплоходы, яхты, катера, моторные лодки, гидроциклы.

Объекты налогообложения — в ст. 358 НК РФНекоторые виды транспорта освобождены от уплаты налога — это легковые автомобили для инвалидов, промысловые морские и речные суда, а также зарегистрированные на сельскохозяйственных производителей тракторы, самоходные комбайны всех марок, молоковозы.

Налоговые льготы

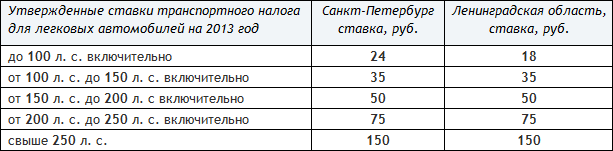

Федеральных льгот по транспортному налогу нет. Региональные льготы могут установить законодательные органы субъектов РФ: например, в Москве — Мосгордума, в Санкт-Петербурге — Заксобрание.

Чтобы узнать, действует ли в регионе льгота, нужно на сайте налоговой службы зайти в раздел «Справочная информация о ставках и льготах по имущественным налогам». Там выбрать транспортный налог, год и регион.

Льготы по транспортному налогу В сервисе можно проверить, есть ли в вашем регионе льгота по транспортному налогу и каким документом она установленаОбщая формула для расчета транспортного налога

За предпринимателя транспортный налог рассчитывает налоговая и присылает ему уведомление с суммой к уплате. Компании рассчитывают налог самостоятельно.

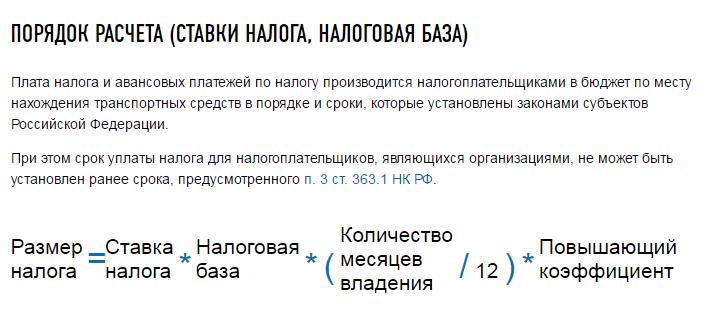

Годовую сумму налога определяют по формуле:

Налоговой базой по транспортному налогу считают:

- мощность двигателя в лошадиных силах — для транспортных средств с двигателями, кроме воздушных судов с реактивными двигателями;

- валовую вместимость, указанную в судовых документах, — для водных несамоходных (буксируемых) транспортных средств;

- паспортную статистическую тягу реактивного двигателя в килограммах силы — для воздушных судов с реактивными двигателями;

- единицу транспортного средства — для остальных водных и воздушных транспортных средств.

Налоговую базу определяют отдельно по каждому транспортному средству.

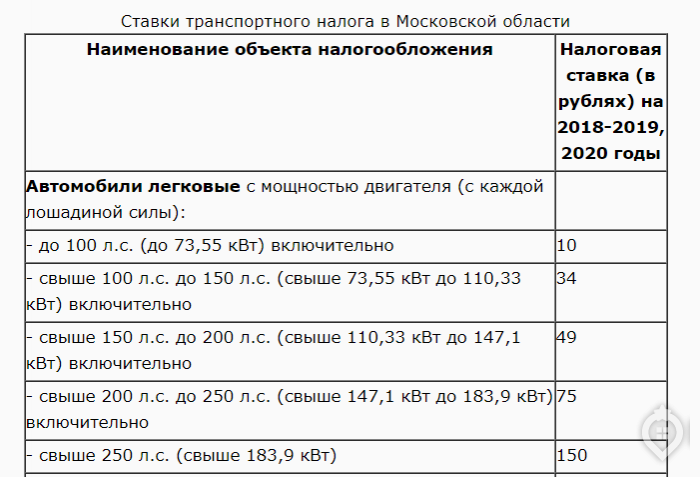

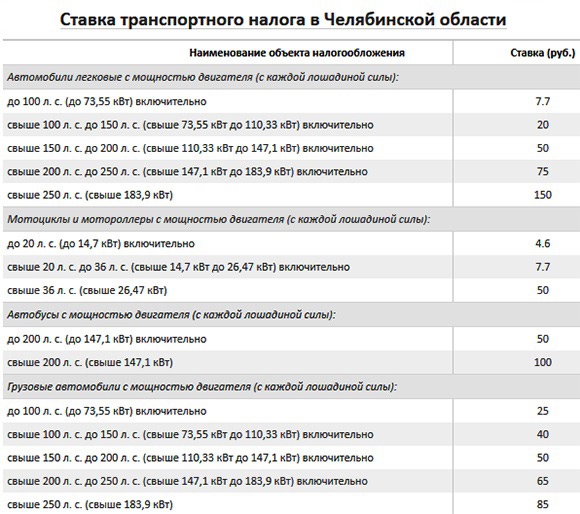

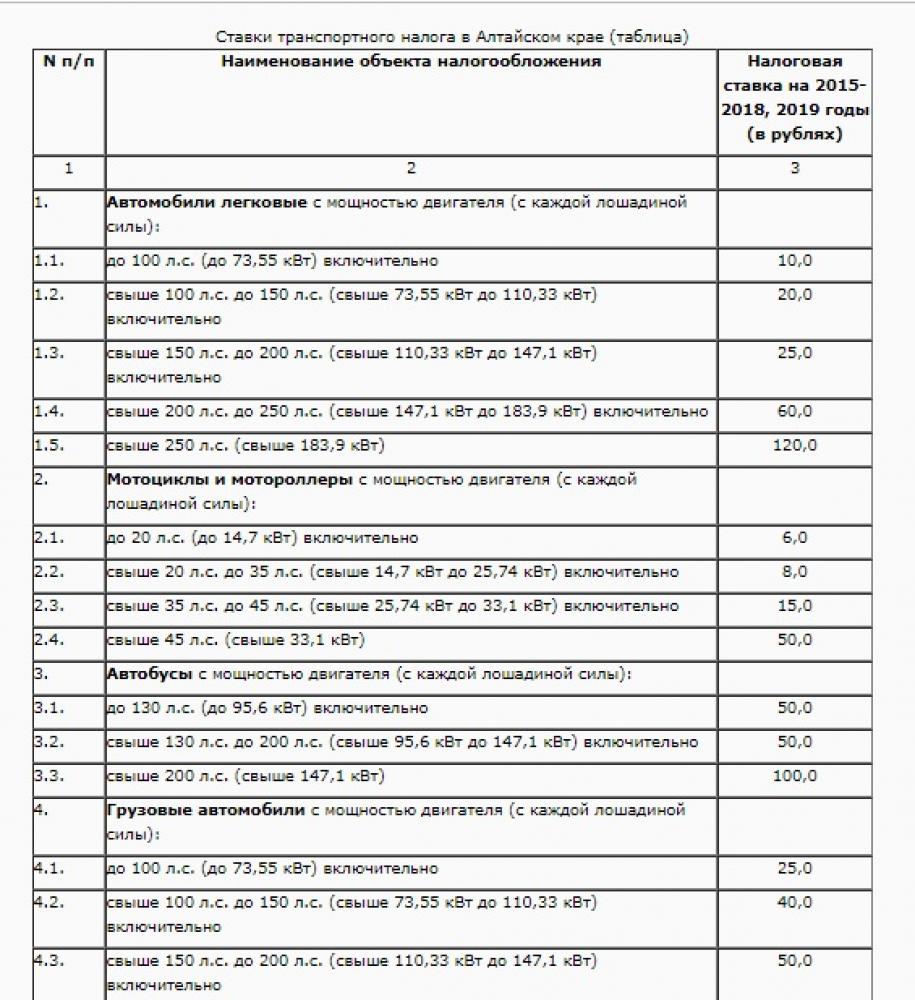

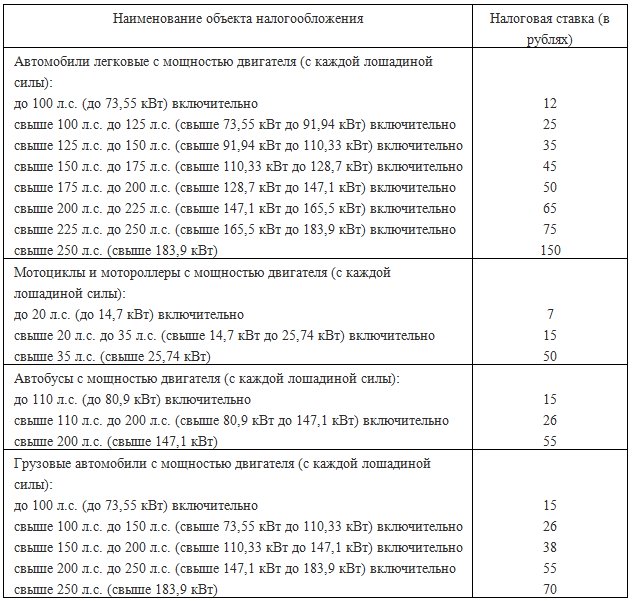

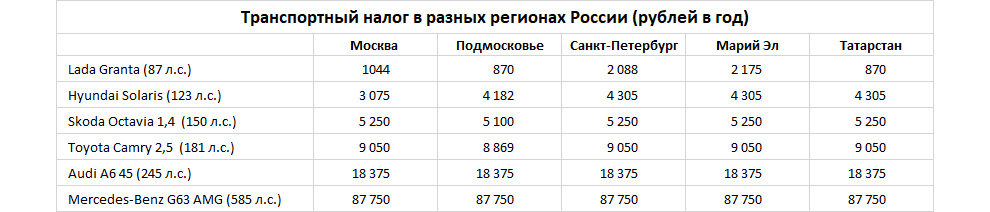

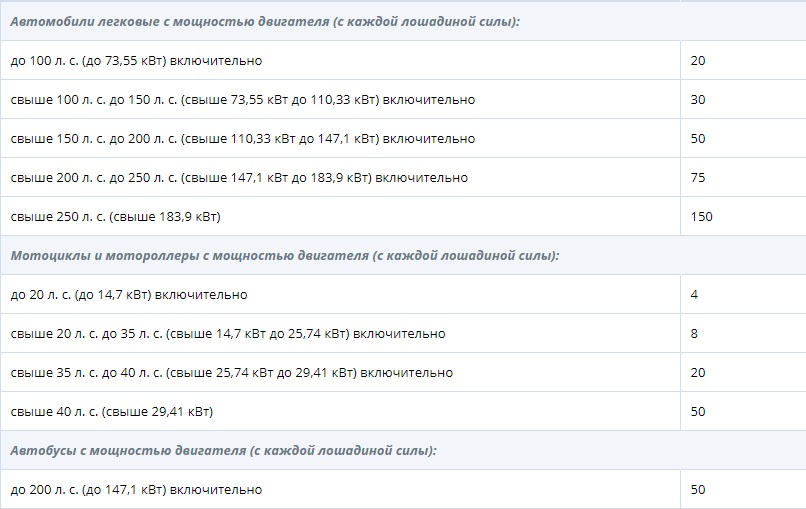

Налоговые ставки зависят от категории транспортного средства, а в случае с автомобилем — еще от мощности двигателя. Основные ставки перечислены в налоговом кодексе. Региональные законы могут предусматривать другие ставки, увеличенные или уменьшенные, но не более чем в десять раз.

Налоговые ставки — в п. 1 ст. 361 НК РФУзнать ставку транспортного налога в регионе можно на сайте налоговой службы.

Ставка транспортного налогаНа балансе компании из города Первоуральска Свердловской области числится грузовой автомобиль с мощностью двигателя 155 л. с. Ставка транспортного налога для этой категории транспортных средств составляет 14,7 ₽ за 1 л. с.

Транспортный налог за год: 155 л. с. × 14,7 ₽/л. с. = 2279 ₽.

Повышающий коэффициент для дорогостоящих автомобилей. Перечень автомобилей, по которым налог за 2021 год рассчитывают с повышающими коэффициентами, опубликован на сайте Минпромторга. Там же будет опубликован список на 2022 год, на время написания статьи его еще нет.

Перечень автомобилей, по которым налог за 2021 год рассчитывают с повышающими коэффициентами, опубликован на сайте Минпромторга. Там же будет опубликован список на 2022 год, на время написания статьи его еще нет.

Коэффициент владения транспортным средством

Бывает, что автомобилем владеют не весь год. В этом случае сумму транспортного налога рассчитывают по числу полных месяцев регистрации транспортного средства.

Месяц постановки на учет считают полным, если транспортное средство зарегистрировано до 15-го числа включительно. А месяц снятия с учета — если регистрация прекращена после 15-го числа.

Не нужно рассчитывать и платить транспортный налог в таких случаях:

- если зарегистрировали и сняли с учета автомобиль одним днем;

- зарегистрировали и сняли с учета в период с первого по 15-е число одного месяца;

- зарегистрировали после 15-го числа одного месяца и сняли с учета до 15-го числа следующего.

Покажем на примере, как рассчитать размер транспортного налога.

Компания «Альфа» из города Первоуральска Свердловской области купила грузовой автомобиль с мощностью двигателя 155 л. с. и 10 февраля 2021 года зарегистрировала его в ГИБДД.

25 сентября 2021 года автомобиль продали и сняли с учета.

Получается, грузовик был зарегистрирован в компании в течение восьми месяцев: февраль, март, апрель, май, июнь, июль, август, сентябрь. Февраль считаем полным месяцем, потому что автомобиль зарегистрирован до 15-го числа, а сентябрь — потому что снят с учета после 15-го числа.

Ставка транспортного налога для грузовиков — 14,7 ₽ за 1 л. с.

Транспортный налог с учетом коэффициента использования: 155 л. с. × 14,7 ₽/л. с. × 8 мес. / 12 мес. = 1519 ₽.

Как и куда платить транспортный налог

Налоговый период по транспортному налогу — календарный год.

Отчетные периоды у компаний — первый, второй и третий кварталы. Налог платят раз в год или четыре раза в год. Это зависит от того, установлены ли отчетные периоды в регионе.

Если в регионе установлены отчетные периоды, в течение года компания должна рассчитывать авансовые платежи и перечислять их каждый квартал. Смотреть нужно в региональном законодательстве. Например, такие периоды есть в Московской области, поэтому здесь нужно платить налог четыре раза в год.

п. 1 ст. 2 закона Московской области от 16.11.2002 № 129/2002-ОЗЧтобы узнать сумму авансового платежа, нужно годовой налог разделить на четыре.

Если отчетные периоды не установлены, транспортный налог нужно рассчитывать и платить один раз в год. Например, так делают в Свердловской области.

Сроки уплаты. Транспортный налог нужно перечислить не позднее 1 марта года, следующего за истекшим годом.

Порядок и сроки уплаты — в п. 1 ст. 363 НК РФ

363 НК РФАвансовые платежи перечисляют не позднее последнего числа месяца, следующего после истекшего квартала. Например, налог за первый квартал 2022 года уплачивают до 4 мая 2022 года, так как 30 апреля — выходной, ближайший рабочий день — 4 мая.

В 2022 году авансовые платежи с учетом выходных дней платят:

- за первый квартал — до 4 мая;

- за второй квартал — до 1 августа;

- за третий квартал — до 31 октября.

Предприниматели всегда платят налог один раз в год до 1 декабря по уведомлению из налоговой. Авансовые платежи по транспортному налогу они не перечисляют.

Куда уплачивать транспортный налог

| Вид транспорта | Место уплаты налога |

|---|---|

| Автотранспорт | По месту госрегистрации |

| Мотоциклы | По месту госрегистрации |

| Воздушный транспорт | По местонахождению компании — собственника воздушного судна |

| Водные суда | По месту госрегистрации |

| Маломерные суда | По месту нахождения компании |

Декларацию по транспортному налогу подавать не нужно. Компании сами рассчитывают и перечисляют налог в бюджет, а налоговая контролирует правильность уплаты по сведениям из ГИБДД или иного регистрирующего органа. Результаты своих расчетов инспекция отразит в сообщении.

Компании сами рассчитывают и перечисляют налог в бюджет, а налоговая контролирует правильность уплаты по сведениям из ГИБДД или иного регистрирующего органа. Результаты своих расчетов инспекция отразит в сообщении.

Несвоевременная уплата или неуплата налога

Если транспортный налог и авансовые платежи были перечислены позже срока, налоговая может начислить пени.

Пеня — в ст. 75 НК РФПени компании за просрочку посчитают так:

- до 30 дней — в размере 1/300 ставки ЦБ РФ;

- от 31-го дня — 1/300 ставки ЦБ РФ, действующей в период 30 дней + 1/150 ставки ЦБ РФ, действующей с 31-го дня.

Пени ИП посчитают в размере 1/300 ставки ЦБ РФ за каждый день просрочки независимо от ее величины.

Штраф будет за неуплату или неполную уплату налога — 20% от суммы неуплаченного налога. Если налоговая докажет, что неуплата произошла умышленно, то штраф возрастет до 40%. Для ИП такого штрафа нет, так как сумму налога считает ФНС.

Оштрафовать организацию могут только за неуплату или неполную уплату налога по итогам года. На сумму неуплаченных авансовых платежей штрафы не начисляют.

Подписка на новое в Бизнес-секретах

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Грузоперевозки в 2022 году. Главные изменения в транспортной отрасли в Европе

Пакет мобильностиВ феврале вступит в силу ряд изменений, предусмотренных в Пакете мобильности. Речь, в частности, о:

- обязанности уведомления о делегировании водителей через специальный интерфейс для перевозчиков, соединенный с системой обмена информацией на внутреннем рынке IMI; она вступит в силу 2 февраля 2022 г.

,

, - изменении структуры оплаты труда водителей при международных перевозках; водители должны будут получать полную минимальную заработную плату, действующую в стране, в которой они оказывают услугу; из этого исключаются транзитные поездки, а также двусторонний транспорт; эти правила будут применяться со 2 февраля 2022 г.,

- обязанности регистрировать пересечение границы в цифровом тахографе; она вступит в силу 2 февраля 2022 г.

- обязанности возвращения автомобиля на базу каждые 8 недель, вступит в силу 2 февраля 2022 г.,

- обязательном 4-дневном периоде перерыва (cooling off period – считается с момента окончания последней каботажной операции), между следующими каботажными операциями в данной стране (вступит в силу 2 февраля 2022 г.).

Кроме того, через несколько месяцев Пакет мобильности наложит на предпринимателей, осуществляющих автомобильные перевозки вещей с использованием транспортных средств, допустимая общая масса которых составляет от 2,5 до 3,5 тонн, обязанности в отношении доступа к профессии перевозчика в международном транспорте вещей. Для осуществления этого вида перевозок перевозчику нужно будет иметь разрешение на реализацию транспортной деятельности и лицензию ЕС. Эти правила вступят в силу 20 мая 2022 года.

Для осуществления этого вида перевозок перевозчику нужно будет иметь разрешение на реализацию транспортной деятельности и лицензию ЕС. Эти правила вступят в силу 20 мая 2022 года.

В этом году также вступят в силу правила ЕС, вводящие дополнительное оснащение грузовых автомобилей. С 6 июля этого года датчики температуры и давления в шинах будут обязательными для ново сертифицируемых грузовиков, полуприцепов и прицепов. Спустя два года эта обязанность будет касаться всех ново производимых большегрузных автомобилей.

Измерение давления в транспортных средствах будет производиться посредственно, с использованием алгоритма расчета давления, в частности, по количеству оборотов колеса или напрямую благодаря датчикам, установленным в колесе (на ободе, клапане или шине).

Еврокомиссия надеется, что новое оборудование повысит безопасность дорожного движения и снизит расходы перевозчиков. Движение с недостаточно накачанными колесами означает более быстрый износ протектора и более высокий расход топлива.

Посмотрите, что изменится в транспортно-логистическом секторе в некоторых странах Европейского союза.

АвстрияПо данным Австрийской торговой палаты (WKÖ) и профсоюза Vida, с 1 января 2022 года заработная плата профессиональных водителей в сфере грузовых перевозок Австрии увеличится на 4,96 проц. Также существует коллективный договор примерно на 50 тыс. водителей грузовиков в Австрии на 2023 и 2024 годы. Тогда произойдет дальнейшее повышение зарплаты на 0,5 проц. в год плюс будет учтен уровень инфляции.

Кроме того, с 1 июля этого года в Австрии вступит в силу так называемый налог на CO2. Первоначально ставка налога будет составлять 30 евро за тонну CO2, а затем постепенно будет увеличиваться до 55 евро в 2025 году. С 2026 года должна действовать общая для всего ЕС система торговли выбросами CO2 для всех отраслей.

БельгияВ марте 2022 года в Бельгии вступят в силу изменения в правилах использования мобильного телефона во время вождения. Использование мобильного телефона в качестве GPS или музыкального плеера будет возможно только в том случае, если устройство находится в держателе на приборной панели. В противном случае водители будут оштрафованы на 174 евро (в настоящее время штраф за данное правонарушение составляет 116 евро).

Использование мобильного телефона в качестве GPS или музыкального плеера будет возможно только в том случае, если устройство находится в держателе на приборной панели. В противном случае водители будут оштрафованы на 174 евро (в настоящее время штраф за данное правонарушение составляет 116 евро).

Новые правила касаются «мобильного устройства с экраном», то есть под запрет попадают, например, планшеты и электронные книги. Водителю будет запрещено «использовать, держать или манипулировать» такими устройствами во время вождения. Таким образом, если водитель будет просто держать устройство в руке, даже не используя его — это будет считаться правонарушением. Также наказываться будет размещение устройства на коленях, между сиденьями или на пассажирском сиденье.

Кроме того, в Валлонии с начала этого года повышаются ставки дорожных сборов. Размер бельгийских дорожных сборов зависит от трех факторов: региона, в котором находится дорога, допустимой общей массы и европейского стандарта выбросов транспортного средства. С новыми тарифами можно ознакомиться в нашем материале на эту тему.

С новыми тарифами можно ознакомиться в нашем материале на эту тему.

Фот. AdobeStock

ВеликобританияС 1 января 2022 года вступили в силу несколько раз переносимые таможенные декларации и таможенный контроль на границе Великобритании и Евросоюза.

Согласно заявлениям британского правительства:

- требование предварительного уведомления об импорте агропродовольственной продукции вводится с 1 января 2022 года,

- новые требования к экспортным санитарным сертификатам будут введены с 1 июля 2022 года,

- фитосанитарные сертификаты и физический контроль товаров SPS (т. е. товаров, к которым относится Соглашение о применении санитарных и фитосанитарных мер) в пунктах пограничного контроля, которые должны были быть введены с 1 января 2022 года, перенесены на 1 июля 2022 года.

- требование к декларации безопасности и защиты при импорте будет введено с 1 июля 2022 года.

Согласно новым британским правилам, с 1 января 2022 года перевозчики должны получить специальный аккаунт и зарегистрироваться в системе GVMS (Goods Vehicle Movement Service). Кроме того, перевозчики также должны зарегистрировать все транспортные средства, которым будет присвоен соответствующий номер GMR (Goods Movement Record). Водители соответствующих грузовиков получат код GMR от перевозчика, либо должны будут иметь код GMR в распечатанной версии.

Кроме того, перевозчики также должны зарегистрировать все транспортные средства, которым будет присвоен соответствующий номер GMR (Goods Movement Record). Водители соответствующих грузовиков получат код GMR от перевозчика, либо должны будут иметь код GMR в распечатанной версии.

У водителя должна быть таможенная декларация на все перевозимые товары. Однако достаточно иметь номер GMR, поскольку он содержит информацию о декларации на все перевозимые товары.

Без действующего номера GMR ни одно транспортное средство с водителем не сможет въехать в порт, соединяющий с Великобританией.

Когда товары уже прибудут в Великобританию, водитель должен будет соблюдать все инструкции и доставить товары в соответствующий пункт контроля (Inland Border Facility) для дальнейшего досмотра, если этого потребует HMRC (Королевская налоговая и таможенная служба).

Перевозчик обязан уведомить водителя о возможности такого досмотра. Водитель может проверить статус перевозимых товаров и необходимость дальнейшего досмотра. Кроме того, перевозчик несет ответственность за то, чтобы водитель прибыл на место досмотра.

Кроме того, перевозчик несет ответственность за то, чтобы водитель прибыл на место досмотра.

В случае возникновения проблем, стоит помнить, что HMRC открыла специальную горячую линию, доступную круглосуточно 7 дней в неделю по номеру: +44 300 322 9434. «The Customs & International Trade helpline» предлагает помощь в экстренных случаях, при сложностях при пересечении границы Великобритании, и будет основным контактным пунктом для клиентов по таможенным вопросам, в том числе для:

- помощи в перемещении груза через границу,

- консультации по системе Goods Vehicle Movement Service (GVMS),

- помощи в случае возникновения проблем с регистрацией в системе GVMS,

- помощи в случае возникновения ошибки при создании номеров GMR в GVMS.

С 1 января 2022 года установленная законом минимальная заработная плата увеличилась с 9,50 евро до 9,82 евро в час. Еще одно повышение до 10,45 евро в час запланировано на июль.

Это означает, что водители, выполняющие перевозки (каботаж, международные перевозки с разгрузкой или погрузкой в Германии и дозагрузка или частичная разгрузка в этой стране) на территории Германии будут получать более высокое вознаграждение в соответствии с положениями MiLoG (Закон о минимальной заработной плате). В свою очередь перевозчики из-за запланированного роста могут ожидать более высоких затрат.

ИспанияВ 2022 году в Испании вступят в силу изменения, которые Минтранс обязался ввести после переговоров с перевозчиками. Как и было обещано, в начале года должна вступить в силу немедленная транспозиция европейского регламента касательно делегирования водителей, что позволит эффективно контролировать недобросовестную конкуренцию со стороны иностранных транспортных компаний в Испании (так называемые «компании почтовых ящиков»).

Это означает, что перед оказанием каких-либо услуг в международном транспорте или каботажных услуг с местом отправления или назначения в Испании, необходимо будет сообщить об операции через телематическую систему, и, кроме того, скорректировать зарплату водителя согласно минимальной заработной плате в Испании.

Кроме того, в Испании вводится запрет на выполнение погрузки и разгрузки водителем (за исключением некоторых видов перевозок, таких как переезды, перевозки автоцистернами, доставка посылок).

ЛитваВ 2022 году Литва повысит квоты на льготное трудоустройство водителей из стран, не входящих в ЕС, до 16 тыс. В прошлом году данное число составляло 11,6 тыс. По мнении литовских работодателей, этого недостаточно, чтобы сократить растущий дефицит водителей в Литве. По данным ассоциации „Linava”, под конец 2021 года дефицит оценивался в 15 тыс., а в феврале 2022 г. в стране будет не хватать уже 30 тыс. водителей.

Фот. freepik.com

НидерландыС начала 2022 года только грузовые автомобили стандарта Евро-6 и электромобили будут допущены к въезду в экологические зоны 14 голландских городов. Однако в новых правилах есть определенные исключения. Перевозчики, чьи автомобили не соответствуют действующим нормам выбросов, смогут подать заявку на однодневное разрешение на движение по экологической зоне. Предприниматели смогут делать это максимум двенадцать раз в год в данной общине на каждый госномер.

Предприниматели смогут делать это максимум двенадцать раз в год в данной общине на каждый госномер.

Голландская транспортная организация TLN предлагает перевозчикам проверять на веб-сайтах общин, какими типами послаблений для грузовиков с дизельными двигателями можно еще воспользоваться.

В настоящее время экологические зоны в Нидерландах действуют в следующих населенных пунктах: Амстердам, Арнем, Бреда, Делфт, Гаага, Эйндховен, Лейден, Маастрихт, Рейсвейк, Роттердам, Хертогенбос, Тилбург и Утрехт. В начале 2022 года такая зона, исключающая движение грузовиков с дизельными двигателями ниже Евро 6, введет также община Харлем.

ПольшаПольша в 2022 году ввела несколько изменений, которые затронут в основном водителей грузовых транспортных средств. Новые правила касаются изменений Закона о дорожном движении и трудоустройства иностранцев из третьих стран (не входящих в ЕС).

Новые штрафы для водителейВ Польше вступили в силу новые штрафы за нарушение правил дорожного движения. С 1 января максимальный штраф для водителей составляет 30 тыс. злотых (6,5 тыс. евро). Такое наказание предусмотрено за наиболее тяжкие преступления. Подробные тарифы штрафов в Польше.

С 1 января максимальный штраф для водителей составляет 30 тыс. злотых (6,5 тыс. евро). Такое наказание предусмотрено за наиболее тяжкие преступления. Подробные тарифы штрафов в Польше.

Польша ввела новые штрафы и наказания для водителей грузовых транспортных средств за манипуляции с тахографом (за использование магнитов и выключателей). Подробные изменения положения Закона о дорожном движении Вы найдете в данной статье.

Процедура трудоустройстваПрезидент Анджей Дуда подписал закон о внесении изменений в порядок предоставления иностранцам разрешений на временное проживание и работу в стране. Одним из важных изменений является то, что для получения разрешения на проживание и работу, не нужно будет иметь место жительства и стабильный источник дохода. Кроме того, срок, в течение которого иностранец может работать в Польше без разрешения на работу, будет увеличен до 24 месяцев.

ФранцияС января 2022 года во Франции повысили заработную плату (SMIC) для делегированных водителей. Минимальная почасовая ставка увеличилась до 10,57 евро.

Минимальная почасовая ставка увеличилась до 10,57 евро.

| Группа | Водители | Коэффициент | Ставка, евро |

| 3 бис | транспортных средств с РММ до 3,5 тонн | 118M | 10,57 |

| 4 | транспортных средств с РММ от 3,5 до 11 тонн | 120M | 10,57 |

| 5 | транспортных средств с РММ от 11 до 19 тонн | 128M | 10,57 |

| 6 | транспортных средств с РММ более 19 тонн | 138M

| 10,57 |

| 7 | высококвалифицированные | 150M | 10,57 |

Подробнее о ставках во Франции – в данной статье.

Сотрудничество: Агнешка Вельгус

5.1 Транспортный налог — НАЛОГООБЛОЖЕНИЕ

5.1 Транспортный налог

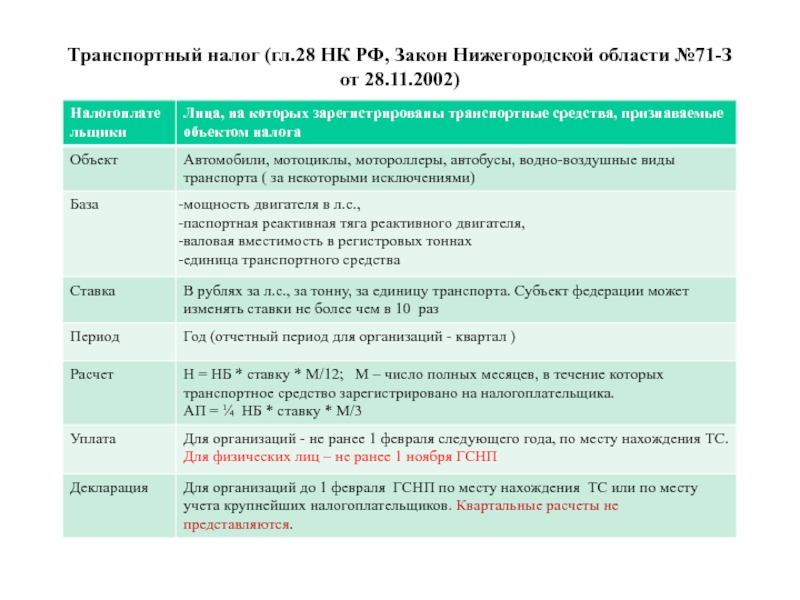

Применение транспортного налога устанавливается

главой 28 «Транспортный налог» НК РФ, а введение его в действие

осуществляется на

территории каждого субъекта в соответствии с законами субъекта РФ.

Законодательные (представительные) органы субъектов РФ определяют ставки налога по транспортному налогу в пределах, установленных НК РФ, порядок и сроки его уплаты, а также налоговые льготы.

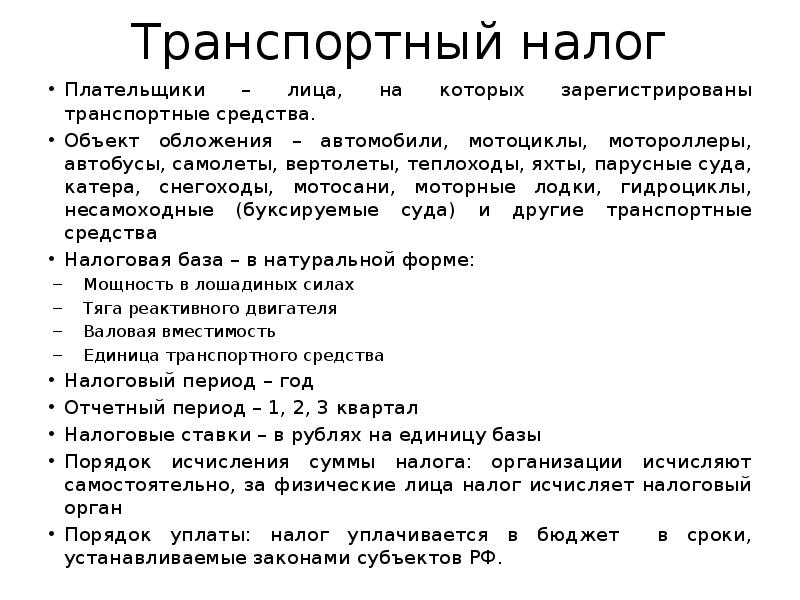

Налогоплательщиками транспортного налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии с НК РФ.

Объектом налогообложения признаются: автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке.

Пункт 2 ст. 358 НК РФ устанавливает налоговые льготы: перечень транспортных средств, не являющихся объектом налогообложения:

- весельные лодки, а также моторные лодки с двигателями мощностью не свыше 5 лошадиных сил;

- автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

- тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения? минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

- транспортные средства, принадлежащие на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

- транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

- самолеты и вертолеты санитарной авиации и медицинской службы;

- суда, зарегистрированные в Российском международном

реестре судов.

Налоговая база определяется в зависимости от категорий транспортных средств следующим образом:

|

Категории транспортных средств |

Налоговая база |

|

Транспортные средства, имеющие двигатели |

Мощность двигателя транспортного средства в лошадиных силах |

|

Воздушные транспортные средства, для которых определяется тяга реактивного двигателя |

Паспортная статистическая тяга реактивного двигателя (суммарная паспортная статическая тяга всех реактивных двигателей) воздушного транспортного средства на взлетном режиме в земных условиях в килограммах силы |

|

Водные несамоходные (буксируемые) транспортные средства, для которых определяется валовая вместимость |

Валовая вместимость в регистровых тоннах |

|

Иные водные и воздушные транспортные средства |

Единица транспортного средства |

Налоговая база определяется отдельно по

каждому транспортному средству.

Налоговым периодом признается календарный год. Отчетными периодами для организаций — первый квартал, второй квартал, третий квартал.

Законодательные (представительные) органы субъектов РФ вправе не устанавливать отчетные периоды.

Перечень налоговых ставок приведен в ст. 361 НК РФ.

Налоговые ставки, установленные НК РФ, могут быть уменьшены или увеличены законами субъектов РФ, но не более чем в пять раз.

Допускается установление законами субъектов РФ дифференцированных налоговых ставок в отношении каждой категории транспортных средств, а также с учетом срока полезного использования транспортных средств.

Налоговый кодекс РФ предусматривает разные порядки исчисления сумм налога для организаций и физических лиц

|

Организации |

Физические лица |

|

Исчисление суммы налога и суммы

авансового платежа производится самостоятельно. |

Сумма налога исчисляется налоговым органом. Сумма налога, подлежащая уплате в бюджет, определяется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки |

Уплата организациями авансовых платежей по

налогу и налога производится в порядке и сроки, установленные законами субъектов РФ. При этом срок

уплаты налога не может быть установлен ранее 1 февраля

года, следующего за

истекшим налоговым периодом.

Физические лица уплачивают транспортный налог на основании уведомления налогового органа.

Отчетность представляется в налоговые органы только организациями.

Организации, уплачивающие авансовые платежи, по истечении каждого отчетного периода представляют в налоговый орган по месту нахождения транспортных средств налоговый расчет по авансовым платежам по налогу в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Форма и порядок заполнения налогового расчета определены приказом Минфина России.

Налоговые декларации по транспортному налогу представляются в срок не позднее 1 февраля года, следующего за истекшим налоговым периодом, по форме, установленной приказом Минфина России.

Агентство по грузовым перевозкам по GST

Транспорт является жизненно важной частью экономики, поскольку любая транспортная проблема нарушает весь бизнес-канал. Вот почему любое изменение цены на бензин имеет далеко идущие последствия в виде разрушения бизнеса. Мы рассмотрели статьи о железнодорожном и воздушном транспорте. В этой статье мы обсудим грузовые перевозки и GTA (грузовое транспортное агентство) и применимые к ним положения GST.

Вот почему любое изменение цены на бензин имеет далеко идущие последствия в виде разрушения бизнеса. Мы рассмотрели статьи о железнодорожном и воздушном транспорте. В этой статье мы обсудим грузовые перевозки и GTA (грузовое транспортное агентство) и применимые к ним положения GST.

Перевозка грузов в Индии

Автомобильный транспорт является самым популярным видом транспорта в Индии.По данным Национального управления автомобильных дорог Индии, около 65% грузовых и 80% пассажирских перевозок осуществляется по дорогам. Перевозка грузов автомобильным транспортом осуществляется перевозчиком или курьерской службой. В этой статье речь пойдет о транспортере, то есть о GTA.

Какая услуга по перевозке грузов освобождается от НДС?

Освобождаются услуги по перевозке товаров:

- автомобильным транспортом, кроме услуг:

- агентства по перевозке грузов;

- курьерское агентство

- по внутренним водным путям.

Таким образом, услуга по перевозке грузов автомобильным транспортом продолжает оставаться освобожденной даже в рамках режима GST. GST распространяется только на грузовые транспортные агентства, GTA.

Что такое GTA?

В соответствии с Уведомлением № 11/2017-Центральная налоговая (ставка) от 28 июня 2017 года, «агентство по перевозке грузов» или GTA означает любое лицо, которое оказывает услуги в отношении перевозки грузов автомобильным транспортом и выдает накладную под любым именем. называется. Это означает, что в то время как другие могут также сдавать в аренду транспортные средства для перевозки грузов, только те, которые выдают накладную, считаются GTA.Таким образом, наличие товарно-транспортной накладной является обязательным условием для того, чтобы считаться ГТО.

Что такое накладная?

Товарная накладная — документ, выдаваемый агентством по перевозке товаров под приемку товаров для целей перевозки товаров автомобильным транспортом в грузовом вагоне. Если транспортная накладная не выдана перевозчиком, поставщик услуг не входит в компетенцию агентства по перевозке грузов.

Если транспортная накладная не выдана перевозчиком, поставщик услуг не входит в компетенцию агентства по перевозке грузов.

Если выдана накладная, это означает, что залог на товар передан перевозчику.Теперь перевозчик несет ответственность за груз до момента его безопасной доставки грузополучателю.

Накладная имеет порядковый номер и содержит –

- Наименование грузоотправителя

- Наименование грузополучателя

- Регистрационный номер грузового вагона, в котором перевозится товар

- Сведения о грузе

- Место происхождения

- Место назначения.

- Лицо, обязанное уплачивать налог на товары и услуги – грузоотправитель, грузополучатель или налогоплательщик.

Какие услуги предоставляет GTA?

Услуга включает не только фактическую транспортировку товаров, но и другие промежуточные/вспомогательные услуги, такие как-

- Погрузка/разгрузка

- Упаковка/распаковка

- Перевалка

- Временное складирование и т.

д.

д.

Если эти услуги включены и не предоставляются как самостоятельная деятельность, то они также покрываются ООП.

Как обстояли дела с налогом на услуги?

RCM также применяется в соответствии с законодательством о налогах на услуги.Скидка составила 60% (40% облагается налогом) на перевозку бывших в употреблении бытовых товаров и 70% (30% облагается налогом) на перевозку обычных товаров.

Какова ставка GST на GTA?

| Услуги GTA | Ставка налога на товары и услуги | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Перевозка сельскохозяйственной продукциимолоко, соль и продовольственное зерно, включая муку, бобовые и рисорганические удобрения, газеты или журналы, зарегистрированные в Регистре или техногенные катастрофыоборонная или военная техника | 0% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Перевозка грузов, когда вознаграждение, взимаемое за перевозку грузов в партии, перевозимой в одном вагоне, составляет менее рупий. 1,500 1,500 | 0% | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Перевозка грузов, где вознаграждение, взимаемое за перевозку всех таких товаров для одного грузополучателя, не превышает рупий. 750 | 0% | 0% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Любой другой товар | 5% NO ITC или 12% с ITC | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| подержанные домохозяйственные товары для личного пользования | 0% ** | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| транспортировка товаров незарегистрированных лиц | Ранее освобождены, но позже стали облагаться налогом; в настоящее время, список еще не сообщен** | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Перевозка товаров незарегистрированных случайных налогоплательщиков | Ранее освобожденные, но позже облагаемые налогом; в настоящее время, список еще не опубликован** | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Перевозка товаров (GST оплачивается GTA)* | 5% Без ITC или 12% с ITC | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Перевозка товаров 7 указанных получателей* | если взимается GTA 12 %, GTA должен вносить налог, и можно воспользоваться ITC. В противном случае, если сборы GTA составляют 5%, применяется RCM, и получатель должен внести налог, а ITC не может быть использован. Налог (ставка) 22 августа 2017 г. В противном случае, если сборы GTA составляют 5%, применяется RCM, и получатель должен внести налог, а ITC не может быть использован. Налог (ставка) 22 августа 2017 г. ** 31 декабря 2018 г. Правительство отменило Уведомление № 32/2017 — Центральный налог (ставка) от 13 октября 2017 г., тем самым сделав покупки у незарегистрированных дилеров облагаемыми налогом. Однако список зарегистрированных лиц или транзакций пока не сообщается. Требуется ли регистрация GTA?Было много путаницы по поводу того, должна ли GTA регистрироваться по GST. Согласно Уведомлению № 5/2017-Центральная налоговая служба от 19.06.2017, лицо, занимающееся только поставками налогооблагаемых товаров/услуг, к которым применяется механизм обратного начисления (RCM), освобождается от регистрации по GST. Таким образом, GTA не должен регистрироваться в соответствии с GST, если он занимается исключительно перевозкой товаров, где общая сумма налога должна быть уплачена получателем на основе обратного начисления (даже если оборот превышает пороговый предел). Сценарии регистрации агентства грузовых перевозок** Порог для регистрации GST был увеличен до 40 лакхов рупий для поставки товаров. Кто платит налог на товары и услуги при найме GTA?Если GTA предоставляет услуги определенным предприятиям, получатель услуг обязан уплатить GST в обратном порядке. Какие предприятия обязаны платить налог на товары и услуги в порядке обратного начисления за GTA?Следующие предприятия (получатели услуг) обязаны платить налог на товары и услуги по обратному начислению: —

Кто будет платить по обратному начислению? Согласно уведомлению №13/2017- Центральная налоговая служба от 28. Платеж осуществляется отправителем Если поставщик товаров (грузоотправитель) платит GTA, то отправитель будет считаться получателем. Если он относится к вышеуказанной категории лиц, то он будет платить налог на товары и услуги на основе обратного начисления. Оплата получателем Если обязанность по уплате фрахта лежит на получателе (грузополучателе), то получатель товаров будет рассматриваться как получатель транспортных услуг.Если он принадлежит к какой-либо из вышеперечисленных категорий лиц, то он будет платить налог на товары и услуги на основе обратного начисления. Различные сценарии для определения того, кто обязан платить налог на товары и услуги в случае GTA

** GTA услуги незарегистрированному лицу освобождены в соответствии с Уведомлением №32/2017 — Центральный налог (ставка) от 13 октября 2017 года. Однако это уведомление отменяется с 31 декабря 2018 года, и, следовательно, налог должен быть уплачен в соответствии с RCM за незарегистрированные покупки в заявленном списке поставок. Однако список еще не оглашен. Возврат платежа, если GTA не зарегистрирована В соответствии с Уведомлением № 32/2017-Центральный налог (ставка) от 28 июня 2017 года поставки услуг внутри штата или и то, и другое, полученные зарегистрированным лицом от любого незарегистрированного поставщика, освобождались от налога на товары и услуги, если они не превышают рупий. Предварительный налоговый кредитЕсли GTA платит GST GTA имеет 2 варианта-

Тем не менее, GTA должен выбрать в начале финансового года. *Согласно Уведомлению № 20/2017-Центральная налоговая (ставка) от 22 августа 2017 г. Если Получатель услуг платит налог на товары и услуги в соответствии с RCMПолучатели услуг всегда могут воспользоваться ITC по GST, уплаченному в соответствии с RCM. Выставление счетов для GTAЛюбой счет-фактура GTA, соответствующий GST, должен содержать следующие данные:

GTA не может использовать ITC ни на одном из входов. Декларация, подаваемая GTAЕсли все услуги ГТА подпадают под действие РКМ, то регистрацию ГТА не требуется. Если GTA зарегистрируется, то она должна будет подавать стандартные 3 месячных декларации — GSTR-1 (продажи), GSTR-2 (покупки — нет ITC) и GSTR-3 (ежемесячная сводка и налоговые обязательства). Как определить место поставки для GTAМестом оказания услуг путем перевозки товаров, в том числе по почте или с курьером, – (а) зарегистрированному лицу является местонахождение такого лица (б) лицу, не являющемуся зарегистрированным лицом, является место, где такие товары сдаются для перевозки. Примеры определения места поставки Раджеш является зарегистрированным дилером в Бангалоре. Он нанимает GTA для доставки товаров в Мумбаи. Анита — незарегистрированный дилер в Гуджарате, который нанимает GTA для доставки товаров в Раджастхан. Викас зарегистрирован как в Мумбаи, так и в Бангалоре.Он нанимает перевозчика (базирующегося в Мумбаи) для доставки из Бангалора в Дели. Часто задаваемые вопросыАджай нанял GTA для перевозки своих товаров. Взимаемое вознаграждение составило рупий. 1200. Будет ли Аджай платить налог на товары и услуги? Ajay не будет платить налог на товары и услуги в соответствии с RCM, поскольку вознаграждение за перевозку товаров в партии, перевозимой в одном вагоне, составляет менее рупий.1500. Винод нанял GTA для перевозки грузов. ГТА попросили приехать через 2 дня, так как Винод будет получать товар партиями. Все рассмотрение составило рупий. 600. Будет ли Винод платить налог на товары и услуги? Все рассмотрение составило рупий. 600. Будет ли Винод платить налог на товары и услуги? Винод не будет платить налог на товары и услуги, поскольку стоимость перевозки всех таких товаров для одного грузополучателя не превышает рупий. 750. Мистер Аджай, работающий профессионал, переезжает и нанимает XYZ GTA для перевозки предметов домашнего обихода. XYZ требует от Аджая уплаты налога на товары и услуги в соответствии с RCM, поскольку стоимость переезда составляет рупий.6000. Аджай в замешательстве. Ajay не зарегистрирован, и если XYZ GTA также не зарегистрирован в соответствии с GST, то GST не применяется. Если XYZ зарегистрирована, то она будет платить налог на товары и услуги в размере 5%. RCM не будет применяться к Аджаю. Ананд, владелец магазина одежды в Калькутте, нанимает грузовик для доставки товаров от оптовика в его (Ананда) магазин. Оборот Ананда составляет менее 20 лакхов, и он не зарегистрирован по налогу на товары и услуги. GTA требует, чтобы Ананд заплатил налог в соответствии с RCM. Ананд утверждает, что, поскольку он не зарегистрирован, ему не нужно платить налог на товары и услуги. GTA требует, чтобы Ананд заплатил налог в соответствии с RCM. Ананд утверждает, что, поскольку он не зарегистрирован, ему не нужно платить налог на товары и услуги. Только лица, указанные выше (Уведомление № 13/2017 — Центральный налог (ставка) от 28 июня 2017 г.) обязаны платить налог на товары и услуги в соответствии с RCM. Незарегистрированные дилеры (Ананд), покупающие товары/услуги у незарегистрированной GTA, не должны платить налог на товары и услуги по механизму обратного начисления. Если URD нанимает из зарегистрированной GTA, то зарегистрированная GTA обязана платить налог на товары и услуги. Таким образом, Ананд не обязан платить налог на товары и услуги в соответствии с RCM. Теперь Ананд покупает одежду в Ассаме и платит за грузовик, который доставляет товары в его магазин в Калькутте.В GTA говорится, что Ананд должен зарегистрироваться для уплаты налога на товары и услуги, поскольку он совершает межгосударственную покупку, поскольку только зарегистрированные дилеры могут вести межгосударственную торговлю. Незарегистрированное лицо может совершать межгосударственные покупки. Для осуществления межгосударственных продаж он должен будет пройти обязательную регистрацию. Поскольку Ананд является незарегистрированным дилером, а ГТА также незарегистрирована, то понятие RCM не возникает. GTA зарегистрирована в Ассаме, и ее отделение собирает наличные в Калькутте от его имени.Получатель услуги Ананд находится в Калькутте. Если бы Ананд был зарегистрирован, взимал бы он IGST или SGST/CGST в соответствии с RCM? Если первоначальный перевозчик в Ассаме выставляет счет Ананду, то должен быть выставлен счет IGST. Если он выставит счет филиалу, то будет применяться SGST/CGST. Ананд получил разовый контракт на продажу одежды дилеру в Мумбаи. Ананд нанимает грузовик для отправки товара. Поскольку Ананд не зарегистрирован по налогу на товары и услуги, он не может осуществлять межгосударственные продажи.Чтобы совершить межгосударственную продажу, он должен зарегистрироваться в качестве случайного налогоплательщика. Ананду все это надоело, и он решает добровольно зарегистрироваться. Он снова нанимает грузовик, чтобы перевезти товары от оптовика в свой магазин. GTA просит его заплатить GST за RCM, поскольку он зарегистрирован. Но Ананд считает, что его оборот все еще ниже 20 лакхов. Порог оборота не имеет значения, если человек зарегистрирован добровольно.Все положения Закона о налоге на товары и услуги будут применяться к зарегистрированному лицу. Ананд обязан уплатить налог на товары и услуги в соответствии с RCM. Оборот Ананда увеличился до 45 лакхов. Он хочет перейти на композиционные схемы, так как продает в основном конечным потребителям. Но он обеспокоен, так как его GTA сообщила ему, что они не доставят его товар, если он будет зарегистрирован по схеме компоновки, поскольку GTA несет ответственность за GST. Это миф. Даже дилеры составов обязаны платить налог на товары и услуги в соответствии с RCM. Ананд будет платить GST на RCM, если он наймет GTA, независимо от того, зарегистрирован ли он как дилер составов или как обычный дилер. Концепция RCM на GTA тоже была там под налог на услуги. Услуги по перевозке товаров в чистом виде в основном предоставляются неорганизованным сектором, и поэтому они были специально исключены из налоговой базы. Что касается GTA, обязательство по уплате GST в большинстве случаев ложится на получателей по обратному начислению. Тем не менее, GTA может принять решение об оплате вперед. Однако вначале перевозчики были в замешательстве из-за того, что по закону «лица, которые обязаны платить налог по обратному начислению», должны быть зарегистрированы в обязательном порядке.Перевозчики отказывали незарегистрированным дилерам, опасаясь, что им придется регистрироваться. Правительство опубликовало дополнительные разъяснения и ответы на часто задаваемые вопросы, касающиеся GTA, чтобы уменьшить путаницу. Самое быстрое и самое передовое соответствие 2B в Индии Максимизируйте требования ITC, используйте интеллектуальные проверки для исправления ваших данных и полного сопоставления 2B менее чем за 1 минуту Часто задаваемые вопросы: Отпуск по авиационным акцизам в соответствии с Законом CARESОбщий Что такое отпуск по авиационным акцизам?Закон о помощи, помощи и экономической безопасности в связи с коронавирусом (Закон CARES), принятый 27 марта 2020 года, предусматривает налоговые каникулы, которые приостанавливают действие некоторых авиационных акцизных сборов.Акцизные каникулы начались 28 марта 2020 г. и продлятся до 31 декабря 2020 г. Во время акцизных каникул керосин, используемый в коммерческой авиации, не облагается налогом и обычно облагается налогом в соответствии с I.R.C. §§ 4041(c) или 4081. Закон CARES применяется только к керосину, используемому в коммерческой авиации во время налоговых каникул, а не к продаже или удалению керосина во время акцизных каникул. Освобождение от акцизного налога также распространяется на налоги, обычно взимаемые с сумм, уплачиваемых за перевозку людей и имущества воздушным транспортом в соответствии с I.Р.К. §§ 4261 и 4271. Налог на топливо На какие виды топлива распространяются акцизные каникулы?Отпуск по акцизному налогу распространяется на керосин, используемый в коммерческой авиации в период с 28 марта 2020 г. по 31 декабря 2020 г. Что такое «коммерческая авиация?»«Коммерческая авиация» — это, вообще говоря, любое использование воздушного судна для перевозки людей или имущества по воздуху за вознаграждение или по найму. Когда керосин используется в коммерческой авиации?Керосин считается использованным, когда такое топливо удаляется в топливный бак самолета. Распространяются ли налоговые каникулы на другие виды топлива, такие как авиационный бензин или керосин, используемые в некоммерческой авиации? Нет. №Акцизные каникулы не распространяются на налог на похоть. Когда я могу отказаться от керосина по налоговой ставке только LUST во время акцизных каникул? Если вы являетесь эксплуатантом воздушного судна (регистрантом Y), ставка налога только на LUST применяется, когда вы сливаете керосин непосредственно в топливный бак вашего самолета для использования в коммерческой авиации во время акцизных каникул. Кроме того, налоговая ставка только для LUST применяется, когда вы заправляете керосин в свой самолет во время акцизных налоговых каникул из квалифицированного заправщика, танкера или вагона-цистерны, которые загружаются в терминале, расположенном в охраняемой зоне аэропорта.Эксплуатант воздушного судна должен предоставить обладателю должности сертификат, аналогичный типовому сертификату K в публикации IRS 510. IRS ведет список терминалов. Охраняемые терминалы аэропорта указаны в этом списке. Можно ли удалить керосин с расходом только для LUST, отличным от описанного выше?№Закон CARES не изменяет налоговую ставку для керосина, который удаляется, кроме как описано выше. Вместо этого Закон CARES предусматривает механизм для получения разницы между керосином, который был удален по более высокой ставке, но используется в коммерческой авиации во время акцизных каникул. Как мне заявить о налогах, уплаченных за керосин, используемый в коммерческой авиации во время акцизных каникул? Вы можете подать заявление о возмещении налогов, уплаченных за керосин, который используется в коммерческой авиации во время акцизных каникул, если вы являетесь конечным покупателем керосина (как правило, эксплуатантом воздушного судна) или если вы являетесь зарегистрированным конечным продавцом керосина. Вы можете подать заявку на уплату этих налогов, заявив об использовании, не облагаемом налогом, в частности об использовании № 15 «В самолете или транспортном средстве, принадлежащем авиационному музею». Вы также должны приложить заявление к своей декларации, поясняющее, что претензия относится к льготе, предоставленной на период отпуска по акцизному налогу. Далее следуют конкретные инструкции для конечных покупателей и зарегистрированных конечных поставщиков. IRS намеревается обновить инструкции формы, чтобы отразить вышеуказанный процесс. Конечный покупатель: Конечный покупатель керосина имеет право предъявить претензию, если конечный покупатель подтвердит, что он не отказался от права предъявлять претензию. Конечный покупатель может подать заявление по форме 4136 «Зачет федерального налога, уплаченного за топливо», Приложению 1 (форма 8849) «Использование топлива, не облагаемого налогом», или Приложению C (форма 720) «Квартальная декларация по федеральным акцизам». Конечный поставщик: Зарегистрированный конечный поставщик керосина, используемого в коммерческой авиации (регистрант UA), может подать это требование, если конечный покупатель отказывается от своего права на оплату, предоставив зарегистрированному конечному поставщику отказ. Образец отказа включен в Типовой отказ L в Публикации IRS 510. Зарегистрированный конечный поставщик должен иметь отказ на момент требования платежа. Чтобы подать заявление по форме 4136, конечный поставщик может использовать строку 8(d) или 8(e), тип использования № 15, в зависимости от уплаченной налоговой ставки. Чтобы подать заявку по Приложению 2 (Форма 8849), конечный поставщик может использовать Строку 3(d) или 3(e), тип использования № 15, в зависимости от уплаченной налоговой ставки. Да.Закон CARES предусматривает освобождение от акцизного налога на керосин, который фактически используется в коммерческой авиации с 28 марта 2020 г. по 31 декабря 2020 г. Таким образом, претензии не могут быть предъявлены в отношении керосина, приобретенного во время акцизного отпуска, который не залить в топливный бак самолета во время акцизных каникул. Кроме того, претензии не могут быть предъявлены в отношении керосина, используемого в некоммерческой авиации. Должен ли я продолжать вносить полумесячные налоговые отчисления на 2020 год? Да.К налогам, на которые распространяются налоговые каникулы, применяются обычные правила депозита. Депозиты за полумесячный период обычно должны составлять не менее 95% чистых налоговых обязательств за этот период, если не применяется правило безопасной гавани. Полумесячный период — первые 15 дней календарного месяца (первое полумесячное время) или 16 числа по последнее число месяца (второе полумесячное время). Что произойдет, если я пропущу полумесячный депозит?И.Р.К. § 6656 налагает штраф за отказ от внесения депозита. Штраф не применяется, если нарушение произошло по уважительной причине, а не из-за умышленного пренебрежения. Акцизный налог на воздушный транспорт На какие акцизы на авиаперевозки распространяются акцизные каникулы? Освобождение от акцизного налога применяется к налогам, обычно взимаемым с сумм, уплачиваемых за перевозку людей и имущества воздушным транспортом в соответствии с I.

Таким образом, перечисленные выше налоги не будут взиматься с сумм, уплаченных за воздушную перевозку людей или имущества в период с 28 марта 2020 г. по 31 декабря 2020 г. Если я купил авиабилет до освобождения от акцизного налога для путешествия во время или после освобождения от акцизного налога, могу ли я получить возмещение налогов, взимаемых с билета?Нет. Акцизные каникулы распространяются только на билеты, приобретенные в период с 28 марта 2020 г. по 31 декабря 2020 г. Если я покупаю авиабилет во время акцизных каникул для поездки после акцизных каникул, облагается ли покупка налогом? №При покупке билета налог не взимается, поскольку покупка произошла во время акцизных каникул. Операционная выручка и финансирование | Региональное транспортное управлениеДоходы, генерируемые системой Совета по обслуживанию, и государственное финансирование поддерживают работу регионального общественного транспорта. Доходы Совета по обслуживанию и налог с продаж RTA составляют примерно по 40% от общей суммы, в то время как источники государственного финансирования обеспечивают примерно 20%, подавляющее большинство которых состоит из 30% доли штата в сборах налога с продаж RTA. Плата за проезд и прочая операционная выручка Около 85% дохода, получаемого системой Service Board, поступает от оплаты пассажирских билетов, а также значительные суммы поступают от рекламы и концессий Service Board. Налог с продаж Закон штата Иллинойс уполномочивает RTA вводить налог с продаж на территории шести округов Северо-восточного штата Иллинойс. Налог с продаж RTA собирается Департаментом доходов штата Иллинойс и уплачивается казначею штата Иллинойс, который передается в доверительное управление для RTA вне казначейства штата. Ставки налога с продаж, установленные RTA, различаются для учета различных уровней транзитных услуг, предоставляемых в регионе с шестью округами. В округе Кук RTA взимает налог с продаж в размере 1,25%, тогда как в округах Дюпейдж, Кейн, Лейк, МакГенри и Уилл ставка составляет 0,50%. Ожидается, что в 2020 году налог с продаж RTA принесет около 1,3 миллиарда долларов США. В государственном бюджете на 2020 финансовый год сохранен постоянный 1.Надбавка в размере 5%, которая будет удержана штатом до того, как налог с продаж RTA будет выплачен RTA. Эта надбавка сократит налоговые поступления от RTA примерно на 20 миллионов долларов в год. Фонд общественного транспорта Закон штата Иллинойс предусматривает, что казначей штата уполномочен и обязан переводить из Фонда общих доходов штата Иллинойс в Фонд общественного транспорта сумму, равную 30% дохода, полученного от налога с продаж RTA, и 30% полученного дохода. Государственный бюджет на 2020 финансовый год также продолжил сокращение на 5% платежей PTF в пользу RTA. Ожидается, что это временное сокращение снизит поступления RTA PTF примерно на 10 миллионов долларов США в бюджете RTA на 2020 год. Дополнительная государственная помощь/дополнительная финансовая помощь Закон штата Иллинойс требует, чтобы штат Иллинойс возместил RTA стоимость платежей RTA по обслуживанию долга по облигациям RTA в рамках Стратегической программы улучшения капитала (SCIP).В 2020 году RTA рассчитывает получить от штата 130 миллионов долларов из этой суммы. Налог на передачу недвижимости В 2008 году Генеральная ассамблея предоставила городу Чикаго право взимать дополнительный налог на передачу недвижимости (RETT) в случае привилегии передачи права собственности или бенефициарного интереса в отношении недвижимого имущества, расположенного в городе. Дополнительная налоговая ставка в размере 1,50 доллара США за каждые 500 долларов трансфертной цены взимается со всех продаж в пределах города с целью оказания финансовой помощи CTA.Эта дополнительная налоговая ставка является дополнением к налоговой ставке в размере 3,75 доллара США за каждые 500 долларов США трансфертной цены, которую городские власти уже ввели до 2008 года. Дополнительный налог называется «частью CTA» RETT, а налог в размере 3,75 доллара США в качестве «городской части». Прогнозируется, что доля CTA в RETT в 2020 году составит около 69 миллионов долларов. Государственное финансирование ADA Paratransit Первоначально учрежденная Меморандумом о взаимопонимании в ноябре 2009 года, финансирование ADA Paratransit было предоставлено штатом Иллинойс в размере 8 долларов США.

Перевозка в аренду (Рег. 475.1)*Эта информация предназначена только для целей Налогового кодекса Типового города

См. также Постановление 475.1 Налоговая ставка составляет _______ процентов (___%) валового дохода от предпринимательской деятельности для каждого лица, занимающегося или продолжающего заниматься предпринимательской деятельностью по предоставлению следующих видов транспорта по найму из этого города в другой пункт в пределах Штат: (а) перевозка людей или имущества по железной дороге; при условии, однако, что налог, взимаемый настоящим подразделом, не применяется к перевозке грузов или имущества по найму железной дорогой, работающей исключительно в этом штате, если перевозка включает часть одной партии груза или имущества с участием более чем одной железной дороги, либо из точки в этом штате в точку за пределами этого штата, либо из точки за пределами этого штата в точку в этом штате. (b) транспортировка нефти или природного или искусственного газа по трубе или трубопроводу. (с) перевозка имущества воздушным транспортом. (d) перевозка людей или имущества автотранспортным средством, включая буксировку и эксплуатацию частных автомобилей КОМПАНИИ, как таковые определены в статье VII, глава 14, раздел 42, Пересмотренный Устав штата Аризона; при условии, однако, что налог, установленный настоящим подразделом, не распространяется на: (1) валовой доход, подлежащий налогообложению в соответствии со статьей IV, глава 16, раздел 28, пересмотренных статутов штата Аризона. (2) валовой доход, полученный от реализации принятой и контролируемой правительством программы обеспечения городского общественного транспорта. (3) (ЗАРЕЗЕРВИРОВАНО) ++ (локальная опция #EE: (3) валовой доход, полученный от перевозки людей или имущества автотранспортным средством за пределы города.)++ (4) (ЗАРЕЗЕРВИРОВАНО) ++(локальная опция #FF: (4) валовой доход, полученный от буксировки автомобилей, грузовиков и других транспортных средств или оборудования агентствами по аренде, гаражами, станциями технического обслуживания, автостоянками или другими подобными лицами.)++ ** (вариант модели № 12: (г) (зарезервировано) (1) (Зарезервировано) (2) (Зарезервировано) (3) (Зарезервировано) (4) (Зарезервировано))** (е) (зарезервировано) (f) Вычеты или освобождения. Валовая выручка от продаж или валовой доход, полученный из следующих источников, освобождается от налога, установленного настоящей статьей: (1) доход, специально включенный в валовой доход от коммерческой деятельности, в отношении которой другой раздел статьи IV облагает налогом, который отдельно указывается для клиента и подлежит налогообложению для лица, занятого в этой классификации, не более чем уплаченное возмещение лицу, осуществляющему деятельность. (2) доход от организации развлечений или транспорта, когда развлечение или транспорт осуществляется другим лицом, не превышающий вознаграждения, уплаченного бизнесу развлечений или транспорта. (3) любая сумма, относящаяся к сборам, взимаемым транспортными сетевыми компаниями, выдавшими разрешение в соответствии с A.R.S. Раздел 28-9552. (4) перевозка лиц по найму водителями транспортной сетевой компании по операциям, связанным с услугами транспортной сети, как определено в А.Р.С. Раздел 28-9551. (5) перевозка лиц по найму транспортным средством для компаний по найму, выдавших разрешение в соответствии с A.R.S. Раздел 28-9503. (6) перевозка лиц по найму водителем транспортного средства по сделкам, связанным с услугами по аренде транспортных средств, как определено в A.R.S. Раздел 28-9501. (g) Налог, взимаемый настоящим разделом, не включает организацию перевозки для удобства клиентов лица, если это лицо не занимается иным образом перевозкой людей, грузов или имущества по найму. 26 Кодекс США § 887 — Взимание налога на валовой транспортный доход иностранцев-нерезидентов и иностранных корпораций | У.С. код | Закон СШАРедакционные примечания Поправки1989 г. — подразд. (б)(1). Паб. Законодательство L. 101–239, §7811(i)(8)(B), вместо «пункта (2)» были заменены «пункты (2) и (3)». Подразд. (б)(3). Паб. L. 101–239, §7811(i)(8)(A), добавлен пар. (3). Бывший пар. (3) переназначен (4). Подразд. (б)(4). Паб. L. 101–239, §7811(i)(8)(A), (9), переименованный в прежний пар. 1988 г. — Подразд. (б)(1). Паб. L. 100–647 заменил «согласно разделу 863(c)(2)» на «согласно разделу 863(c)» и вставил в конце: исключение в соответствии с пунктом (1) или (2) раздела 883(а) не применяется». Уставные примечания и родственные дочерние компании Дата вступления в силу Поправки 1989 г.Поправка, внесенная публикацией. L. 101–239 вступает в силу, если не предусмотрено иное, как если бы оно было включено в положение Закона о технических и прочих доходах от 1988 г., Pub.L. 100–647, к которому относится такая поправка, см. раздел 7817 Pub. L. 101–239, изложенное в виде примечания к разделу 1 настоящего заголовка. Дата вступления в силу Поправки 1988 г. Поправка, внесенная публикацией. L. 100–647 вступает в силу, если не предусмотрено иное, как если бы оно было включено в положение Закона о налоговой реформе 1986 г. Раздел, применимый к налоговым годам, начинающимся после декабря31, 1986, см. раздел 1212(f) Pub. L. 99–514, указанная в качестве даты вступления в силу 1986 г. Поправки к разделу 863 настоящего раздела. Применимость некоторых поправок Pub. L. 99–514 в отношении договорных обязательств Соединенных Штатов За неприменение поправки к разделу 1212(b)(1) Pub. L. 99–514 (вводящий в действие этот раздел) в той мере, в какой применение такой поправки противоречило бы любому договорному обязательству Соединенных Штатов, действовавшему 22 октября 1986 г., с условием, что для таких целей любая поправка к заголовку I Pub .L. 100–647 следует рассматривать так, как если бы он был включен в положение Pub. L. 99–514, к которому относится такая поправка, см. раздел 1012(aa)(3), (4) Pub. L. 100–647, изложенное в виде примечания к разделу 861 настоящего раздела. Налогообложение автотранспортных средств, связанное с выбросами CO2

В отчете «Возможности дифференциации налогов на транспортные средства на основе CO 2 » обсуждается теория использования такой дифференциации налогов на транспортные средства как в целом, так и в контексте экономического кризиса. Когда экономика находится в равновесии, теоретические принципы предполагают ограниченную роль такой дифференциации. В отчете «Стимулы для CO 2 Сокращение выбросов в текущих налогах на транспортные средства» описывается использование связанной с CO 2 налоговой дифференциации налогов на транспортные средства по состоянию на 1 января 2009 года. В большинстве случаев стимулы, предоставляемые для ограничения выбросов CO 2 от автотранспортных средств, очень высоки по сравнению со стимулами по сокращению выбросов, предоставляемыми другим секторам экономики.В расчете на тонну CO 2 , выбрасываемого в атмосферу в течение срока службы транспортного средства, налоги на транспортные средства с высоким уровнем выбросов могут достигать нескольких сотен евро. Здесь следует помнить, что каждая тонна CO 2 наносит одинаковый вред окружающей среде, независимо от того, сколько выбрасывает автомобиль на километр пробега. Подробнее

Где облагаться налогом?Существует четыре типа операций: В зависимости от характера операции применяются разные правила определения места налогообложения. Поставка товаровМесто налогообложения определяется местом поставки товаров. Это зависит не только от характера поставляемых товаров, но и от того, как осуществляется поставка. Поставка товаров облагается налогом по месту:

Приобретение товаров внутри СообществаМесто налогообложения определяется местом, где осуществляется приобретение товаров внутри Сообщества (т. е. государство-член, в котором товары окончательно находятся после транспортировки из другого государства-члена). Товары, приобретенные налогооблагаемым лицом, выступающим в качестве такового (предприятие в своей коммерческой деятельности), или необлагаемым налогом юридическим лицом (например, органом государственной власти), облагаются НДС.По соображениям упрощения товары, приобретенные налогооблагаемым лицом, охваченным схемой МСП или схемой фиксированной ставки для фермеров, или не облагаемым налогом юридическим лицом, не облагаются НДС, если ежегодные приобретения ниже порога годового оборота, установленного их государством-членом. (минимум 10 000 евро), хотя по-прежнему можно выбрать налогообложение. Приобретение товаров облагается налогом в государстве-члене , присвоившем номер плательщика НДС (государство-член идентификации) , под которым осуществляется приобретение.Если товары транспортируются в другое государство-член (государство-член прибытия), налог должен быть уплачен там. За этим последует корректировка НДС, уплаченного в государстве-члене регистрации. Ниже приведены примеры двух ситуаций:

Предоставление услуг1 января 2010 г. были введены правила , чтобы гарантировать, что НДС на услуги будет лучше начисляться в страну потребления [см. Директиву 2008/8/EC, принятую Советом министров ЕС и пресс-релиз IP/08/208]. Для обеспечения более единообразного применения некоторые аспекты этих правил были уточнены посредством имплементационных мер , которые применялись непосредственно с 1 июля 2011 г. (см. Имплементационный регламент № 282/2011, принятый Советом, и пресс-релиз Совета на стр. Место налогообложения определяется по месту оказания услуг . Это зависит не только от характера услуги, предоставляемой , но также и от статуса клиента , получающего услугу. Необходимо проводить различие между налогообязанным лицом, действующим как таковое (предприятие, действующее в рамках своей коммерческой деятельности), и не облагаемым налогом лицом (частное лицо, являющееся конечным потребителем). Понятие налогооблагаемого лица охватывает любого, кто самостоятельно осуществляет экономическую деятельность, даже если это лицо не идентифицировано для целей НДС, но также включает необлагаемое налогом юридическое лицо, идентифицированное для целей НДС [статья 43 Директивы по НДС ]. Только после того, как станет известен точный характер услуги и статус клиента, можно будет правильно определить место, где предоставляются услуги. Предоставление услуг между предприятиями (услуги B2B) в принципе облагается налогом по месту учреждения клиента , в то время как услуги, оказываемые частным лицам (услуги B2C), облагаются налогом по месту учреждения поставщика .

Однако для того, чтобы гарантировать, что поступления НДС начисляются государству-члену потребления, было введено несколько исключений : сделка, в которой участвует посредник, подлежит налогообложению [статья 46 Директивы по НДС]

Для предотвращения двойного налогообложения, неналогообложения или искажения конкуренции государства-члены могут принять решение о смещении места предоставления услуг, находящихся внутри или за пределами ЕС, на свою территорию или за ее пределы, когда в соответствии с эффективное использование и пользование услугой это отличается от места поставки, как это определено общими правилами, от аренды транспортных средств или определенных услуг B2C покупателю за пределами ЕС [статья 59a Директивы по НДС]

Каждое государство-член несет ответственность за выполнение правила эффективного использования. Использование правила должно быть проверено соответствующим государством-членом. Будут введены некоторые дополнительные исключения или будут внесены изменения в существующие исключения:

Ввоз товаровКогда товары ввозятся из стран, не входящих в ЕС или с территорий, не входящих в ЕС, место ввоза определяется тем, где товары находятся в пункте ввоза в ЕС.

|

с. (свыше 147,1 кВт)

с. (свыше 147,1 кВт) с. (свыше 36,77 кВт)

с. (свыше 36,77 кВт) Федерального закона от 29.09.2019 N 325-ФЗ)

Федерального закона от 29.09.2019 N 325-ФЗ)

,

,

Исчисление сумм авансовых

платежей производится по истечении каждого отчетного периода в размере одной

четвертой произведения соответствующей налоговой базы и налоговой ставки. Сумма налога,

подлежащая уплате в бюджет по итогам налогового периода, определяется как

разница между исчисленной суммой налога и суммами авансовых платежей по

налогу

Исчисление сумм авансовых

платежей производится по истечении каждого отчетного периода в размере одной

четвертой произведения соответствующей налоговой базы и налоговой ставки. Сумма налога,

подлежащая уплате в бюджет по итогам налогового периода, определяется как

разница между исчисленной суммой налога и суммами авансовых платежей по

налогу

д.

д.

06.2017 лицо, которое платит или обязано платить фрахт за перевозку товаров автомобильным транспортом в грузовом вагоне, расположенном на налогооблагаемой территории, считается получателем услуги.

06.2017 лицо, которое платит или обязано платить фрахт за перевозку товаров автомобильным транспортом в грузовом вагоне, расположенном на налогооблагаемой территории, считается получателем услуги.  (Зарегистрировано или нет в рамках GST)

(Зарегистрировано или нет в рамках GST) 5000 в день. Однако правительство отменило уведомление, и, следовательно, RCM применяет незарегистрированные закупки только для определенного списка поставок, который еще не был уведомлен.

5000 в день. Однако правительство отменило уведомление, и, следовательно, RCM применяет незарегистрированные закупки только для определенного списка поставок, который еще не был уведомлен. Таким образом, уплата налога будет производиться только наличными в обычных режимах карты/интернет-банкинга/наличными (только для налогов до 10 000 рупий).