ТОП 20 транспортно-логистических в России

11 января 2022 года Main Transport (ранее Main Mine) опубликовал ежегодный рейтинг ТОП 20 транспортно-логистических компаний России на основе открытых данных.

Оглавление

- Рейтинг ТОП 20

- Рейтинг по популярности бренда

- Рейтинг по по числу филиалов

- Рейтинг грузоперевозчиков с широкой географией

- Рейтинг по стоимости доставки

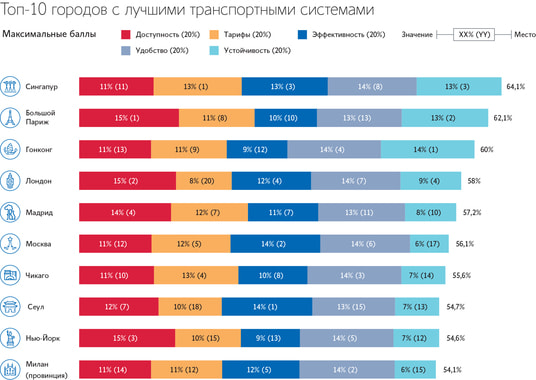

- Видео «ТОП 10 транспортных компаний в мире»

Рейтинг ТОП 20

В результате места компаний расположились следующим образом:

- Деловые Линии

- СДЭК

- DHL

- DPD

- ПЭК

- Boxberry

- Trasko

- ASG

- ITECO

- КИТ

- DB Schenker

- Байкал Сервис

- ЖелДорЭкспедиция

- ВЛ Лоджистик

- Dentro

- GLT

- ДА-ТРАНС

- АТА

- Энергия

- Militzer & Munch

Полный рейтинг доступен по ссылке https://maintransport. ru/transportnye-kompanii/2021

ru/transportnye-kompanii/2021

Важно

ТОП 20 остался неизменным – как и в 2020 году, его занимают Деловые Линии и СДЭК.

Среди позиций других участников наблюдаются значительные изменения, поскольку в 2021 году для ранжирования были добавлены новые факторы, такие как стоимость собственных средств, число филиалов, долгосрочная динамика изменения прибыли, выручки, стоимости. Также были выделены ТОП20 компаний по отдельным показателям.

Рейтинг по популярности бренда

Таблица достаточно наглядно демонстрирует данный рейтинг.

По популярности бренда с большим отрывом лидирует транспортно-логистическая компания СДЭК, на втором месте компания Деловые Линии, на третьем ПЭК. В целом список ТОП10 не изменился по сравнению с 2020 годом.

Рейтинг по по числу филиалов

По числу филиалов лидирует DPD, далее идут СДЭК и Boxberry.

Остается только поздравить транспортно-логистические компании, сумевшие в такое нелегкое время сохранить сеть филиалов, что говорит о грамотно организованном менеджменте, хотя общаа успешность фирмы и успешность филиалов — процессы взаимосвязанные.

Рейтинг грузоперевозчиков с широкой географией

Отдельно из основного рейтинга был выделен ТОП10 сборных грузоперевозчиков с широкой географией:

- Деловые Линии

- DPD

- ПЭК

- КИТ

- Байкал Сервис

- ЖелДорЭкспедиция

- Энергия

- Возовоз

- ГлавДоставка

- ЖелдорАльянс

Рейтинг по стоимости доставки

Рейтинг по стоимости доставки сборных грузов в 2021 году выглядит следующим образом:

- ГлавДоставка (на данный момент присоединилась к ПЭК EasyWay)

- Возовоз

- КИТ (GTD)

- Энергия

- Деловые Линии

- ЖелДорЭкспедиция, Байкал Сервис, СДЭК

С полным исследованием цен на перевозку можно ознакомиться по ссылке https://maintransport.ru/pro/economical

ТОП 10 транспортных компаний в мире

Рейтинг: 8

Всего оценок: 2 Комментариев: 1 Просмотров: 7725

Автор статьи: Кирилл Макаров / Дата публикации: 18-01-2022 / Обновлено: 18-01-2022

Поиск запроса «ТОП 20 транспортно-логистических компаний» по информационным материалам и форуму

В России создали рейтинг надежных перевозчиков

В России создали рейтинг надежных перевозчиков, сообщили в пресс-службе системы «Платон», данные из которой, кстати, и стали основой для составления рейтинга. Первые пять компаний из него уже награждены. В дальнейшем что-то подобное хотят создать и для экспедиторов и перевозчиков специальных грузов.

Первые пять компаний из него уже награждены. В дальнейшем что-то подобное хотят создать и для экспедиторов и перевозчиков специальных грузов.

Как следует из сообщения на сайте системы «Платон», «рейтинг был создан в целях поощрения законопослушных российских грузоперевозчиков, заинтересованных в развитии логистической отрасли и формировании равной конкурентной среды». Его инициатором стал Национальный союз экспертов в сфере транспорта и логистики (СЭЛ) при поддержке Министерства транспорта РФ.

В рамках прошедшей на этой неделе выставки TransRussia-2022 уже были награждены первые пять компаний из рейтинга. Это — X5 Transport (логистическая компания в составе X5 Group), автотранспортное предприятие розничной сети «Магнит», ГК «Деловые Линии», «Дентро» и ПЭК.

Основой для составления рейтинга «Надежный перевозчик России» стали данные системы «Платон». Так, для вхождения в рейтинг компания должна отвечать сразу нескольким критериям: годичный пробег каждого ее грузовика должен превышать 1 тыс. км, сама компания должна быть зарегистрирована в системе «Платон» дольше 5 лет, а весь ее автопарк должен либо быть полностью оборудованным бортовыми устройствами, либо регулярно пользоваться маршрутными картами.

км, сама компания должна быть зарегистрирована в системе «Платон» дольше 5 лет, а весь ее автопарк должен либо быть полностью оборудованным бортовыми устройствами, либо регулярно пользоваться маршрутными картами.

В дальнейшем критерии для включения в рейтинг планируют увеличивать, причем не только за счет данных системы «Платон». Рейтинг будет составляться на ежегодной основе. Кроме того, подобный опыт хотят распространить также на экспедиторские компании и перевозчиков специальных грузов.

«Система «Платон» за шесть лет своего существования повысила прозрачность рынка. По сути, это единственный источник юридически значимых данных об автомобильных грузоперевозках в стране. Именно поэтому для создания рейтинга используется информация этой системы», — подчеркнула исполнительный директор СЭЛ Ольга Федоткина.

«Саморегулирование отрасли — очень эффективный инструмент, позволяющий принимать именно те решения, которые могут оказать действительную помощь участникам рынка. Мы получили очень большой отклик от участников отрасли, поэтому в следующем году планируем расширить критерии рейтинга, чтобы в него могли войти больше игроков рынка. Это будут не только перевозчики, но и экспедиторские компании, перевозчики специализированных грузов», — добавила она.

Мы получили очень большой отклик от участников отрасли, поэтому в следующем году планируем расширить критерии рейтинга, чтобы в него могли войти больше игроков рынка. Это будут не только перевозчики, но и экспедиторские компании, перевозчики специализированных грузов», — добавила она.

«Мы считаем, что добросовестным перевозчикам необходимы равные конкурентные условия, и поэтому надеемся, что звание «Надежный перевозчик России» станет своеобразным знаком качества для участников рынка, подтверждением того, что с данной компанией можно иметь дело», — прокомментировал, в свою очередь, создание рейтинга генеральный директор компании «РТ-Инвест Транспортные Системы», являющейся оператором «Платона», Антон Замков.

Напомним: в 2020-м году в Министерстве транспорта РФ говорили о планах создать рейтинг коммерческих автомобильных перевозчиков. Правда, как тогда сообщалось, его основой должны были стать данные о техническом состоянии транспортных средств и «цифровой профиль» водителя, свидетельствующий о его профессионализме, законопослушности и т. п.

п.

Для ведения рейтинга в министерстве не исключали даже вероятность проведения специальных очных проверок.

Транспортные лизинговые компании в Азиатско-Тихоокеанском регионе с рейтингомвыдержат конфликт между Россией и Украиной в связи с обострением российско-украинского конфликта. Это связано с тем, что большинство из них имеют минимальное прямое воздействие на пораженный участок. Поскольку большинство из них также диверсифицированы по всему миру, мы считаем, что они могут перенаправить свои активы в другие регионы. Воздействие второго порядка от эскалации может повлиять на некоторых игроков больше, чем на других.

Мы полагаем, что рейтингуемые компании, которые больше всего пострадают, — это чистые арендодатели самолетов, BOC Aviation Ltd. и CDB Aviation Lease Finance Designated Activity Co. Это связано с тем, что арендованные самолеты в России, скорее всего, попадут под юрисдикцию арендодателей в Ирландии, на которые распространяются санкции, введенные Европейской комиссией.

BOC Aviation имеет 18 самолетов, что составляет 4,5% ее собственного парка, и один управляемый самолет, размещенный в международных и внутренних российских авиакомпаниях. ЦКБ Авиа имеет 15 самолетов, что составляет почти 6% ее парка, размещенного в шести российских авиакомпаниях. Количество затронутых самолетов для обеих компаний более управляемо, чем для некоторых глобальных аналогов. Однако оба лизингодателя столкнутся с логистической проблемой расторжения контрактов с российскими авиакомпаниями и конфискацией самолетов. Это связано с усилением ограничений воздушного пространства и перспективой возмездия со стороны России. Трудности означают, что пострадавшие самолеты могут столкнуться с более низким коэффициентом использования флота. Кроме того, если на рынок вернется большое количество самолетов от мировых лизингодателей, мы ожидаем дальнейшего снижения арендных ставок.

Мы также считаем, что санкции могут нарушить международные платежные переводы через систему SWIFT, что затруднит оплату счетов российских авиакомпаний. К счастью, большинство российских авиакомпаний своевременно выплачивают лизинговые платежи. Таким образом, любое обесценение дебиторской задолженности арендодателей в результате конфликта, по нашему мнению, должно быть ограничено.

В целом, мы ожидаем, что BOC Aviation и CDB Aviation выдержат перспективу падения доходов от лизинга из-за их влияния на российские авиакомпании. По нашим оценкам, у обоих арендодателей по-прежнему будут адекватные рейтинговые буферы, если они столкнутся со снижением доходов от аренды на 5-6% в 2022 году9.0003

Avation PLC не связана с российскими авиакомпаниями и не должна быть непосредственно затронута конфликтом, в отличие от большинства компаний-аналогов. Между тем, ограничения воздушного пространства будут означать, что авиакомпании, которые раньше летали над российским воздушным пространством, будут вынуждены выбирать альтернативные маршруты, что приведет к увеличению эксплуатационных расходов из-за большего расхода топлива. Это происходит в то время, когда цены на авиационное топливо стремительно растут, а отрасль переживает хрупкий период восстановления после пандемии. Это может еще больше подорвать операционный денежный поток и прибыль авиакомпаний, а также их способность погасить отсроченную арендную плату.

Это происходит в то время, когда цены на авиационное топливо стремительно растут, а отрасль переживает хрупкий период восстановления после пандемии. Это может еще больше подорвать операционный денежный поток и прибыль авиакомпаний, а также их способность погасить отсроченную арендную плату.

Мы оцениваем прямое воздействие на компании по аренде контейнеров и поддонов, IBC Capital Ltd. и Brambles Ltd. как минимальное. Это связано с тем, что на клиентов из России и Украины приходится менее 1% их выручки. IBC также прекратила поставки новых контейнеров и поддонов в этот регион и может развернуть свои активы в других регионах Европы, Ближнего Востока и Африки.

Сбои в цепочке поставок и инфляционное давление, усугубляемые конфликтом, могут, однако, иметь более существенное влияние на деятельность обеих компаний. Мы ожидаем, что высокие транспортные расходы, нехватка контейнеров и поддонов, а также растущие затраты на вводимые ресурсы будут продолжать сказываться на рентабельности и долговой нагрузке обеих компаний.

Кроме того, нестабильная среда может усложнить и затянуть рефинансирование предстоящих погашений, поскольку рыночные условия остаются неопределенными, особенно для эмитентов с высокой доходностью. IBC имеет срок погашения своего первого срочного кредита и возобновляемой кредитной линии в 2023 году. Трудности с их рефинансированием могут повлиять на ликвидность компании, поскольку кредиты составляют более 80% ее долга.

История немного более позитивна для судоходных компаний, MISC Bhd. и Wan Hai Lines Ltd. Обе компании не связаны с Россией или Украиной, но могут заработать более высокие танкерные и фрахтовые ставки, вызванные перебоями в поставках, вызванными эскалацией конфликта.

Мы ожидаем, что дополнительные санкции могут привести к запрету на экспорт некоторых видов российской нефти. Это может спровоцировать борьбу трейдеров за поиск альтернативных поставщиков, тем самым увеличив импорт дальнемагистральных грузов и поддержав спрос на перевозки танкерами.

Компания Wan Hai Lines, специализирующаяся на контейнерных перевозках, может рассчитывать на дальнейшее повышение фрахтовых ставок, если война приведет к перегруженности портов и задержкам грузопотока. В условиях пандемии EBITDA компании удвоилась в 2020 году и более чем в четыре раза за первые девять месяцев 2021 года, поскольку фрахтовые ставки выросли до рекордно высокого уровня из-за нехватки контейнеров и неустанного потребительского спроса. Предполагая, что фрахтовые ставки увеличатся на 10-15% в 2022 г., по нашим оценкам, EBITDA Wan Hai может увеличиться еще на 5-10%.

| Рейтинг арендодателей транспорта APAC | ||||||

|---|---|---|---|---|---|---|

| Рейтинг объектов | Кредитный рейтинг эмитента | Тип лизинга | ||||

| ПЛК Авиация | CCC/Разработка | Самолет | ||||

BOC Aviation Ltd. | A-/Стабильный | Самолет | ||||

| CDB Aviation Lease Finance DAC | А/Стабильный | Самолет | ||||

| Брамблс ООО | BBB+/Стабильный | Поддон | ||||

| ООО «ИБС Капитал» | B-/Стабильный | Контейнер | ||||

| MISC Bhd. | BBB+/Стабильный | Нефтяные и газовые танкеры, морские | ||||

| Ван Хай Лайнс Лтд. | BB+/Стабильный | Контейнерные перевозки | ||||

| Источник: S&P Global Ratings | .||||||

S&P Global Ratings признает высокую степень неопределенности в отношении масштабов, исхода и последствий военного конфликта между Россией и Украиной. Независимо от продолжительности боевых действий санкции и связанные с ними политические риски, вероятно, сохранятся в течение некоторого времени. Потенциальные последствия могут включать смещение товарных рынков, особенно нефти и газа, сбои в цепочках поставок, инфляционное давление, более слабый рост и волатильность рынка капитала. По мере развития ситуации мы будем соответствующим образом обновлять наши предположения и оценки. Смотрите наши макроэкономические и кредитные новости здесь: Российско-Украинские макроэкономические, рыночные и кредитные риски. Обратите внимание, что сроки публикации рейтинговых решений по европейским эмитентам зависят от европейских нормативных требований.

По мере развития ситуации мы будем соответствующим образом обновлять наши предположения и оценки. Смотрите наши макроэкономические и кредитные новости здесь: Российско-Украинские макроэкономические, рыночные и кредитные риски. Обратите внимание, что сроки публикации рейтинговых решений по европейским эмитентам зависят от европейских нормативных требований.

Этот отчет не является рейтинговым действием.

S&P Global Ratings, входящая в состав S&P Global Inc. (NYSE: SPGI), является ведущим в мире поставщиком независимых исследований кредитных рисков. Мы публикуем более миллиона кредитных рейтингов долговых обязательств, выпущенных суверенными, муниципальными, корпоративными и финансовыми организациями. Имея более 1400 кредитных аналитиков в 26 странах и более чем 150-летний опыт оценки кредитных рисков, мы предлагаем уникальное сочетание глобального охвата и местного понимания. Наши исследования и мнения об относительном кредитном риске предоставляют участникам рынка информацию, которая помогает поддерживать рост прозрачных ликвидных рынков долговых обязательств во всем мире.

Никакой контент (включая рейтинги, кредитный анализ и данные, оценки, модели, программное обеспечение или другое приложение или его результаты) или любая его часть (Контент) не может быть изменена, реконструирована, воспроизведена или распространена в любой форме любыми средствами или храниться в базе данных или поисковой системе без предварительного письменного разрешения Standard & Poor’s Financial Services LLC или ее аффилированных лиц (совместно именуемых S&P). Контент не должен использоваться в каких-либо незаконных или несанкционированных целях. S&P и любые сторонние поставщики, а также их директора, должностные лица, акционеры, сотрудники или агенты (в совокупности Стороны S&P) не гарантируют точность, полноту, своевременность или доступность Контента. Стороны S&P не несут ответственности за какие-либо ошибки или упущения (по халатности или по иным причинам), независимо от причины, за результаты, полученные в результате использования Контента, а также за безопасность или обслуживание любых данных, введенных пользователем. Контент предоставляется на условиях «как есть». СТОРОНЫ S&P ОТКАЗЫВАЮТСЯ ОТ ЛЮБЫХ ЯВНЫХ ИЛИ ПОДРАЗУМЕВАЕМЫХ ГАРАНТИЙ, ВКЛЮЧАЯ, НО НЕ ОГРАНИЧИВАЯСЯ, ЛЮБЫЕ ГАРАНТИИ КОММЕРЧЕСКОЙ ПРИГОДНОСТИ ИЛИ ПРИГОДНОСТИ ДЛЯ ОПРЕДЕЛЕННОЙ ЦЕЛИ ИЛИ ИСПОЛЬЗОВАНИЯ, ОТСУТСТВИЯ ОШИБОК, ОШИБОК ИЛИ ДЕФЕКТОВ ПРОГРАММНОГО ОБЕСПЕЧЕНИЯ, ТОГО, ЧТО СОДЕРЖАНИЕ БУДЕТ ФУНКЦИОНИРОВАНО ИЛИ БЕЗОПАСНО. СОДЕРЖАНИЕ МОЖЕТ РАБОТАТЬ С ЛЮБОЙ КОНФИГУРАЦИЕЙ ПРОГРАММНОГО ОБЕСПЕЧЕНИЯ ИЛИ ОБОРУДОВАНИЯ. Ни при каких обстоятельствах Стороны S&P не несут ответственности перед какой-либо стороной за любые прямые, косвенные, случайные, показательные, компенсационные, штрафные, особые или косвенные убытки, затраты, расходы, судебные издержки или убытки (включая, помимо прочего, упущенную выгоду или упущенную выгоду). альтернативные издержки или убытки, вызванные небрежностью) в связи с любым использованием Контента, даже если ему было сообщено о возможности таких убытков.

Контент предоставляется на условиях «как есть». СТОРОНЫ S&P ОТКАЗЫВАЮТСЯ ОТ ЛЮБЫХ ЯВНЫХ ИЛИ ПОДРАЗУМЕВАЕМЫХ ГАРАНТИЙ, ВКЛЮЧАЯ, НО НЕ ОГРАНИЧИВАЯСЯ, ЛЮБЫЕ ГАРАНТИИ КОММЕРЧЕСКОЙ ПРИГОДНОСТИ ИЛИ ПРИГОДНОСТИ ДЛЯ ОПРЕДЕЛЕННОЙ ЦЕЛИ ИЛИ ИСПОЛЬЗОВАНИЯ, ОТСУТСТВИЯ ОШИБОК, ОШИБОК ИЛИ ДЕФЕКТОВ ПРОГРАММНОГО ОБЕСПЕЧЕНИЯ, ТОГО, ЧТО СОДЕРЖАНИЕ БУДЕТ ФУНКЦИОНИРОВАНО ИЛИ БЕЗОПАСНО. СОДЕРЖАНИЕ МОЖЕТ РАБОТАТЬ С ЛЮБОЙ КОНФИГУРАЦИЕЙ ПРОГРАММНОГО ОБЕСПЕЧЕНИЯ ИЛИ ОБОРУДОВАНИЯ. Ни при каких обстоятельствах Стороны S&P не несут ответственности перед какой-либо стороной за любые прямые, косвенные, случайные, показательные, компенсационные, штрафные, особые или косвенные убытки, затраты, расходы, судебные издержки или убытки (включая, помимо прочего, упущенную выгоду или упущенную выгоду). альтернативные издержки или убытки, вызванные небрежностью) в связи с любым использованием Контента, даже если ему было сообщено о возможности таких убытков.

Кредитный и иной анализ, включая рейтинги, и утверждения в Контенте представляют собой мнения на дату их выражения, а не констатации фактов. Мнения, анализы и решения S&P о подтверждении рейтинга (описанные ниже) не являются рекомендацией покупать, держать или продавать какие-либо ценные бумаги или принимать какие-либо инвестиционные решения и не касаются пригодности какой-либо ценной бумаги. S&P не берет на себя никаких обязательств по обновлению Контента после публикации в любой форме или формате. На Контент нельзя полагаться и он не заменяет навыки, суждения и опыт пользователя, его руководства, сотрудников, консультантов и/или клиентов при принятии инвестиционных и других деловых решений. S&P не выступает в качестве доверенного лица или инвестиционного консультанта, за исключением случаев, когда они зарегистрированы в качестве таковых. Несмотря на то, что S&P получает информацию из источников, которые она считает надежными, S&P не проводит аудит и не берет на себя обязательств по должной осмотрительности или независимой проверке любой получаемой информации. Публикации, связанные с рейтингами, могут публиковаться по целому ряду причин, которые не обязательно зависят от действий рейтинговых комитетов, включая, помимо прочего, публикацию периодического обновления кредитного рейтинга и связанного с ним анализа.

Мнения, анализы и решения S&P о подтверждении рейтинга (описанные ниже) не являются рекомендацией покупать, держать или продавать какие-либо ценные бумаги или принимать какие-либо инвестиционные решения и не касаются пригодности какой-либо ценной бумаги. S&P не берет на себя никаких обязательств по обновлению Контента после публикации в любой форме или формате. На Контент нельзя полагаться и он не заменяет навыки, суждения и опыт пользователя, его руководства, сотрудников, консультантов и/или клиентов при принятии инвестиционных и других деловых решений. S&P не выступает в качестве доверенного лица или инвестиционного консультанта, за исключением случаев, когда они зарегистрированы в качестве таковых. Несмотря на то, что S&P получает информацию из источников, которые она считает надежными, S&P не проводит аудит и не берет на себя обязательств по должной осмотрительности или независимой проверке любой получаемой информации. Публикации, связанные с рейтингами, могут публиковаться по целому ряду причин, которые не обязательно зависят от действий рейтинговых комитетов, включая, помимо прочего, публикацию периодического обновления кредитного рейтинга и связанного с ним анализа.

В той мере, в какой регулирующие органы разрешают рейтинговому агентству признавать в одной юрисдикции рейтинг, присвоенный в другой юрисдикции, для определенных целей регулирования, S&P оставляет за собой право присвоить, отозвать или приостановить такое признание в любое время и по своему собственному усмотрению. Стороны S&P отказываются от любых обязательств, вытекающих из уступки, отзыва или приостановления подтверждения, а также от любой ответственности за любой ущерб, предположительно понесенный в связи с этим.

S&P отделяет определенные виды деятельности своих бизнес-подразделений друг от друга, чтобы сохранить независимость и объективность их соответствующей деятельности. В результате некоторые бизнес-подразделения S&P могут располагать информацией, недоступной другим бизнес-подразделениям S&P. S&P установила политику и процедуры для обеспечения конфиденциальности определенной закрытой информации, полученной в связи с каждым аналитическим процессом.

S&P может получать компенсацию за свои рейтинги и определенные анализы, как правило, от эмитентов или андеррайтеров ценных бумаг или от должников. S&P оставляет за собой право распространять свои мнения и анализы. Публичные рейтинги и аналитические материалы S&P доступны на его веб-сайтах www.spglobal.com/ratings (бесплатно) и www.ratingsdirect.com (подписка), а также могут распространяться другими способами, в том числе через публикации S&P и третьих лиц. -партийные перераспределители. Дополнительную информацию о наших сборах за рейтинги можно найти на странице www.spglobal.com/usratingsfees.

S&P оставляет за собой право распространять свои мнения и анализы. Публичные рейтинги и аналитические материалы S&P доступны на его веб-сайтах www.spglobal.com/ratings (бесплатно) и www.ratingsdirect.com (подписка), а также могут распространяться другими способами, в том числе через публикации S&P и третьих лиц. -партийные перераспределители. Дополнительную информацию о наших сборах за рейтинги можно найти на странице www.spglobal.com/usratingsfees.

Транспортный эталон | World Benchmarking Alliance

Для этой компании не выявлено ведущих практик.

ОАО «РЖД» получает рейтинг тренда -. Если бы компания подверглась переоценке в ближайшем будущем, ее оценка, скорее всего, снизилась бы. По прогнозам, в период с 2021 по 2035 год компания значительно превысит свой углеродный бюджет. На пассажирские перевозки приходится около 94% бизнеса компании. Интенсивность выбросов от этой деятельности увеличилась в период с 2016 по 2020 год. Поскольку РЖД продолжает полагаться на ископаемые виды топлива, эта тенденция вряд ли изменится.

На пассажирские перевозки приходится около 94% бизнеса компании. Интенсивность выбросов от этой деятельности увеличилась в период с 2016 по 2020 год. Поскольку РЖД продолжает полагаться на ископаемые виды топлива, эта тенденция вряд ли изменится.

Интенсивность выбросов от грузовых перевозок немного снизилась в период с 2015 по 2020 год, но не такими темпами, которые необходимы для соответствия его траектории 1,5°C. Компания превысила свой общий углеродный бюджет за период с 2015 по 2020 год почти на 47% для грузовых перевозок.

Интенсивность выбросов от грузовых перевозок немного снизилась в период с 2015 по 2020 год, но не такими темпами, которые необходимы для соответствия его траектории 1,5°C. Компания превысила свой общий углеродный бюджет за период с 2015 по 2020 год почти на 47% для грузовых перевозок.

Однако его зависимость от природного газа для питания транспортных средств там, где электрификация невозможна, не соответствует его цели по нулевому чистому топливу. Он исследует альтернативные виды топлива, но не взял на себя обязательство использовать их в своих операциях.

Однако его зависимость от природного газа для питания транспортных средств там, где электрификация невозможна, не соответствует его цели по нулевому чистому топливу. Он исследует альтернативные виды топлива, но не взял на себя обязательство использовать их в своих операциях. Кроме того, не было обнаружено никаких доказательств участия компании в социальном диалоге или взаимодействии с заинтересованными сторонами при планировании справедливого перехода.

Кроме того, не было обнаружено никаких доказательств участия компании в социальном диалоге или взаимодействии с заинтересованными сторонами при планировании справедливого перехода. Кроме того, не было обнаружено доказательств того, что компания проводит переподготовку и повышение квалификации работников таким образом, чтобы обеспечить гендерный баланс и охват уязвимых групп.

Кроме того, не было обнаружено доказательств того, что компания проводит переподготовку и повышение квалификации работников таким образом, чтобы обеспечить гендерный баланс и охват уязвимых групп. Кроме того, не было обнаружено никаких доказательств того, что компания лоббирует политику и правила создания экологически чистых и достойных рабочих мест; удержание, образование и переквалификация; и социальная защита работников.

Кроме того, не было обнаружено никаких доказательств того, что компания лоббирует политику и правила создания экологически чистых и достойных рабочих мест; удержание, образование и переквалификация; и социальная защита работников.