В Минпромторге поддержали инициативу заморозить транспортный налог для покупателей отечественных автомобилей

Транспортный налог распространяется на легковые и грузовые автомобили, автобусы, мотоциклы, самолеты, вертолеты, теплоходы, яхты, парусные суда, моторные лодки и другие средства передвижения. Налог поступает в бюджет региона и влияет на количество продаж в стране.

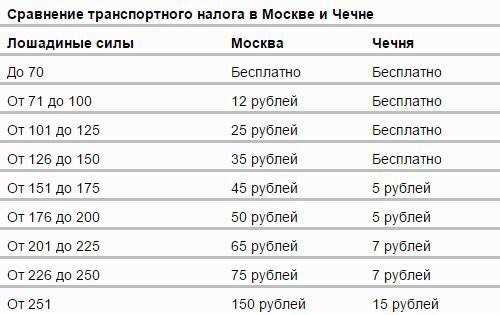

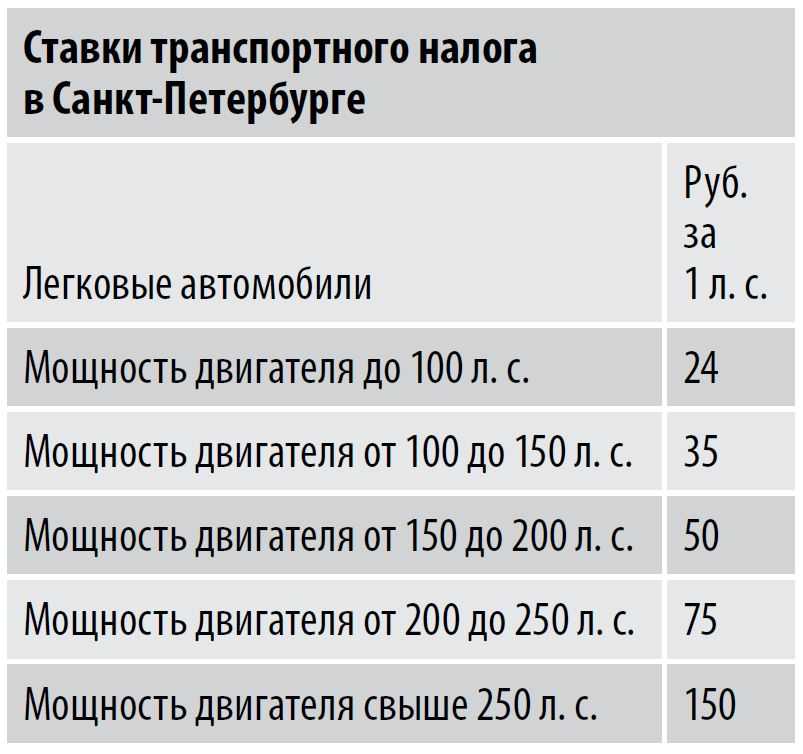

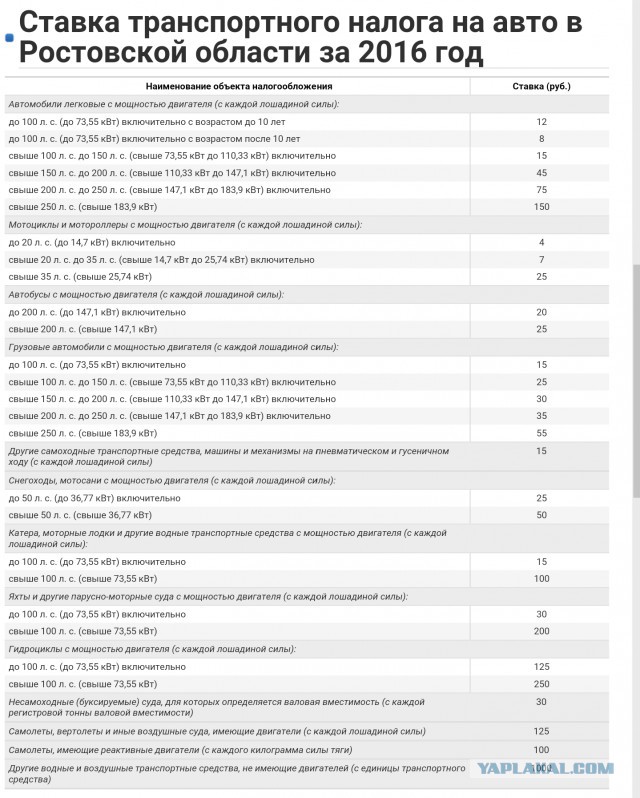

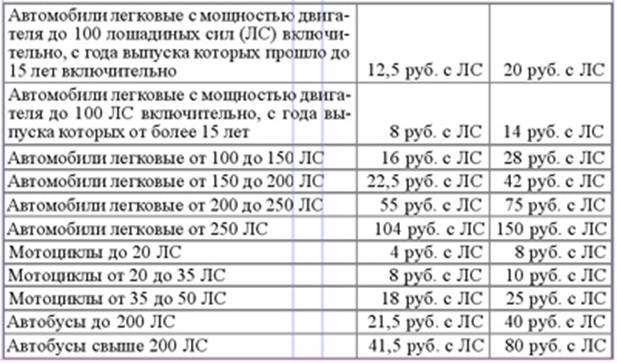

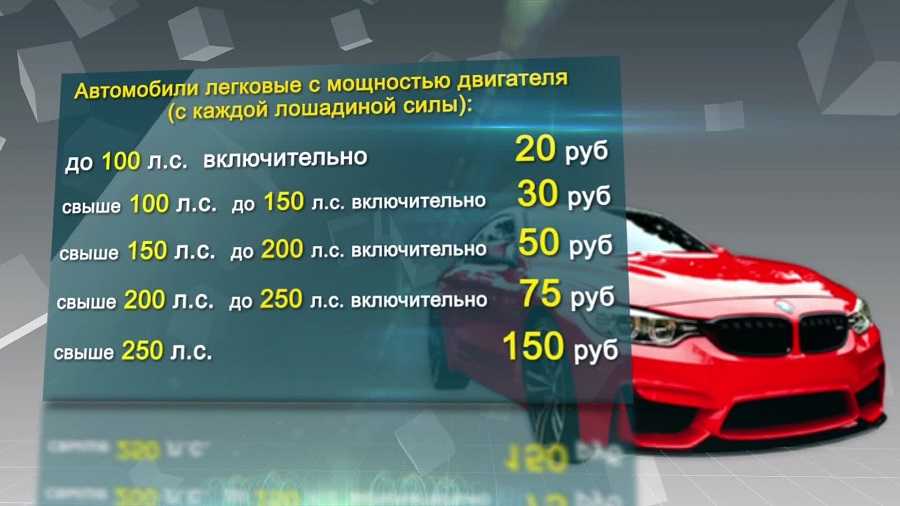

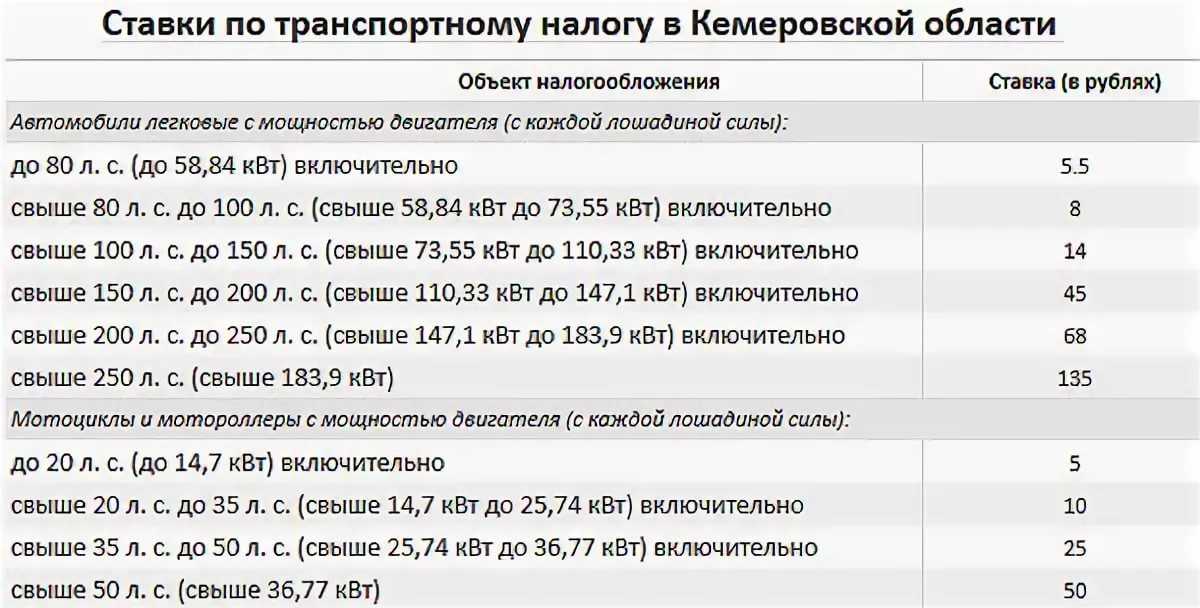

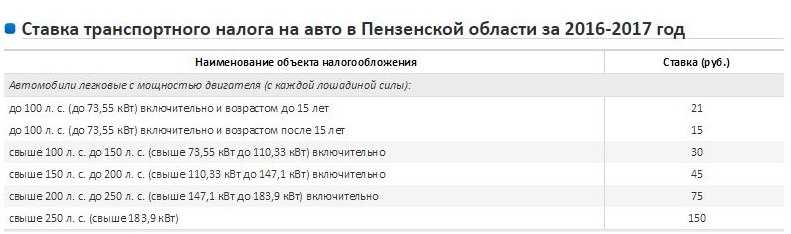

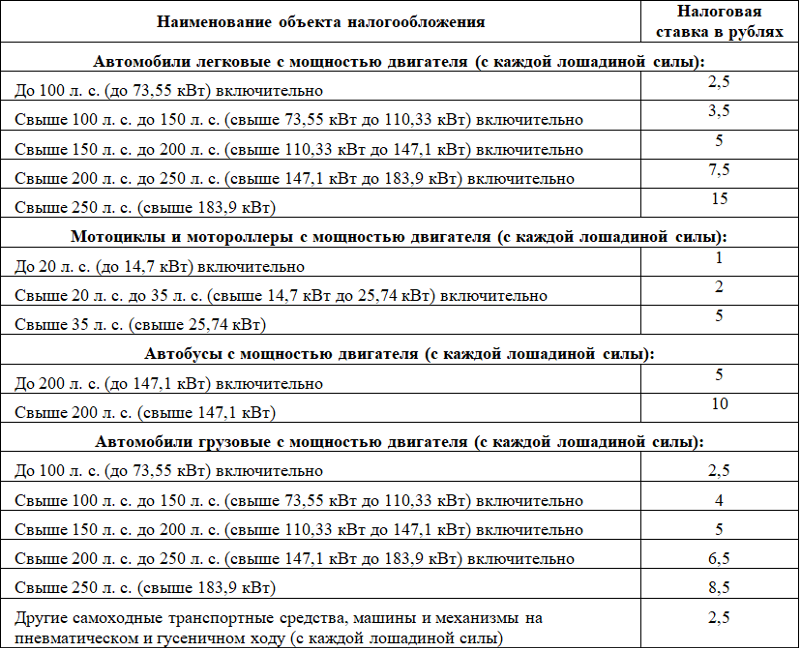

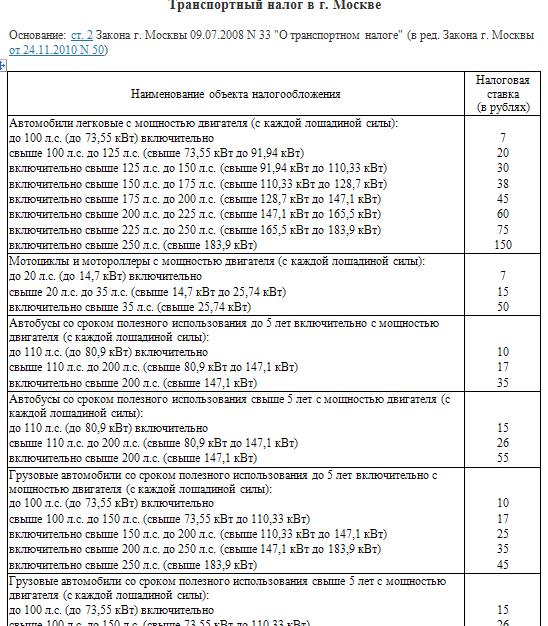

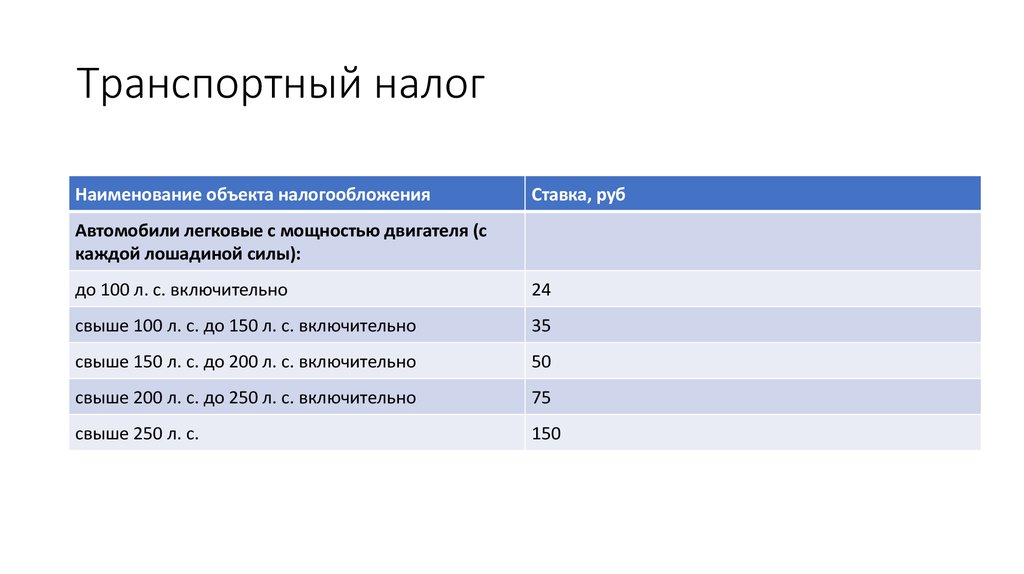

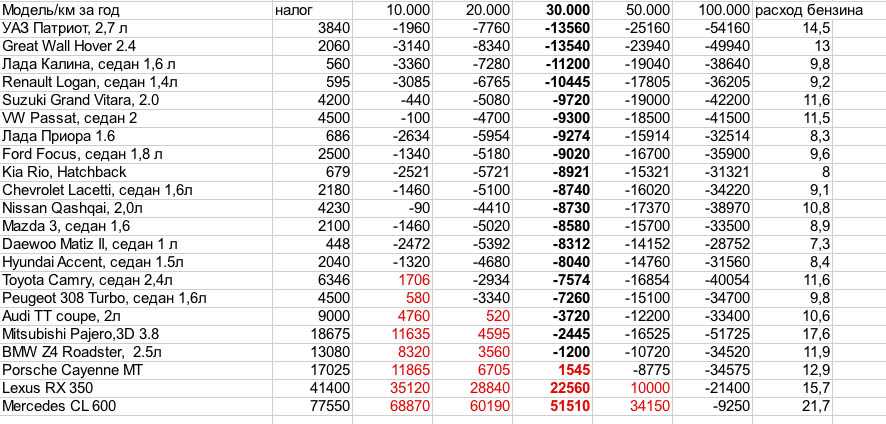

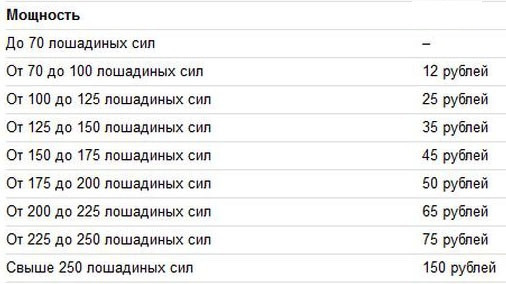

Ключевым показателем для расчета транспортного налога является мощность двигателя в лошадиных силах. Это число умножается на ставку налога, которая действует в данном регионе для машин соответствующей категории (от 0 до 100 л/с, от 100 до 150, от 150 до 200, от 200 до 250 или свыше 250). Ставку налога регионы устанавливают сами и деньги поступают в региональный бюджет. Регион может вводить на своей территории повышенные или пониженные ставки. Но в Налоговом кодексе РФ есть оговорка.

Транспортный налог относится к категории региональных сборов: то есть субъекты Федерации могут сами определять ставку налога на своей территории

В отношении авто с мощностью до 150 л/с регионы могут уменьшать налоговую ставку более чем в 10 раз, то есть вплоть до нуля, рассказывает эксперт Института налогового менеджмента и экономики недвижимости НИУ ВШЭ, директор Ассоциации налоговых консультантов Владимир Саськов.

Правовые аспекты эксплуатации транспорта эксперты «РГ» разбирают в рубрике «Юрконсультация»

О поддержке инициативы минпромторгом сообщила газета «Известия» со ссылкой на письмо главы ведомства Дениса Мантурова парламентарию Виталию Милонову. В минпромторге «РГ» подтвердили, что поддерживают предложение. В пресс-службе министерства финансов ответили, что такое предложение готовы рассмотреть, но оно пока не поступало в ведомство.

По словам Саськова, из-за незначительности налогового платежа объем потенциальных выпадающих бюджетных доходов относительно невысок. «Но тем не менее один негативный момент стоит отметить: а именно возрастание региональной бюджетной диспропорции. Доля отечественного автопрома колеблется в зависимости от региона. То есть в том субъекте РФ, где доля наших авто выше, бюджет сильнее почувствует потери в налоговых доходах», — говорит он. Эксперт сомневается в эффективности такой меры и считает, что инициатива не похожа на реальный инструмент стимулирования развития рынка отечественного автопрома.

С ним не согласен доцент кафедры государственных и муниципальных финансов РЭУ им. Г.В. Плеханова Равиль Ахмадеев. Освобождение физических лиц от уплаты транспортного налога на период до трех лет при условии приобретения новых легковых авто российского производства является дополнительным стимулом к расширению рынка сбыта производителей.

Если будет введен мораторий, это может подтолкнуть покупателей приобрести транспортное средство, ведь их расходы будут меньше, отмечает ведущий эксперт УК «Финам Менеджмент» Дмитрий Баранов. Ставки транспортного налога формируют значительную часть региональных бюджетов, так что выпадающие доходы государству придется как-то компенсировать, считает главный специалист отдела брокерских операций ИК «ИВА Партнерс» Артем Клюкин.

Кто имеет льготы по транспортному налогу в 2021 — 2022 годах?

Льготы по транспортному налогу — это способ законно сэкономить на его уплате. В данной статье мы расскажем о том, кто имеет право на льготы по транспортному налогу и как их получить. А еще здесь вы найдете заявление на получение льготы.

А еще здесь вы найдете заявление на получение льготы.

Налоговые льготы на транспортный налог: где искать перечень

Транспортный налог (ТН) — налог региональный, поэтому НК РФ задает только общие рамки налогообложения. Особенности же уплаты могут устанавливать органы власти субъекта РФ своими законами. В том числе они вправе вводить налоговые льготы по транспортному налогу и определять основания для их использования налогоплательщиками — об этом прямо сказано в ст. 356 НК РФ.

Поэтому для того, чтобы выяснить, кто имеет льготы на транспортный налог, нужно обратиться к закону соответствующего региона, найти который можно на сайте ФНС. Но для начала стоит установить, является ли транспортное средство объектом обложения ТН.

О том, как по регионам может различаться величина ставок налога, читайте в материале «Ставки транспортного налога по регионам — таблица».

Кто освобожден от уплаты транспортного налога по НК РФ

Согласно п. 1 ст. 358 НК РФ, объектом налогообложения ТН признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, а также самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке.

358 НК РФ, объектом налогообложения ТН признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, а также самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке.

В п. 2 ст. 358 НК РФ приведен перечень ТС, которые не являются объектом налогообложения. Соответственно, их владельцы имеют право на освобождение от транспортного налога. В числе таких объектов:

- автомобили легковые, специально оборудованные для использования инвалидами, а также с мощностью двигателя до 100 лошадиных сил (73,55 кВт), полученные (приобретенные) через органы соцзащиты;

- пассажирские и грузовые морские, речные и воздушные суда, которыми владеют перевозчики;

- тракторы, самоходные комбайны всех марок, специальные автомашины сельхозпроизводителей;

- транспортные средства, находящиеся в розыске, а также ТС, розыск которых прекращен, с месяца начала розыска и до месяца его возврата лицу, на которое оно зарегистрировано.

Факты угона (кражи), возврата транспортного средства подтверждаются документом, выдаваемым уполномоченным органом, или сведениями, полученными налоговыми органами в соответствии со ст. 85 НК РФ.

Факты угона (кражи), возврата транспортного средства подтверждаются документом, выдаваемым уполномоченным органом, или сведениями, полученными налоговыми органами в соответствии со ст. 85 НК РФ.

С 03.07.2016 по 31.12.2018 дополнительно действовала льгота, позволявшая уменьшать налог, начисленный по большегрузам, вплоть до нуля на величину уплаченной в бюджет платы за вред, причиняемый таким транспортом дорогам. Она распространялась как на физлиц (ст. 361.1 НК РФ), так и на юрлиц (п. 2 ст. 362 НК РФ).

Подробнее о вычете читайте в статье «Транспортный налог и система Платон (нюансы)» .

Кто освобождается от уплаты транспортного налога региональными законами

Льготы по транспортному налогу регион может вводить как для физических лиц, так и для организаций. В основном они имеют социальную направленность, и к льготникам обычно относят инвалидов, пенсионеров, участников войны, лиц, имеющих госнаграды и т. п. Льготы могут быть предоставлены как в виде полного освобождения от налога, так и в виде снижения ставки.

Установлены ли льготы по транспортному налогу для многодетных семей? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Льготы по уплате транспортного налога (освобождение от уплаты) в Москве

Рассмотрим перечень льготников на примере московского закона о транспортном налоге. В столице порядок уплаты транспортного налога регулирует закон г. Москвы «О транспортном налоге» от 09.07.2008 № 33. Льготам посвящена ст. 4 этого закона.

Согласно этой статье в Москве право на льготы по транспортному налогу в 2021-2022 годах имеют:

- Организации, оказывающие услуги по перевозке пассажиров городским пассажирским транспортом общего пользования, — по транспортным средствам, осуществляющим перевозки пассажиров (кроме такси).

- Резиденты особой экономической зоны технико-внедренческого типа «Зеленоград» — по транспортным средствам, зарегистрированным на них с момента включения в реестр резидентов особой экономической зоны.

- Герои Советского Союза, Герои РФ, граждане, награжденные орденом Славы трех степеней.

- Ветераны и инвалиды ВОВ.

- Ветераны и инвалиды боевых действий.

- Инвалиды I и II групп.

- Бывшие несовершеннолетние узники концлагерей, гетто, других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны.

- Один из родителей (усыновителей), опекун, попечитель ребенка-инвалида.

- Лица, имеющие автомобили легковые с мощностью двигателя до 70 лошадиных сил (51,49 кВт) включительно, — на одно зарегистрированное на них транспортное средство.

- Один из родителей (усыновителей) в многодетной семье.

- Физлица, имеющие право на получение социальной поддержки в соответствии с Законом Российской Федерации «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС» от 15.05.1991 № 1244-1, федеральными законами «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» от 26.

11.1998 № 175-ФЗ и «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне» от 10.01.2002 № 2-ФЗ.

11.1998 № 175-ФЗ и «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне» от 10.01.2002 № 2-ФЗ. - Физлица, принимавшие в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах.

- Физлица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику.

- Один из опекунов инвалида с детства, признанного судом недееспособным.

- Организации, признаваемые управляющими компаниями ОЭЗ и осуществляющие деятельность в целях реализации соглашений об управлении ОЭЗ, — в отношении транспортных средств, зарегистрированных на указанные организации, с момента заключения с уполномоченным Правительством РФ федеральным органом исполнительной власти соглашений об управлении особыми экономическими зонами.

Льгота предоставляется сроком на 10 лет, начиная с месяца регистрации транспортного средства.

Льгота предоставляется сроком на 10 лет, начиная с месяца регистрации транспортного средства. - Управляющие компании Международного медицинского кластера и участники проекта, заключившие соглашения об осуществлении проекта с управляющей компанией Международного медицинского кластера и осуществляющие на территории Международного медицинского кластера деятельность по реализации проекта (с 01.01.2018 по 31.12.2027 — ст. 4 закона № 33 в редакции закона г. Москвы о внесении изменений в отдельные законы г. Москвы в сфере налогообложения от 29.11.2017 № 45).

- С 01.01.2020 по 31.12.2024 — лица, имеющие транспортные средства, оснащенные исключительно электрическими двигателями.

Физлицам льготы предоставляются только на одно зарегистрированное на них транспортное средство. При этом следует помнить, что льготы не действуют в отношении автомобилей с мощностью двигателя более 200 л. с. Данное правило не распространяется лишь на родителей многодетной семьи.

Где найти образец заявления на льготу по транспортному налогу

Тот, кто освобожден от транспортного налога, должен заявить об этом в ИФНС и подтвердить свое право на освобождение (снижение) налога.

Форма заявления на льготу по транспортному налогу для физлиц утверждена приказом ФНС России от 14.11.2017 № ММВ-7-21/897@.

Можете увидеть его на нашем сайте.

Скачать форму заявления

В заявлении можно выбирать:

- представить документы, подтверждающие право на льготу;

- или только сообщить реквизиты таких документов.

В последнем случае налоговики сами направят запрос туда, где были выданы указанные налогоплательщиком документы-основания, а затем проинформируют заявителя о решении о предоставлении льготы.

Образец заявления на льготу по ТН для физлица вы найдете в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в пример заполнения документа.

Обратиться с заявлением о предоставлении льготы по имущественным налогам можно в любой налоговый орган, а также через личный кабинет налогоплательщика.

Плательщики — юрлица с 2020 года также подают в ИФНС заявления о льготах (приказ ФНС от 25.07.2019 № ММВ-7-21/377@). Бланк заявления вы можете скачать бесплатно, кликнув по картинке ниже:

льгот Скачать

За периоды до 2020 года льгота отражалась в декларации.

Итоги

Льготы по транспортному налогу делятся на федеральные (они перечислены в НК РФ) и региональные (их устанавливают в региональных законах).

О своем праве на льготу необходимо заявить в ИФНС (подать заявление в рекомендуемой налоговиками форме), а также представить подтверждающие документы или сообщить налоговикам их реквизиты.

Источники:

- Налоговый кодекс РФ

- Федеральный закон от 10.

- Приказ ФНС России от 25.07.2019 № ММВ-7-21/377@

- Приказ ФНС России от 14.11.2017 № ММВ-7-21/897@

Сколько налогов вы будете платить за подержанный автомобиль? [2022]

Отправленный Франком Гоголем в Авто | Обновлено 26 августа 2022 г.

Краткая информация: При покупке подержанного автомобиля вы должны заплатить налог с продаж вашего штата. В среднем по стране налог с продаж составляет около 5,75%, хотя в некоторых штатах, таких как Аляска, Делавэр, Нью-Гэмпшир, Орегон и Монтана, налог с продаж отсутствует.

Вы думаете о покупке подержанного автомобиля? Возможно, вам придется заплатить налоги и сборы, как при покупке нового автомобиля.

Но сколько налогов? Какие существуют различные сборы и кому они будут выплачиваться?

В этой статье мы объясним все, что вам нужно знать о налогах на подержанные автомобили.

Содержание

Есть ли налог с продаж на подержанные автомобили?

Да, при покупке подержанных автомобилей взимается налог с продаж. На самом деле, при покупке или аренде любого автомобиля взимается налог с продаж. Это идет к государству и его Департаменту автотранспортных средств. Если вы покупаете автомобиль в Калифорнии, налог с продаж будет взиматься DMV штата Калифорния. Налог с продаж выставляется на основании квитанции (или аналогичных официальных документов, подтверждающих передачу права собственности), которую вы получаете от предыдущего покупателя. Затем продавец платит налог правительству.

Это не зависит от того, покупаете ли вы автомобиль у дилера или напрямую у продавца. В нем должна быть указана цена продажи, и представители DMV соответственно вычтут налоги из общей суммы.

Это не зависит от того, покупаете ли вы автомобиль у дилера или напрямую у продавца. В нем должна быть указана цена продажи, и представители DMV соответственно вычтут налоги из общей суммы.Чтобы пресечь неправомерное использование в форме взаимного снижения цены на бумаге для экономии денег, в некоторых штатах требуется, чтобы продажная цена была привязана к стоимости автомобиля по синей книге.

Сколько составляет налог с продаж на подержанные автомобили?

Налог с продаж варьируется от штата к штату. В одном штате вы можете заплатить более 8% от стоимости автомобиля, а в некоторых — только 3%. В некоторых штатах, таких как Аляска, Делавэр, Нью-Гемпшир, Орегон и Монтана, налог с продаж на подержанные автомобили отсутствует.

Причина такой разницы в том, что именно государство управляет дорогами и автомобилями. Поскольку это напрямую влияет на их налоговые поступления, они устанавливают ставку налога с продаж на основе своего финансового положения и других влияющих факторов.

В среднем по стране около 5,75%. Итак, если вы покупаете подержанный автомобиль за 10 000 долларов, рассчитывайте заплатить около 575 долларов в качестве налога с продаж. Вы должны знать точный налог в вашем штате, прежде чем вести переговоры с продавцом.

Как рассчитать налог с продаж подержанного автомобиля

Какой бы привлекательной ни была цена до того, как вы завершите сделку по продаже автомобиля, в конце концов вам необходимо рассчитать налог с продаж. Просто следуйте инструкциям и возьмите калькулятор для этого.

Выберите свой автомобиль и модель

Налог с продаж будет зависеть от суммы, которую вы заплатите продавцу. И эта сумма колеблется от машины к машине. Поэтому вам придется выбрать модель автомобиля, если вы еще этого не сделали. На многих интернет-порталах выставлены объявления о продаже автомобилей. Также такие предложения есть у местных автосалонов. Итак, просмотрите доступные варианты и выберите вариант, который соответствует вашему бюджету.

Получить рыночную стоимость

Далее вам необходимо собрать информацию о его рыночной стоимости. Рыночная стоимость – это сумма денег, которую другие люди готовы за нее заплатить. Те же онлайн-порталы также указывают рыночную цену. Вы можете связаться с местными автомобильными дилерами или ремонтными центрами, чтобы получить точную цену. Поскольку вы будете покупать подержанный автомобиль, его рыночная стоимость обесценится. Таким образом, вы, вероятно, заплатите меньше, чем цена в выставочном зале, если только это не специальное издание.

Рассчитать налог с продаж

Наконец, возьмите калькулятор и посчитайте. Если налог с продаж в вашем штате составляет 5,75%, что также является средним показателем по стране, умножьте 5,75 на сумму, а затем разделите ее на 100. 5,75% от 10 000 долларов — это 575 долларов.

Таким образом, налог с продаж, который вы должны заплатить продавцу (или DMV, если уж на то пошло), составляет 575 долларов. Стоит поинтересоваться, включен ли налог в цену. Если он включен, вам не нужно ничего платить дополнительно.

Если он включен, вам не нужно ничего платить дополнительно.

Но это еще не все. В зависимости от вашего штата вы будете платить дополнительные сборы. Некоторые из этих сборов упомянуты в разделе ниже.

Прочие сборы при покупке подержанного автомобиля

Иногда при покупке подержанного автомобиля взимается дополнительная плата. Вы должны заплатить их в DMV. Так что уточняйте тарифы в своих штатах.

Плата за передачу титула

При покупке автомобиля у продавца необходимо передать право собственности. Без этого вы не можете законно требовать транспортное средство, даже если вы заплатили сумму в полном объеме. Часто это делается через местного юриста. Но вы также можете пойти в офис DMV и самостоятельно оформить документы. В зависимости от штата плата за передачу титула составляет от 15 до 50 долларов. Итак, заплатите пошлину за передачу права собственности при покупке подержанного автомобиля.

Регистрационные и лицензионные сборы

В отличие от сборов за передачу права собственности, регистрационные и лицензионные сборы рассчитать непросто. Лучшими людьми, которые могут рассчитать это для вас, являются представители DMV. Это, вероятно, потребует оценки модели вашего автомобиля, марки, года выпуска и состояния здоровья, а также других деталей. Страховые взносы также могут быть включены в регистрационные сборы. Так что будьте открыты для этого. Если вы регистрируете автомобиль как коммерческое транспортное средство, будьте готовы платить больше.

Лучшими людьми, которые могут рассчитать это для вас, являются представители DMV. Это, вероятно, потребует оценки модели вашего автомобиля, марки, года выпуска и состояния здоровья, а также других деталей. Страховые взносы также могут быть включены в регистрационные сборы. Так что будьте открыты для этого. Если вы регистрируете автомобиль как коммерческое транспортное средство, будьте готовы платить больше.

Если применимы вышеуказанные сборы, то общая стоимость подержанного автомобиля будет равна цене автомобиля плюс налог с продаж, плюс сборы за передачу права собственности плюс регистрационные сборы. Это если сборы не включены в цену.

Подробнее

- Как долго вы можете водить машину с иностранными правами в США?

- Как продлить водительское удостоверение в Калифорнии

- Как скоро вы сможете торговать автомобилем, на который распространяется кредит?

- Сколько миль должно быть у подержанного автомобиля?

- Как заменить утерянные водительские права в Калифорнии

- Аренда, лизинг и покупка автомобилей для иностранных студентов

Заключительные мысли

В некоторых штатах также существует так называемый «налог на активы». Это применяется ко всему вашему имуществу, и вы платите налог ежегодно. Важно четко понимать эти факторы и соответствующим образом подавать налоги. Если у вас есть какие-либо вопросы, обратитесь к юристу в вашем регионе.

Это применяется ко всему вашему имуществу, и вы платите налог ежегодно. Важно четко понимать эти факторы и соответствующим образом подавать налоги. Если у вас есть какие-либо вопросы, обратитесь к юристу в вашем регионе.

Нужен кредит? Получите один за 3 простых шага

Если вы рассматриваете возможность подачи заявки на личный кредит, просто выполните эти 3 простых шага.

Применить

Подайте онлайн заявку на получение необходимой суммы кредита. Отправьте необходимую документацию и предоставьте наилучшую заявку. Более сильные заявки получают лучшие кредитные предложения.

Принять

Если ваше заявление соответствует критериям приемлемости, кредитор свяжется с вами по поводу вашего заявления. При необходимости укажите любую дополнительную информацию. Вскоре вы получите предложение по кредиту. Некоторые кредиторы посылают векселя с вашим предложением кредита. Подпишите и верните эту записку, если вы хотите принять предложение о кредите.

Погасить

Затем ссуда перечисляется на ваш банковский счет в США в течение разумного количества дней (некоторые кредиторы делают это всего за 2-3 рабочих дня). Теперь вам нужно настроить способ погашения. Вы можете выбрать метод автоплатежа онлайн, чтобы помочь вам платить вовремя каждый месяц.

О ходуляхStilt предоставляет кредиты иностранным студентам и работающим специалистам в США (владельцам виз F-1, OPT, H-1B, O-1, L-1, TN) по ставкам ниже, чем у любого другого кредитора. Стилт стремится помочь иммигрантам построить лучшее финансовое будущее.

Мы применяем целостный подход к страхованию, чтобы определить ваши процентные ставки и убедиться, что вы получите самую низкую возможную ставку.

Узнайте, что другие говорят о нас в Google, Yelp и Facebook, или посетите нас по адресу https://www.stilt.com. Если у вас есть какие-либо вопросы, отправьте нам электронное письмо по адресу [email protected]

.Франк Гоголь

Я твердо верю, что информация — это ключ к финансовой свободе. В блоге Stilt я пишу на сложные темы, такие как финансы, иммиграция и технологии, чтобы помочь иммигрантам максимально использовать свою жизнь в США. Наш контент и бренд были представлены в Forbes, TechCrunch, VentureBeat и других изданиях.

В блоге Stilt я пишу на сложные темы, такие как финансы, иммиграция и технологии, чтобы помочь иммигрантам максимально использовать свою жизнь в США. Наш контент и бренд были представлены в Forbes, TechCrunch, VentureBeat и других изданиях.

Смотрите сообщения автора

Объяснение цен налога на автомобильные дороги в Ирландии

Обновлено по состоянию на 13 октября 2021 года (после объявления бюджета на 2022 год)

Давным-давно в Ирландии наши цены налога на автомобили основывались на том, как большие наши двигатели были. Это объясняет, почему только богатые люди покупали автомобили с двигателями больше 2,0 литров, а остальные были довольны 1,1 Fiesta. Все изменилось в 2008 году, когда правительство Фианны Фейл-Грин ввело новую систему, которая отказалась от старых правил мощности двигателя в пользу CO 9.0129 2 выбросы. Автомобили, зарегистрированные до 2008 года, придерживались старой системы объема двигателя. И это отличается для фургонов и грузовиков. Смущенный? Давайте попробуем объяснить…

Автомобили, зарегистрированные до 2008 года, придерживались старой системы объема двигателя. И это отличается для фургонов и грузовиков. Смущенный? Давайте попробуем объяснить…

Налог на автомобили, зарегистрированные до 2008 года

Тогда вы находитесь на старой системе налогообложения по объему двигателя, поэтому вы будете платить 199 евро в год за все, что меньше 1,0 литра. Остальная часть таблицы выглядит следующим образом:

От 1001 до 1100 куб.см: 299 евро

От 1101 до 1200 куб.см: 330 евро

От 1201 до 1300 куб.см: 358 евро

От 1301 до 1400 куб.см: 385 евро 9От 0137 1 401 куб. куб.см: 710 евро

2001–2 100 куб. см: 906 евро

2 101–2 200 куб. см: 951 евро

2 201–2 300 куб. см: 994 евро

2 301–2 400 куб. От 2501 до 2600 куб. см: 1 294 евро

От 2 601 до 2 700 куб. см: 1 345 евро

От 2 701 до 2 800 куб. см: 1 391 евро

От 2 810 до 2 900 куб.4

3,001cc или больше: €1,809

Как видно из этой диаграммы, ирландские налоговые органы по-прежнему явно считают, что любой, у кого есть автомобиль с большим двигателем, богат и может быть полностью выжат для уплаты налогов. Это система, которая на протяжении многих лет душила покупку ирландских автомобилей, разрушая перспективы продаж многих автомобилей с более крупными двигателями.

Это система, которая на протяжении многих лет душила покупку ирландских автомобилей, разрушая перспективы продаж многих автомобилей с более крупными двигателями.

Налог на автомобили, зарегистрированные с 2008 по 2021 год

Система на основе CO 2 , представленная в 2008 году, первоначально использовала одиночные полосы, расположенные от A до G, но быстро стало понятно, что такая система единой ставки не годится. разумным в то время, когда вы могли купить большой автомобиль представительского класса с дизельным двигателем с низким уровнем выбросов — то, что стало известно как эффект BMW 520d. Люди начали сомневаться в целесообразности предоставления богатым владельцам автомобилей представительского класса возможности платить меньший ежегодный налог на автомобили, чем владельцам небольшого семейного хэтчбека. Поэтому полосы были изменены и немного расширены, а дополнительные поддиапазоны были втиснуты в полосы A и B. Результат такой ( Примечание: приведенная ниже таблица актуальна только до 31 декабря 2020 г. , см. обновленную таблицу ниже):

, см. обновленную таблицу ниже):

Диапазон A0: 0 г/км. 120 евро — это налоговая группа, предназначенная для автомобилей с нулевым уровнем выбросов, полностью электрических или водородных автомобилей

Группа A1: 1–80 г/км. 170 €

Группа A2: 81–100 г/км. 180 €

Band A3: 101–110 г/км: 190 €

Band A4: 111–120 г/км: 200 €

Band B1: 121–130 г/км: 270 €

Band C: 141–155 г/км: 390 €

Band D: 156–170 г/км: 570 €

Band E: 171–09 км: 1 € 750

Группа F: 191–225 г/км: 1 200 евро

Группа G: 226 г/км и выше: 2 350 евро

Система сделала то, что было задумано — побудила людей покупать продукты с низким содержанием CO 2 — транспортные средства с выбросами, но это имело несколько неприятные последствия, поскольку все пошли и купили дизель, что, как мы теперь понимаем, имело довольно катастрофические последствия для загрязнения воздуха.

В рамках бюджета на 2021 год было объявлено, что автомобили, зарегистрированные после изменения в 2008 году и до конца 2020 года, будут подвергаться небольшим изменениям налоговой ставки с 1 января 2021 года. Новая таблица для этих автомобилей приведена ниже. :

Диапазон A0: 0 г/км. 120 евро — это налоговая группа, предназначенная для автомобилей с нулевым уровнем выбросов, полностью электрических или водородных автомобилей

Группа A1: 1–80 г/км. 170 €

Группа A2: 81–100 г/км. 180 €

Band A3: 101–110 г/км: 19 €0

Band A4: 111–120 г/км: 200 €

Band B1: 121–130 г/км: 270 €

Band B2: 131–140 г/км: 280 € 6 00157 Band до 155 г/км: 400 евро

Band D: 156 до 170 г/км: 600 €

Band E: 171 до 190 г/км: 790 €

Band F: 191 до 227 г/км: 1,2350 € Диапазон G: 226 г/км и выше: 2400 евро

Налог на автомобили, зарегистрированные с 1 января 2021 г.

Ниже приведены новые ставки налога на основе WLTP CO 2 Выбросы, которые будут применяться к автомобилям, зарегистрированным 1 января 2021 года или позже:

0 г/км: 120 евро в год Коммерческие автомобили облагаются налогом по весу, поэтому при полной массе транспортного средства до 3000 кг (включая почти все обычные фургоны и пикапы) вы будете платить 333 евро в год за налог. Но есть одна хитрость. Это строго коммерческие тарифы, и они не включают использование фургона или пикапа для общественных, домашних или развлекательных целей. Это означает, что если вы используете свой Transit или Hilux, чтобы отвезти детей в школу, технически вы нарушаете закон и можете получить штрафные баллы, штраф в размере 4000 евро и, возможно, вызов в суд. Вы можете зарегистрировать и обложить налогом любой коммерческий автомобиль для личного пользования, но странно то, что вместо перехода на систему на основе CO 2 вы возвращаетесь к старому объему двигателя, что может оштрафовать такие автомобили, как Volkswagen. Пикап Amarok, в котором используется двигатель большего размера. Автобусы и общественный транспорт платят от 154 до 403 евро в год в зависимости от количества сидячих мест, в то время как те, кому посчастливилось жить и зарегистрировать свой автомобиль на одном из многочисленных островов у побережья Ирландии, платят всего 102 евро в год.

1 — 50 г/км: 140 евро в год

51 — 80 г/км: 150 евро в год

81 — 90 г/км7: 1 евро в год 91 — 100 г/км: 170 евро в год

101 — 110 г/км: 180 евро в год

111 — 120 г/км: 190 евро в год

2 00 г/км: 1 0 год

131 — 140 г/км: € 210 в год

141 — 150 г/км: € 270 в год

151 — 160 г/км: € 280 в годовой км: 600 евро в год

191 — 200 г/км: 790 евро в год

201 — 225 г/км: 1250 евро в год

свыше 225 г/км: 07 Van2 24000 в год налог на грузовики

От 3 001 до 4 000 кг — 420 евро, от 4 001 до 12 000 кг — 500 евро, свыше 12 000 кг — 9 евро.00.

От 3 001 до 4 000 кг — 420 евро, от 4 001 до 12 000 кг — 500 евро, свыше 12 000 кг — 9 евро.00.

.png) Факты угона (кражи), возврата транспортного средства подтверждаются документом, выдаваемым уполномоченным органом, или сведениями, полученными налоговыми органами в соответствии со ст. 85 НК РФ.

Факты угона (кражи), возврата транспортного средства подтверждаются документом, выдаваемым уполномоченным органом, или сведениями, полученными налоговыми органами в соответствии со ст. 85 НК РФ.

11.1998 № 175-ФЗ и «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне» от 10.01.2002 № 2-ФЗ.

11.1998 № 175-ФЗ и «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне» от 10.01.2002 № 2-ФЗ. Льгота предоставляется сроком на 10 лет, начиная с месяца регистрации транспортного средства.

Льгота предоставляется сроком на 10 лет, начиная с месяца регистрации транспортного средства.